编辑:Cynthia

美股市场上的ETF有数千只,涵盖的投资品种非常丰富,成交量也非常庞大。对于风险偏好较高的的高阶玩家来说,其中最感兴趣的莫过于杠杆和反向(leveraged / inverse)ETF,而这两类ETF与普通ETF原理其实大不相同,那么这些ETF到底怎么玩,又有哪些注意事项呢?

美股中的杠杆ETF有1.5倍、2倍、3倍杠杆不等,通常都既有做多,也有做空,两个方向构成一对孪生子。其中2倍和3倍杠杆的ETF更受欢迎。说到这里,不明就里的投资者可能就要两眼放光,暗自以为,指数一年收益10%的话,3倍杠杆做多的ETF应该就是30%。注意!杠杆ETF的杠杆可不是这么算的。

杠杆ETF负责的是单日的成倍放大效果,不是多日,更不是年。举个例子,近期大家十分喜爱的3倍做多标普500指数的ETF UPRO,是一个3倍杠杆做多标普500指数的ETF,意思就是如果今天标普500指数涨了2%,UPRO理论上就会涨6%,明天标普500指数跌了2%,明天UPRO就会跌6%,两天合起来最终累计涨跌多少就不管了。是不是和想象中不太一样?

那杠杆ETF为什么能这么牛,每天杠杆倍数都不变呢?这就涉及到它的一个重要机制:每日重新平衡。

杠杆/反向ETF本身是专为有经验的投资者设计的产品,主要用来进行短期风险对冲。杠杆ETF的收益放大效果,一般都是通过杠杆买入标的或跟踪标的的期货合约、互换合约等衍生品来实现的。因此,滚动合约时难免会高买低卖造成一些损耗,但长期持有的摩擦远不止于此,还要注意多日涨跌带来的复合损耗。因为,当标的每日收益率不断正负波动时,杠杆ETF的累积收益会在几天之内严重偏离追踪标的累积收益的约定倍数。

下面就来看一看,不同情况下杠杆ETF的表现和追踪指数的表现会有多大的差别。

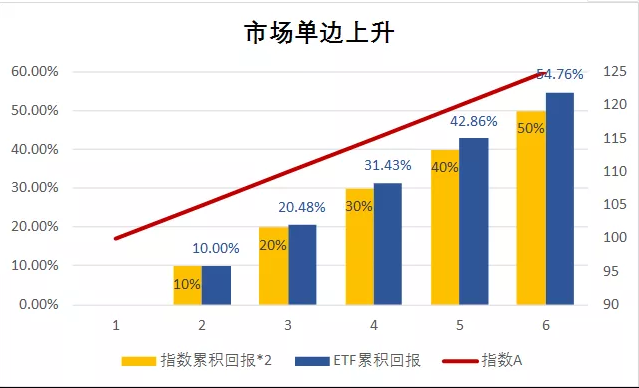

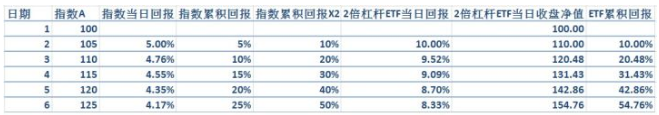

1.市场单边上升

假如起始指数为100点,每天上涨5个点,则可以看到,2倍杠杆的ETF在每日双倍上涨的情况下累积的回报率,要大于指数本身累计回报率的2倍的,这是投资中最理想的情况。

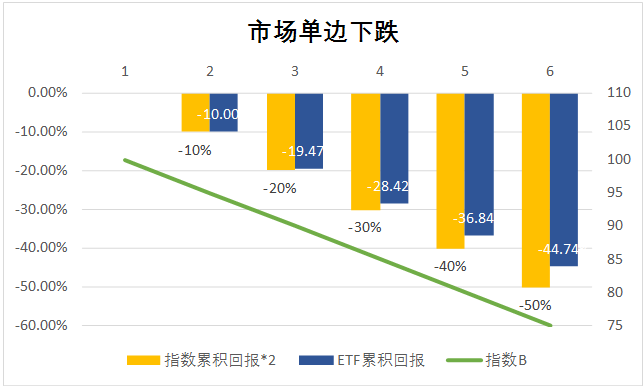

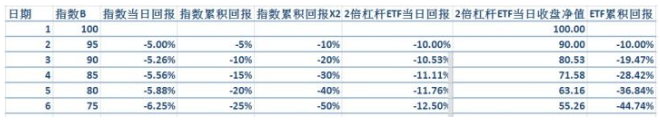

2.市场单边下跌

仍然假设指数起始为100点,每天下跌5个点(注意不是5%,是5个点),可以看到,杠杆ETF的下跌幅度比指数本身幅度的2倍要小,但这也是一种极端情况,更常见的,往往是第三种情况--震荡。

3. 震荡市

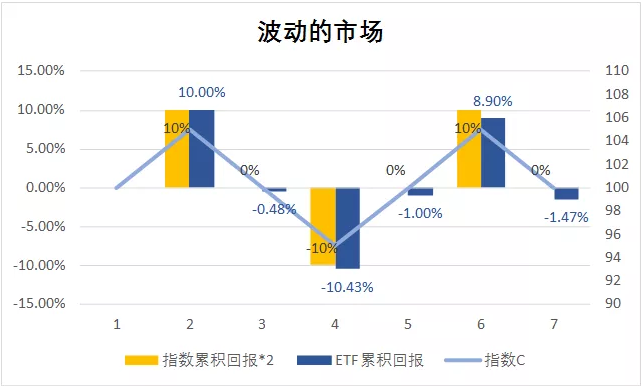

假设指数如下图上下震荡,4天一个周期,两次回到100点。无论是先上涨后下跌,还是先下跌后上涨,指数不断回到原点,但ETF的净值却离100元越来越远。

通过观察我们会发现一个规律,就是每次指数回到原点,杠杆ETF的净值都会有所减损,且此减损会积累,指数的车轮咕噜噜地向前转,杠杆ETF的小轮胎越磨越薄,这就是杠杆ETF的本来面目。

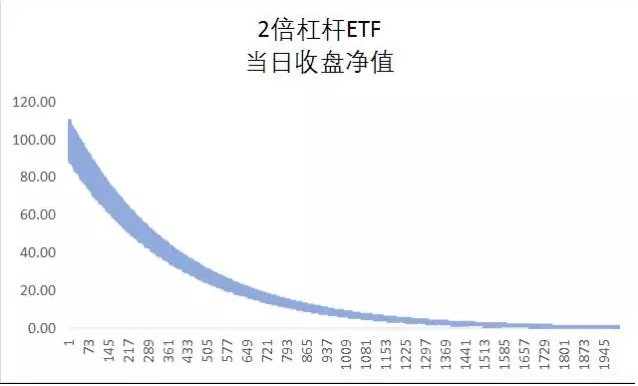

恐怖的是,如果将这个实验一直进行下去,等到第1874个交易日,杠杆ETF的净值就将跌的不到1%了,这也是很多杠杆ETF的长期价格走势。

有的投资者可能会问,如果指数以第一天涨10个点,第二天跌5个点的姿态保持长期上涨呢?

这种情况表面上看似乎没有出现杠杆损耗,但要知道,这种情况仍然可以归结为每两天涨5个点的单边上涨。只要指数出现回撤的情况,就会有看得见的损耗产生。这里会有一个break-even盈亏平衡点的概念,也就是指数回溯到一定的位置,该杠杆ETF的累积收益就开始低于指数回报乘以杠杆的累积收益,一旦指数回撤到原点,那么ETF的净资产就必然出现亏损。

因此我们再次强调,投资杠杆ETF,要么你对市场很有把握,要么就做好日内交易的心理准备。

相关阅读: