华盛资讯8月12日讯,美股财报季进入尾声,科技巨头除英伟达外均已披露Q2季报。整体而言,美股二季度业绩数据喜忧参半,叠加其他宏观数据噪音下,标普500指数在本轮财报季至今下跌逾7%。

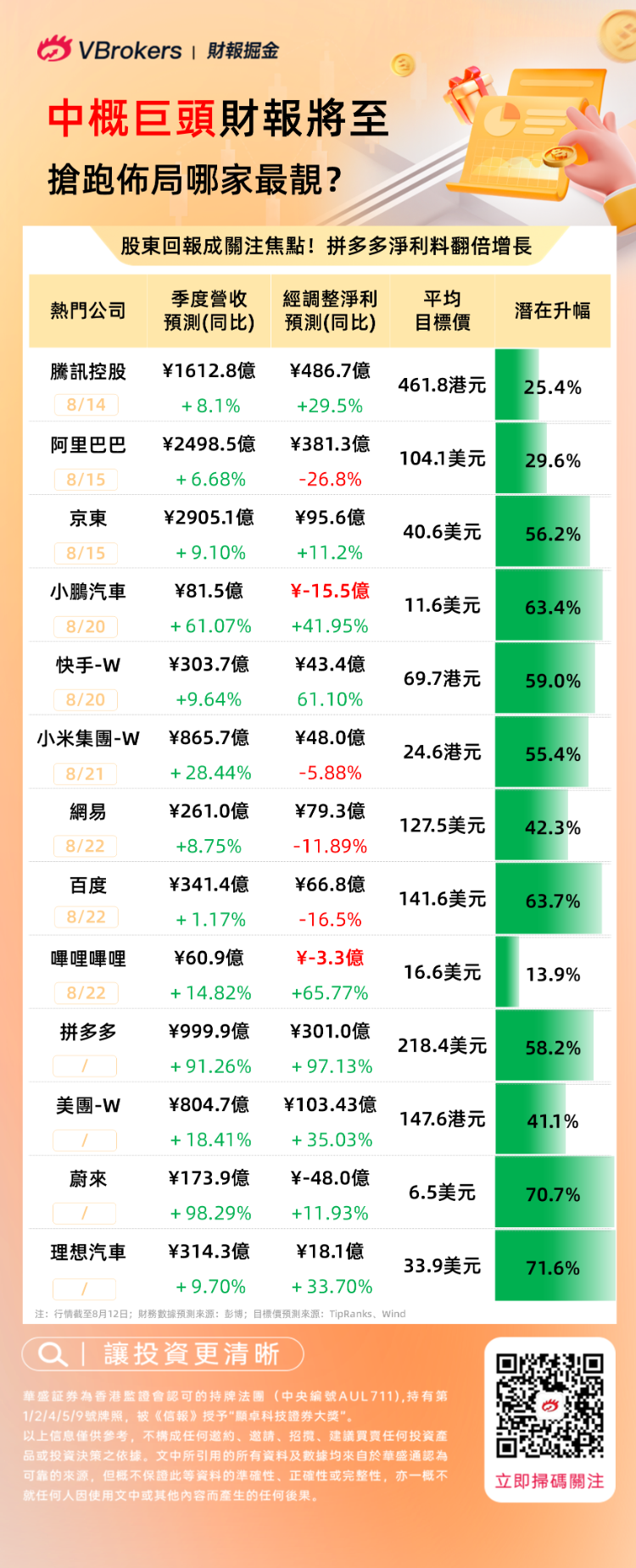

进入本周后,腾讯控股将打头阵,开启中概股财报密集期,阿里巴巴、京东等也将重磅来袭。那么,市场预期这一轮中概股哪家业绩最好?哪家公司可能会给市场带来惊喜呢?

本文根据彭博分析师对头部中概股的财报预期和海内外机构给出的最新目标价,为您梳理了以下内容,仅供参考。

从宏观环境来看,美联储9月降息目前已是板上钉钉的事件,随着降息落地利率下行,将有利于资金回流到中国等新兴市场股市,兴业证券看好8-9月中国资产将面临更为有利的流动性环境。

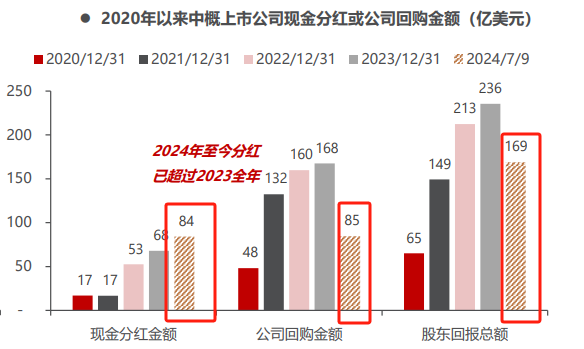

重视分红+回购!股东回报成中概股Q2季报关注焦点

自2020年底以来,受美国各项制裁法案及业务增速下滑影响,中概股大幅回调,目前估值仍处在历史底部。

在此环境下,头部的现金流稳定的互联网企业开始加大股东回报,wind数据显示,2023年300余家美国中概上市公司中,共73家进行了现金分红或股票回购,股东回报总额达236亿美元,约为2020年的4倍。

尤其是进入2024年以来,该趋势更加明显,以阿里巴巴、腾讯为核心代表,均启动了逾千亿港元回购计划。

截止上月初数据,中概股年内股东回报总额已达168亿美元,达到去年全年的72%,其中现金分红84亿美元,超过去年全年,股票回购85亿美元,达到去年全年的51%。

兴业证券张忆东举例称,无论是英伟达、谷歌、微软、亚马逊、苹果,这些美国最优秀的科技公司的业绩稳定,增速较高,同时又“慷慨地”进行回购,使得他们的投资者过去十年的年复合回报率超过了15%-16%。他预计美团、腾讯等龙头公司可能中报之后又进入到新一轮回购的高峰期。

另一方面,若实控人/大股东持股比例高的中概股,更有可能直接分红。上半年,以陆金所、斗鱼大额派息引起中概股投资者关注。以宣告派息日前收盘为基数测算,2024年斗鱼、陆控特别派息的股息率高达70%以上,派息公告发布后股价涨幅超过40%。

依据此逻辑,民生证券等机构建议关注这六只中概股高回报投资机会,包括阿里巴巴、网易、唯品会、万物新生 $RERE 、叮咚买菜、百胜中国等龙头资产,另外有特别分红潜力的资产同样值得深度跟踪。

中概股Q2或出现业绩分化,拼多多、腾讯获大行普遍看好

以彭博社统计的华尔街一致预期而言,Q2财报季中概股或出现喜忧参半情况。

其中,拼多多季报最为引人注目,旗下跨境电商Temu今年上半年的销售额猛增到约200亿美金,大行预期其Q2营收有望冲击1000亿人民币,营收、经调整净利润料均录得翻倍增长。

此外,受益新游戏推出表现亮眼,大行普遍看好腾讯Q2盈利料保持30%高增速。大摩将其列为内地互联网行业首选股,称业绩前是买入良机。

另一方面,因本地电商业务暂时仍在低单位数增长,东亚证券预计阿里业绩或相对一般,整体上未必有太亮点,重点留意回购金额会否加码,以及纳入“港股通”机会潜力。

中概股 |

绩前平均 目标价 |

潜在升幅 |

腾讯控股 8/14 |

461.8港元 |

25.4% |

阿里巴巴 8/15 |

104.1美元 |

29.6% |

京东 8/15 |

40.6美元 |

56.2% |

小鹏汽车 8/20 |

11.6美元 |

63.4% |

快手-W 8/20 |

69.7港元 |

59.0% |

小米集团-W 8/11 |

24.6港元 |

55.4% |

网易 8/22 |

127.5美元 |

42.3% |

百度 8/22 |

141.6美元 |

63.7% |

哔哩哔哩 8/22 |

16.6美元 |

13.9% |

拼多多 未披露 |

218.4美元 |

58.2% |

美团-W 未披露 |

147.6港元 |

41.1% |

蔚来 未披露 |

6.5美元 |

70.7% |

理想汽车 未披露 |

33.9美元 |

71.6% |

相关阅读:财报前瞻 | 阿里巴巴GMV及货币化率有望提升,股权回购持续

相关阅读:财报前瞻 | 腾讯Q2盈利料保持30%高增速!大摩喊话:业绩前为买入良机

中概股财报本周陆续来袭,各位聪明投资者最看好哪家业绩表现?能否提前入场布局?欢迎留言讨论

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。