《期权玩转财报季》通过介绍跨式期权、垂直价差策略以及铁鹰策略这三种期权交易策略,为您在财报季提供更多赚钱机会,以及更灵活地利用期权来增加收入。

今天,就来聊聊在财报季如何巧妙运用垂直价差策略增加收益。

什么是垂直价差策略

垂直价差是期权交易中新手最常见的策略之一,它通过同时买入和卖出两个到期日相同但行权价不同的期权来构建。

垂直价差策略可以是看涨期权的垂直价差(Bull Call Spread)或看跌期权的垂直价差(Bear Put Spread),取决于投资者对市场的看法。

在垂直价差中,两个期权的到期月份和标的物是相同的。如果买入较低行权价的期权,并卖出较高行权价的期权,这种价差策略称为垂直牛市价差。如果我们卖出较低行权价的期权,同时购买较高行权价的期权,这种价方式购称为熊市价差。

财报季+垂直价差策略

想象一下,你是一个投资者,你关注的一家公司马上就要公布它的财务报告了。这份报告会告诉大家这家公司是赚钱了还是亏钱了,这对公司的股价影响很大。

如果大家都觉得这家公司会赚很多钱(也就是预期财报会很好),你可能会想:“这家公司的股价应该会涨。”这时候,你可以用一种叫做“牛市价差”的策略。这个策略就像是你买了两张彩票,一张是如果股价涨到某个低价格你就赚钱,另一张是如果股价涨得更高,到一个更高的价格你就亏钱。这样,如果股价真的涨了,但没涨得太高,你就能用低价格的彩票赚钱,而高价格的彩票不会亏太多。

如果大家都觉得这家公司可能会亏钱(也就是预期财报会不好),你可能会担心:“这家公司的股价可能会跌。”这时候,你可以用一种叫做“熊市价差”的策略。这个策略就像是你买了两张保险,一张是如果股价跌到某个高价格你就亏钱,另一张是如果股价跌得更低,到一个更低的价格你就赚保险金。这样,如果股价真的跌了,但没跌得太低,你就能用高价格的保险减少损失,而低价格的保险可能会给你带来一些收益。

垂直价差策略特点与运用场景

垂直价差策略是一种相对保守的期权交易策略,适用于那些希望限制风险同时获得潜在收益的投资者。

垂直价差策略的特点:

- 有限的风险:最大亏损是买入和卖出期权的权利金差额。

- 有限的收益:最大收益发生在标的资产价格等于卖出期权的行权价时。

- 成本:策略的成本是买入期权的权利金减去卖出期权的权利金。

垂直价差策略最主要应用场景如下:

- 市场预期稳定:当投资者预期标的资产价格将在一个较窄的区间内波动,不会发生大幅上涨或下跌时,垂直价差策略可以用来在这种市场中获利。

- 时间价值利用:投资者可以通过卖出近期到期的期权并买入远期到期的期权,利用时间价值的衰减来获得收益,这种策略在期权临近到期时尤其有效。

- 风险与收益的平衡:垂直价差策略提供了一种有限风险和有限收益的交易框架。

四种交易模式

我们还可以继续拆解成四种套利形式:牛市看涨期权、牛市看跌期权、熊市看涨期权、熊市看跌期权。

下面将价差分为四种类型结合财报来介绍:

1、看涨期权的牛市垂直价差(Bull Call Spread):

- 目的:预期标的资产价格在财报公布后上涨,但上涨幅度有限。买进看涨期权,同时卖出看涨期权来降低权利金成本。如果标的价格下降,后者将限制损失;如果标的价格上涨,后者又限制收益

- 买入:一个行权价较低的看涨期权。

- 卖出:一个行权价较高的看涨期权。

- 最大风险:净权利金(收取权利金-支出权利金)。

- 最大收益:(高行权价-低行权价)-最大风险。

|

买 看涨期权 1 | 卖 看涨期权 2 |

标的股票 |

相同 |

|

行权价 |

看涨期权 1行权价< 看涨期权 2行权价 |

|

合约数量 |

相同 |

|

到期日 |

相同 |

|

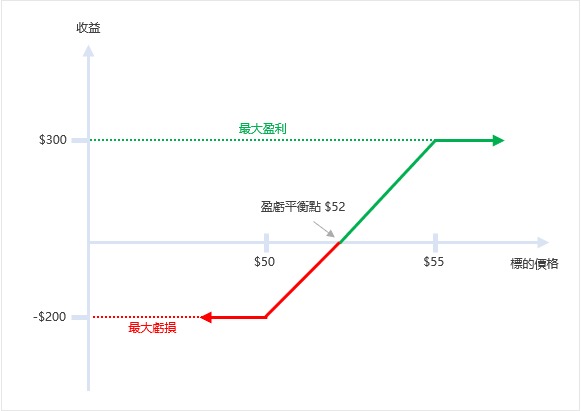

案例1

交易者认为XYZ股票价格在财报公布后会小幅上涨,使用看涨牛市价差策略所以采取了以下操作:

- 买入了一份行权价为50美元的看涨期权,一个月后到期,花费了每股3美元的期权费。

- 同时卖出了一份行权价为55美元的看涨期权,也是一个月后到期。

这样,交易者就建立了一个看涨牛市价差策略。如果策略失败,最大亏损是200美元(买入期权花了300美元:3美元100股,卖出期权赚了100美元:1美元100股)

如果策略成功。那么

- 行权价格差:55美元(卖出期权的行权价)减去50美元(买入期权的行权价)等于5美元。

- 减去支付的净溢价:5美元再减去2美元(买入和卖出期权的溢价差),得到每股盈利3美元。

总盈利:每股盈利3美元乘以100股,等于300美元。

2、看跌期权的熊市垂直价差(Bear Put Spread):

- 目的:预期标的资产价格下跌,但下跌幅度有限。希望从下跌中获得收益。通过卖出看跌期权降低权利金成本,在标的资产上涨时可以降低组合损失,在标的资产价格下跌时候收益也会被限制。

- 买入:一个行权价较高的看跌期权。

- 卖出:一个行权价较低的看跌期权。

- 最大风险:净权利金(收取权利金—支出权利金)。

- 最大收益:(高行权价-低行权价)-净期权金。

|

买 看跌期权 1 | 卖 看跌期权 2 |

标的股票 |

相同 |

|

行权价 |

看跌期权 1行权价> 看跌期权 2行权价 |

|

合约数量 |

相同 |

|

到期日 |

相同 |

|

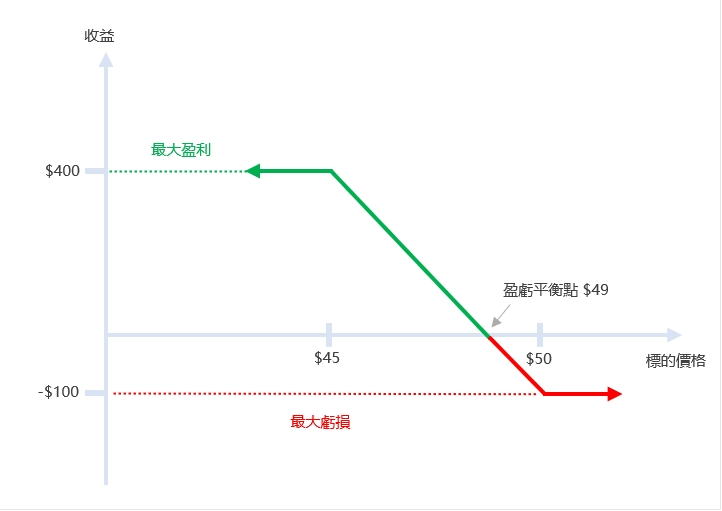

案例2

如果投资者对XYZ股票在业绩后持看跌态度,当股价为每股50美元,并预计在未来一个月内股价会下跌,他们可以通过购买一份行权价为50美元的看跌期权,并卖出一份行权价为45美元的看跌期权来建立一个看跌熊市价差策略,净支付1美元的费用

最好的情景是如果股价最终跌至45美元或以下。最坏的情景是如果股价最终保持在50美元或以上,期权到期无价值,交易者就会损失期权价差的成本。

- 最大利润 = (50美元 - 45美元)- 价差成本 = 5美元 - 1美元 = 4美元

- 最大损失 = 价差成本 = 1美元

由于每个期权合约代表100股,总的最大利润将是4美元100 = 400美元,最大损失将是1美元100 = 100美元。

3、看跌期权的牛市垂直价差(Bull Put Spread):

- 目的:预期标的资产价格将上涨,但下跌幅度有限。希望卖出看跌期权赚取权利金。当标的资产市价逐步上升,卖出期权收取权利金,买入低行权价看跌期权控制价格下跌出现风险。

- 买入:一个行权价较低的看跌期权。

- 卖出:一个行权价较高的看跌期权。

- 最大风险:(高行权价-低行权价)-最大收益。

- 最大收益:净权利金(收取权利金—支出权利金)。

|

买 看跌期权 1 | 卖 看跌期权 2 |

标的股票 |

相同 |

|

行权价 |

看跌期权 1行权价<看跌期权 2行权价 |

|

合约数量 |

相同 |

|

到期日 |

相同 |

|

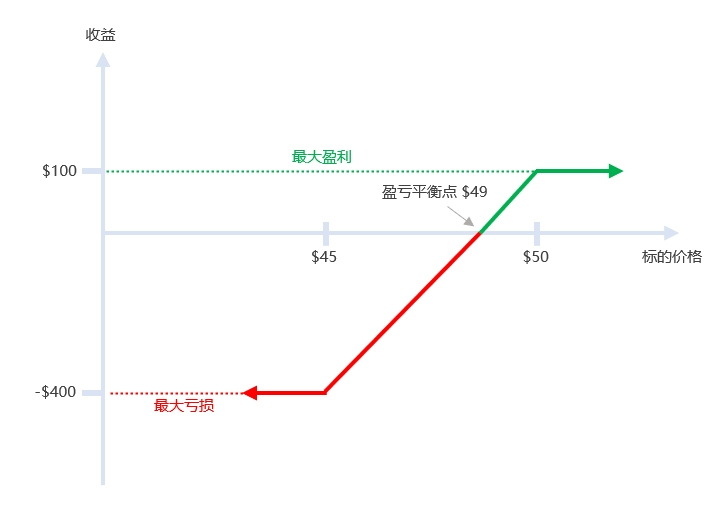

案例3

投资者对XYZ股票在业绩公布后波动不大,会适度上涨,当前股价是每股50美元。于是,投资者卖出一个行权价为50美元的看涨期权,并买入一个行权价为55美元的看涨期权,从中获得1美元权利金。

如果股价最终在50美元或以下,那么这两个期权都会变得无价值,投资者就能保留这1美元的信用。相反,如果股价最终在55美元或以上,投资者就会损失这1美元的信用,还要多损失5美元(因为55美元的期权会被执行,而50美元的期权是卖出的)。

- 最大利润 = 1美元

- 最大损失 = 1美元 - (55美元 - 50美元) = 4美元的损失

由于每个期权合约代表100股,总的最大利润将是100美元,而最大损失将是400美元。

4、看涨期权的熊市垂直价差(Bear Call Spread):

- 目的:预测行情未来下跌。卖方希望从下跌行情获益,卖出看涨期权,又通过买进看涨期权降低风险。如果标的价格未来上涨,买入看涨期权会限制损失;如果标的价格下跌,后者会限制收益。

- 买入:一个行权价较高的看涨期权。

- 卖出:一个行权价较低的看涨期权。

- 最大风险:(高行权价-低行权价)-最大收益。

- 最大收益:净权利金(收取权利金—支出权利金)。

|

买 看涨期权 1 | 卖 看涨期权 2 |

标的股票 |

相同 |

|

行权价 |

看涨期权 1行权价>看涨期权 2行权价 |

|

合约数量 |

相同 |

|

到期日 |

相同 |

|

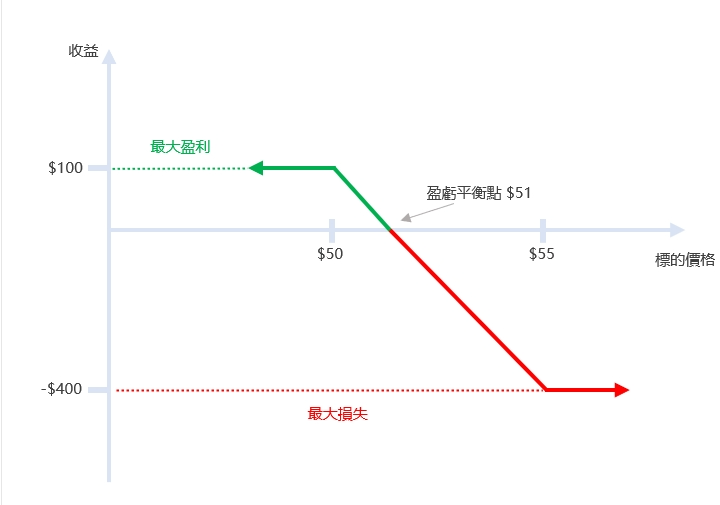

案例4

投资者觉得XYZ股票现在50美元的价格可能会在业绩公布后下跌。想通过构建看涨熊市价差策略,具体操作:投资者卖出一个50美元行权价的看涨期权,如果一个月后股价还是50美元或更低,就能白拿卖期权的1美元。同时,为了防止股价涨得太高,投资者花1美元买了一个55美元行权价的看涨期权。

- 最大利润 = 1美元x100=100美元

- 最大损失 = 1美元 - (55美元 - 50美元) = -4美元x100=-400美元

总的最大利润将是100美元,而最大损失将是400美元。

發仔敲黑板

最后,我们总结下牛市套利和熊市套利区别,加深记忆。

牛市套利:这就像你预计股票的价格会涨,但涨幅不大。你先买一个期权,这个期权让你有权以一个较低的价格买入股票。然后,你再卖出另一个期权,这个期权的买入价格更高。如果股票价格真的涨了,但没有超过你卖出的期权价格,你就可以通过这两个期权的差价赚钱。

熊市套利:这次你预计股票价格会下跌。你先卖出一个期权,这个期权的买入价格较低。然后,你买入另一个期权,这个期权的买入价格更高。如果股票价格真的跌了,你就可以通过卖出低价期权、买入高价期权来赚钱。

总体来说,垂直价差策略适用于不同的市场预期,无论是预期市场大幅上涨、小幅上涨、稳定或小幅下跌。相较于单纯买方,最大损失也可以控制较小,但收益结构并不差;相较于单纯卖方,不需要担心跳空风险。因此,对投资者来说,垂直价差是一个非常有用的策略。

【更多阅读】

更多财报季期权交易策略:

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。