核心要点:

- 美联储政策立场转向,“降息信号”引燃市场,美股、黄金、原油、美债齐升

- 鲍威尔“鸽派”言论后,投资逻辑或已改变

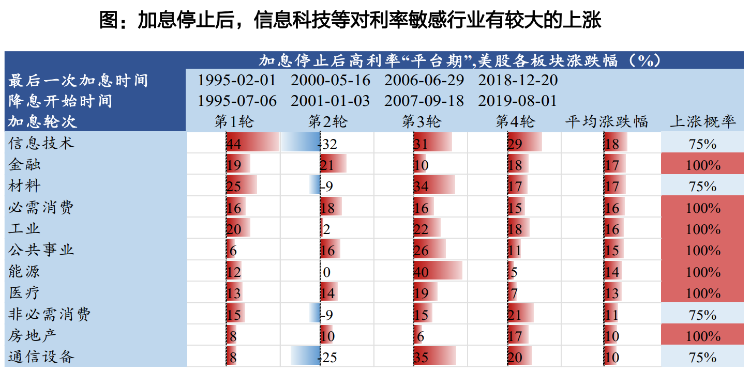

- 政策转向期间,美股大概率上涨,信息技术、金融板块涨幅领先

- 资产配置上可参考:美股 > 黄金 ~ 美债 > 美元

昨晚的事,全球瞩目!想必各位發友都已有所了解了。这里简单回顾下:

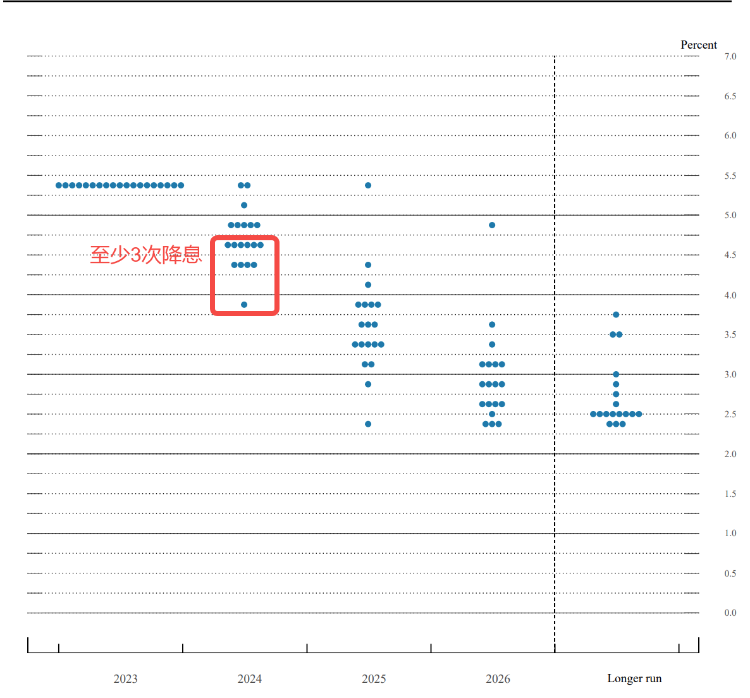

周四(12月14日)凌晨,美联储会议宣布维持利率不变(连续第三次暂停加息)。点阵图暗示明年或降息三次(加息周期以来首次提及降息),标志着美联储政策立场转向。

消息一出,全球主要资产狂欢:美股三大指数实现5连涨,道指创历史新高;黄金涨超2%突破2000美元,原油、美债齐升。

会后,鲍威尔一展“鸽”喉,投资逻辑可能正在(或已经)发生变化。發仔挑了一些核心点:

- 决策者正在思考、讨论何时降息合适;降息已开始进入视野

- 美联储认为在利率方面已经做得足够了

- 重要的是,从长远来看,金融状况与美联储的行动保持一致;从长远来看,市场环境与政策的一致性非常重要

- 不会等到2%通胀率再降息的原因是那将会太晚,会超过目标

更多内容,请查阅:《一文读懂美联储利率决议》

那么,美联储从利率高点向低点转变,美股及各类资产将如何演绎?通过复盘1990年以后四次加息周期,整理出一些要点供發友们参考。

3张图看懂“政策转向”后的影响

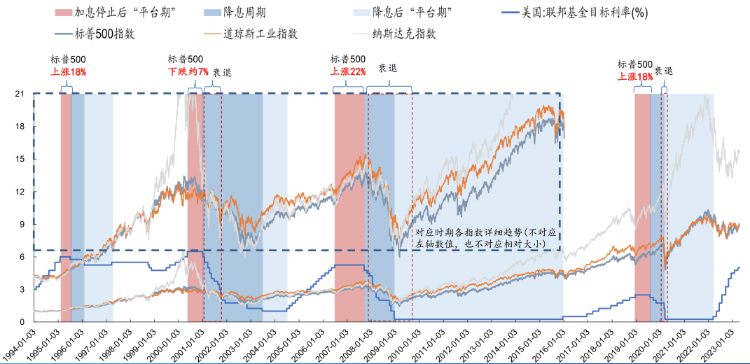

美联储停止加息后可分为三个阶段:(1)停止加息至降息开始之间的“高利率平台期”;(2)降息开始至降息结束的“降息周期”; (3)降息停止后至下一轮加息周期开启之间的“低利率平台期”。

结合当下时点来看,我们目前正处于第一阶段的开头。

历史数据显示,在此期间,由于利率对股市的压制不再增加,而经济基本面仍未大幅度恶化,经济衰退仍未到来,市场会有“软着陆”的预期。因此,美股往往会迎来一轮上涨(如下图红色区间)。过去四轮加息停止后的“平台期”,标普500平均上涨12.58%。

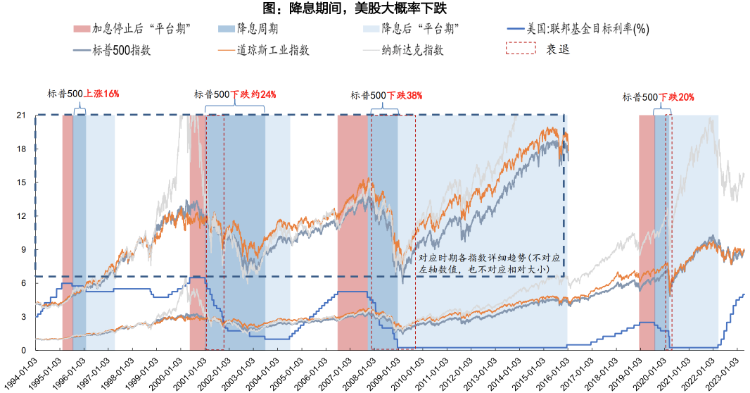

值得注意的是,在随后的“降息周期”期间(即美联储开始降息到结束降息这段时间里,如下图深蓝色区域),由于经济往往不景气,受基本面拖累,股市大概率会出现下跌,在过去四轮降息周期中,标普500指数平均下跌16.47%。

因此,从历史表现来看,第一阶段“高利率平台期”早期到第二阶段“降息周期”早期,美股可能是一个较好的投资窗口期,也是我们目前正经历的时期。若开始进入第二阶段,投资者们可能要注意板块轮动的表现,时刻关注动向并作相应的资产配置调整。

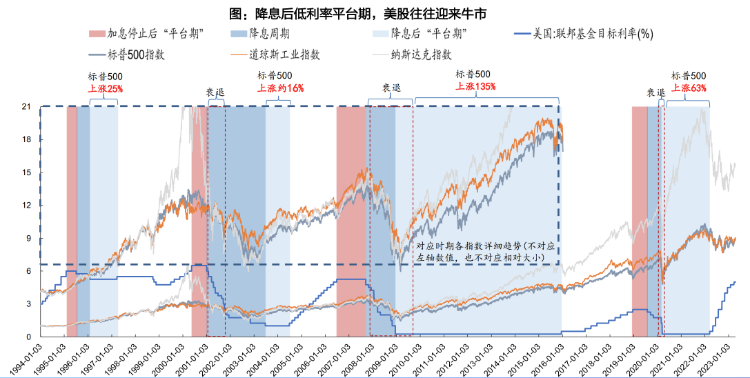

而美股大牛市往往发生在降息后的低利率“平台期”(即前文所述第三阶段,如下图浅蓝色区域)。美国往往会采用降息、量化宽松等方式救市,导致市场流动性充裕,而在经济企稳以后,美股有望估值和盈利同时提升,形成牛市。

当下时点,如何操作?

如前文所述,从历史表现来看,加息停止后1个月内,美股上涨概率较高。过往四次加息停止后的1个月,标普500、道指、纳指上涨概率分别为100%、75%、75%。

相关指数ETF可关注:

| 指数名称 | 相关ETF名称 | 代码 | 杠杆/方向 |

| 标普500 | SPDR标普500指数ETF | $SPY | 1倍做多 |

| 标普500ETF-Vanguard | $VOO | 1倍做多 | |

| 纳指 | 纳指100ETF-Invesco QQQ Trust | $QQQ | 1倍做多 |

| 3倍做多纳指ETF-ProShares | $TQQQ | 3倍做多 | |

| 3倍做空納指ETF-ProShares | $SQQQ | 3倍做空 | |

| 道指 | SPDR道琼斯指数ETF | $DIA | 1倍做多 |

| ProShares三倍做空道指30ETF | $SDOW | 3倍做空 | |

| 小盤股指 | iShares羅素2000指數ETF | $IWM | 1倍做多 |

| 3倍做多小盤股ETF-Direxion | $TNA | 3倍做多 | |

| 中概指数 | 中国海外互联网ETF-KraneShares | $KWEB | 1倍做多 |

| 金龙中国组合ETF-PowerShares | $PGJ | 1倍做多 | |

| 3倍做多富时中国ETF-Direxion | $YINN | 3倍做多 | |

| 3倍做空富时中国ETF-Direxion | $YANG | 3倍做空 |

板块方面,美股信息技术、金融板块有较大上涨幅度,分别平均上涨18%、17%。此外,美股绝大多数板块均能实现上涨,其中金融、必需消费、工业、公共事业、能源、医疗、房地产在过去四轮加息周期均实现上涨。

- 美债利率下行,美债价格走高

美联储结束加息后,无论是1个月内还是整个高利率平台期,美债利率均出现下跌,其中2年期美债利率下行幅度大于10年期利率。若10年期和2年期美债收益率此前有倒挂,则会减少倒挂程度,甚至结束倒挂。

由于美债利率与美债价格成反向关系,因此美债会出现上涨的局面。

可关注美债相关ETF:

| ETF名称 | 代码 | 日均成交额 | 简介 |

| 20年期以上美国国债ETF - iShares | $TLT | ~50亿美元 | 追踪20年以上期限的美国国债指数,提供了长期美国国债的投资机会。 |

| 3倍做多20年期以上美国国债ETF - Direxion | $TMF | ~3亿美元 | |

| 7-10年期美国国债ETF - iShares | $IEF | ~10亿美元 | 追踪的是7-10年期美国国债指数,提供中期的美债投资机会。 |

| 领航中期国债ETF | $VGIT | ~3亿美元 | |

| 彭博巴克莱美国国债1-3月ETF - SPDR | $BIL | ~10亿美元 | 适合寻求极短期投资的投资者 |

- 美元大概率走软,金银或逐渐步入长牛

美联储加息停止后,美元大概率走弱。过往4次加息停止后一个月内,美元指数平均下跌2.15%,下跌概率为100%。

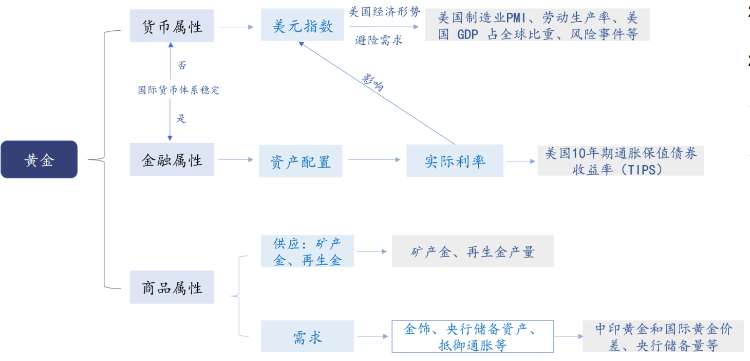

黄金兼具货币属性、金融属性、商品属性。在国际货币体系不稳定时,黄金的货币属性趋强,黄金和美元指数走势往往相反,而当国际货币体系稳定时,黄金主要由金融属性定价,美国Tips收益率和黄金价格呈负相关。(白银兼具金融属性和商品属性,与黄金价格走势基本一致)

对历史复盘发现,美联储加息停止后一个月内,黄金、白银大概率上涨,铜胜率一般。过去四轮加息停止后一个月内,黄金、白银、铜平均分别上涨4.05%、2.59%、1.33%,上涨概率分别为75%、75%、50%。因此,黄金、白银配置价值更高。

可关注金银相关ETF:

| 大宗商品 | 相关ETF | 代码 |

| 黄金 | 二倍做多黄金ETN(PowerShares) | $DGP |

| ProShares两倍做多黄金ETF | $UGL | |

| 黄金信托ETF-iShares | $IAU | |

| SPDR黄金ETF | $GLD | |

| ProShares两倍做空黄金ETF | $GLL | |

| 白银 | 2倍做多白银ETF-ProShares | $AGQ |

| 白银ETF-iShares | $SLV | |

| ProShares二倍做空白银ETF | $ZSL |

总结

以史为鉴,在高利率平台期(也是我们正处的阶段),短期内(一个月内)美股上涨概率较大,是一个不错的资产配置窗口,金银与美债也是不错的选择,而美元则大概率回落。

随着时间不短推移,到了降息区间以及低利率平台期,投资者需要注意资产配置的转化,提前做好准备。

预祝各位發友投资顺利~!

延申阅读:

点击《热门美股机会探索》查看专题内容

深度剖析美股龙头股、挖掘热门题材交易机会

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。