华盛资讯12月12日讯,南华期货股份(02691)、明基医院(02581)、印象大红袍(02695)、华芢生物-B(02396)开启申购,其将于2025年12月22日正式开始在联交所买卖。

南华期货股份(02691):2024年总收入于中国期货公司中排名第八

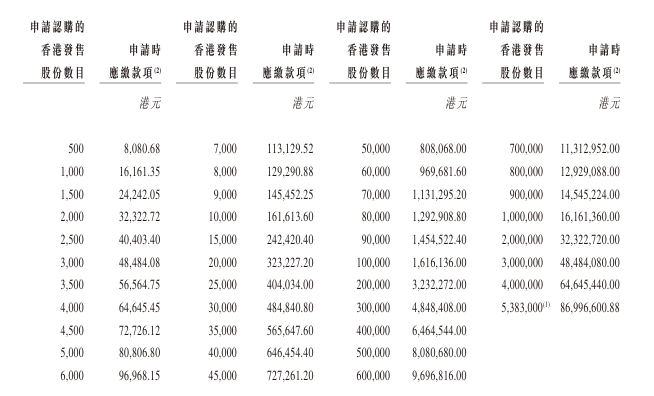

招股信息:

- 发售比例:公司拟全球发售1.08亿股,其中香港公开发售占约10%,国际发售占约90%,另有15%超额配股权。(机制B)

- 发售价格:每股发售价格12-16港元。,每手500股,入场费8080.68港元

- 发售日期:12月12日~12月17日

- 上市日期:12月22日

- IPO保荐人:中信证券

公司简介:

集团是中国领先的期货公司,为客户提供全球金融服务。根据弗若斯特沙利文报告,集团按2024年的总收入计在中国所有期货公司中排名第八,按2024年总收入计在所有非金融机构相关期货公司中排名第一。

本集团的主要重点乃于中国境内及国际市场提供期货及衍生品服务。凭借集团对中国及境外客户需求的深入理解,以及集团对全球金融及衍生品市场的敏锐洞察力,集团为实业客户、金融机构及个人投资者提供全面且定制化的衍生品及风险管理服务,集团亦致力于为中国及境外的投资者提供更多元化的财富管理服务。

财务数据:

财务方面,于2022年度、2023年度、2024年度、2024年及2025年截至6月30日止六个月,南华期货实现经营收入分别约为9.54亿元、12.93亿元、13.55亿元、6.75亿元、5.93亿元人民币;同期,年/期内利润约为2.46亿元、4.03亿元、4.58亿元、2.30亿元、2.31亿元人民币。

募资用途:

假设超额配股权未获行使,经扣除集团就全球发售应付的包销佣金及其他估计发售开支,并假设发售价为每股股份14.00港元(即指示性发售价范围的中位数),集团估计将从全球发售中获得约14.1亿港元的所得款项净额。

集团拟将全球发售所得款项净额全部拨归横华国际,计划加强集团于香港、英国、美国及新加坡的境外附属公司的资本基础。具体而言:

- 1.预期所得款项净额约30%将用于增加集团香港经营业务的资本基础,以配合集团于香港及东亚的潜在业务增长,以及于马来西亚成立一间附属公司,以扩展集团于该地区的业务能力;

- 2.预期所得款项净额约30%将用于增加集团于英国经营业务的资本基础,配合集团于英国及欧洲的潜在业务增长,主要为期货经纪及结算服务;

- 3.预期所得款项净额约20%将用于增加集团于美国经营业务的资本基础,以配合集团于北美的潜在业务增长,主要为期货经纪及结算服务;以及建立当地营销网络,以继续扩大集团于北美的客户基础;

- 4.预期所得款项净额约10%将用于增加集团于新加坡经营业务的资本基础,以配合集团于新加坡及其他东南亚国家的潜在增长,主要用于期货经纪及结算服务及资产管理服务,以及扩展集团为东南亚客户提供实物商品交收的能力;

- 5.预期所得款项净额约10%将用作一般企业用途及补充集团境外经营业务的营运资金。

明基医院(02581):为华东地区最大的民营营利性综合医院集团

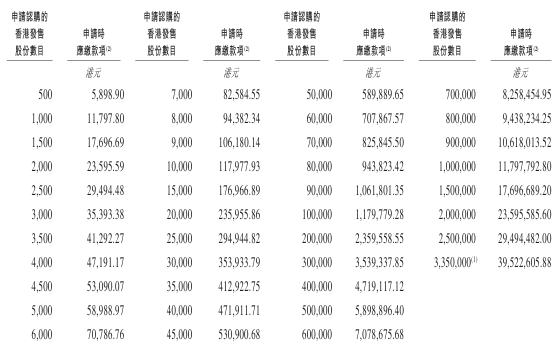

招股信息:

- 发售比例:公司拟全球发售6700万股,其中香港公开发售占约10%,国际发售占约90%。(机制B)

- 发售价格:每股发售价格9.34-11.68港元。,每手500股,入场费5898.90港元

- 发售日期:12月12日~12月17日

- 上市日期:12月22日

- IPO保荐人:中金公司、花旗

公司简介:

招股书显示,明基医院是中国内地一家民营营利性综合医院集团,目前拥有和运营南京明基医院和苏州明基医院等两家民营营利性综合医院。

根据弗若斯特沙利文的数据,以2024年总收入计,公司是华东地区最大的民营营利性综合医院集团,于华东地区的市场份额为1.0%;以相同口径计,公司在全国民营营利性综合医院集团中排名第七,于中国的市场份额为0.4%;以2024年的床均收入计,公司在中国内地所有民营营利性综合医院集团中排名第一。

财务数据:

财务方面,于2022年度、2023年度、2024年度、2024年及2025年截至6月30日止六个月,明基医院实现收入分别约为23.36亿元、26.88亿元、26.59亿元、13.30亿元、13.12亿元人民币;同期,年/期内利润为8955万元、约1.67亿元、约1.09亿元、6340.1万元、4870.4万元人民币。

基石投资者:

集团已与禾荣科技、合富(中国)及苏州战兴投订立基石投资协议,据此,基石投资者已同意在若干条件的规限下按发售价认购或促使其指定实体认购总金额3990万美元可购买的有关数目的发售股份。假设发售价为10.51港元,基石投资者将予认购的发售股份总数将为2955万股发售股份。

募资用途:

集团估计全球发售所得款项净额,经扣除包销佣金、费用及集团就全球发售应付的估计开支后,并假设发售价为每股股份10.51港元(即本招股章程所述指示性发售价范围的中位数),将约为6.26亿港元。假设发售价为指示性发售价范围的中位数,集团目前拟将该等所得款项净额用于以下用途:

- (1)74.3%将拨作扩建及升级现有医院的资金。

- (2)16.0%将拨作潜在投资及併购机会的资金。

- (3)8.0%将拨作升级集团“智慧医院”的资金。

- (4)1.8%将用作营运资金及一般企业用途。

印象大红袍(02695):在2024年中国文旅演出市场排名第八

招股信息:

- 发售比例:公司拟全球发售3610万股,其中香港公开发售占约10%,国际发售占约90%,另有15%超额配股权。(机制B)

- 发售价格:每股发售价格3.47-4.1港元。,每手1000股,入场费4141.35港元

- 发售日期:12月12日~12月17日

- 上市日期:12月22日

- IPO保荐人:兴证国际、铠盛

公司简介:

据招股书,印象大红袍是一家国有文旅服务企业,总部位于福建省武夷山。根据弗若斯特沙利文的资料,按文旅演出节目产生的销售收入计,印象大红袍在2024年中国文旅演出市场排名第八。

财务数据:

财务方面,于2022年、2023年、2024年、2025年截至6月30日止六个月,印象股份分别录得收入约为6303.9万元、1.44亿元、1.37亿、5588.4万元人民币;同期,期内利润分别约为-259.9万元、4750.4万元、4280.9万元、677.5万元人民币。

募资用途:

假设发售价为每股H股3.79港元(即指示性发售价范围的中位数)且超额配股权未获行使,经扣除包销佣金及集团就全球发售应付的其他估计开支,集团估计集团将从全球发售中获得所得款项净额约1.1亿港元。董事拟将全球发售所得款项净额作以下用途:

- (1)约23.0%,将用于升级集团的标志性演出《印象‧大红袍》山水实景演出;

- (2)约28.6%,将适用于(i)于2025年进一步发展印象建州美食主题街区,将其转化为一个充满活力的景点,向旅客提供现有服务项目以外的演出艺术体验。(ii)于2026年进一步发展集团的印象文旅小镇,优化周边景观,包括引入滨江大道。(iii)于2026年全面改造武夷茶博馆4A级景区;

- (3)约20.0%,将用于通过向现有文化旅游演出项目注入集团的管理经验和创新的运营模式,取得另一个优质文化旅游演出项目。

- (4)约11.0%,将用于提升品牌形象及扩大业务影响力的宣传工作。

- (5)约7.4%,将用于升级集团的票务管理系统及软件。

- (6)约10.0%,将用作营运资金和其他一般企业用途。

华芢生物-B(02396):中国的生物制药公司

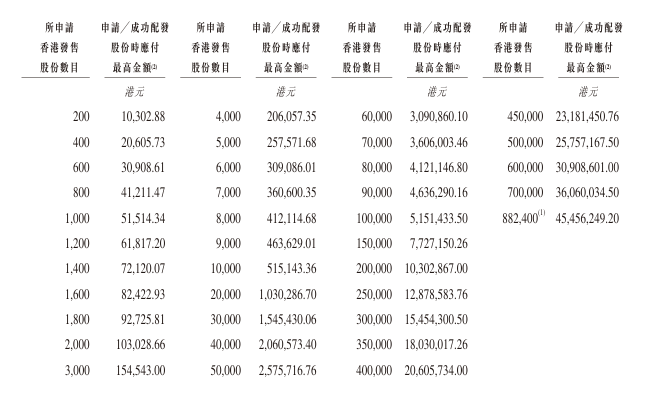

招股信息:

- 发售比例:公司拟全球发售1764.88万股,其中香港公开发售占约10%,国际发售占约90%,另有15%超额配股权。(机制B)

- 发售价格:每股发售价格38.2-51港元。,每手200股,入场费10302.88港元

- 发售日期:12月12日~12月17日

- 上市日期:12月22日

- IPO保荐人:华泰国际、中信证券

公司简介:

据招股书,该公司成立于2012年,是一家总部位于中国的生物制药公司,致力于开发各类疗法,重点是针对有医疗需求及市场机会的适应症开发蛋白质药物。该公司的主攻方向是发现、开发和商业化伤口愈合的疗法,目前为血小板衍生生长因子(PDGF)药物。

财务数据:

财务方面,于2023年度、2024年度及2025年截至9月30日止九个月,该公司年/期内亏损约为1.05亿元、2.12亿元、1.34亿元。

募资用途:

假设超额配股权未获行使,经扣除集团就全球发售已付及应付的包销佣金及其他估计发售开支后,并假设发售价为每股股份44.60港元(即指示性发售价范围38.20港元至51.00港元的中位数),集团估计将自全球发售获得所得款项净额约7.09亿港元。集团拟按下文所载用途及金额使用全球发售所得款项,但会视乎集团不断发展的业务需求及不断变化的市场状况而变更:

- 1.所得款项净额的约61.8%将用于资助集团的核心产品Pro 101-1及Pro-101-2的持续临床开发及商业化,这是上市的主要原因。

- 2.所得款项净额的约18.8%将用于通过购买与研发及质量控制活动相关的专业设备及仪器来提升集团的研发能力。

- 3.所得款项净额的约6.3%将用于支付集团核心产品以外的PDGF产品用于治疗其他适应症(如新鲜创面、压疮及放射性溃疡)的持续临床前研发的第三方服务费、研发人员费用及原材料成本。

- 4.所得款项净额的约3.1%将用于支付Mes-201、Oli-101及 Oli-201临床前研发活动的第三方服务费、研发人员成本及原材料成本。

- 5.所得款项净额的约10.0%用作营运资金及一般公司用途。

IPO小知识

根据今年8月4日生效的港股IPO新规,港交所对回拨机制进行了调整,引入“双轨制”。发行人可选择机制A或机制B作为首次公开招股发售的分配机制。

- 机制A:分配至公开认购部分的初始比例为5%,最高回拨比例35%。

- 机制B:发行人事先选定一个分配至公开认购部分的比例(10%-60%),无回拨机制。

机制B的不强制回拨意味着机构投资者将获得更多份额,中金公司董事总经理施琦表示:此举有效缓解后市沽压,有利于IPO合理定价及后市表现,同时稀缺性也激发了散户投资者认购热情。新规后,截至11月13日上市的32只新股中,27只选择采用机制B上市,其中24只新股上市首日录得正涨幅。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。