华盛资讯12月2日讯,当华尔街开始担忧美股的高估值时,聪明的钱正在悄悄“东游”。随着美联储降息预期这一张“明牌”打出,全球资产配置的逻辑正在发生剧烈重构。

截至发稿,恒生指数年内已涨超30%,这表明全球风险偏好正在重塑,资金正加速流向受困于多年低估值,但具备高增长潜力和宏观政策支撑的亚洲市场,尤其是在利率环境宽松预期下的香港股市,迎来了估值修复的主升浪。

达成共识!外资的逻辑转向

当前,一个明确的共识正在国际投资机构间加速形成:中国资产,尤其是港股,正成为一个具有吸引力的“避风港”。

这一共识并非凭空而来,其背后是多重驱动的坚实支撑。首先是极致的估值沟壑。恒生指数及恒生科技指数,相较屡创新高的纳指和标普500,其估值水平处于历史底部区间。对于一个成熟的市场而言,这种巨大的估值落差本身就是一种安全边际和吸引力。

指数名称 |

PE-TTM(倍) |

过去5年PE-TTM分位 |

恒生指数 |

11.99 |

85% |

恒生科技指数 |

23.63 |

37% |

纳斯达克指数 |

41.83 |

59% |

标普500指数 |

29.07 |

82% |

数据来源:Wind;数据截至2025年12月2日 |

||

从上述数据可见,科指的估值水平不仅仅为纳指的56%,其历史分位数亦低于后者22个百分点,显示出显著的相对低估。若以“估值修复空间”为衡量标准,科指当前的37%分位数,意味着其估值仍处于过去五年中约三分之二时间的下方区间,具备较大的向上修正潜力。

值得注意的是,这一轮恒生科技指数的估值修复,正在和全球 AI 投资的上升周期同时发生。预计到 2025 年,全球在 AI 基础设施方面的投入有望突破 3000 亿美元;其中,中国企业在大模型训练、算力芯片采购以及云服务部署方面的投入增速,预计将超过 50%。这些投入不是停留在概念层面,已经开始通过成本下降、业务效率提升和新收入来源,逐步体现在公司的业绩里。

在盈利预期方面,市场对恒生科技指数成分股 2026 年的盈利增速预期,已经从年初的约 8% 上调到 15% 以上,明显高于过去五年大约 5% 的平均水平。也就是说,目前呈现的是“估值在低位、但盈利预期在上调”的组合。这种“低估值 + 高增长预期”的情况,在投资中常被称为“戴维斯双击”,也是历史上不少科技板块行情启动时较常见的特征之一。

“聪明钱”到哪去?

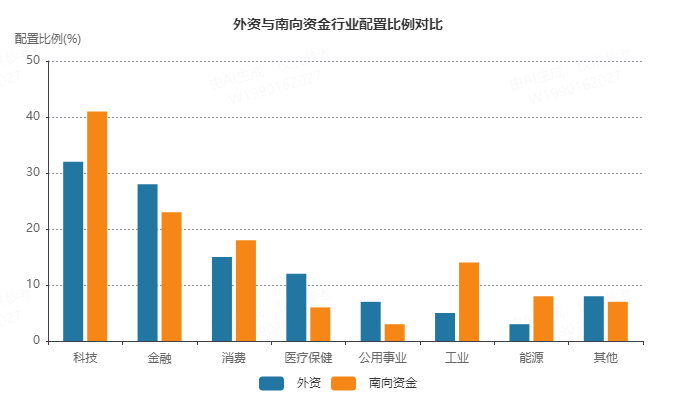

2024年12月至2025年11月期间,港股市场呈现外资与南向资金"双轮驱动"的资金格局。两类资金合计净流入达12,900亿港元,为港股市场注入了强劲的流动性。外资与南向资金在行业配置上呈现出既有共识又有差异的特征。科技、金融和消费成为两类资金共同增持的前三大行业,合计流入金额达11,290亿港元,占总流入的87.5%。

尽管在三大板块存在共识,但外资与南向资金在其他行业的配置上呈现显著差异:

- 外资超配行业:医疗保健(外资占比12% vs 南向6%)和公用事业(外资7% vs 南向3%)。

外资对医疗保健行业的偏好反映了对中国创新药和医疗科技发展的长期看好,而对公用事业的配置则体现了对稳定现金流和股息收益的追求。

- 南向超配行业:工业(南向14% vs 外资5%)和能源(南向8% vs 外资3%)。

南向资金对工业板块的偏好与中国制造业升级和"新质生产力"政策导向密切相关,对能源板块的配置则反映了对高股息和能源安全的关注。

那么,这些板块中哪些个股又值得关注呢?可以来看看资金的“答案”

- 科技板块:估值已处于历史低位;科技公司的盈利状况逐步改善;人工智能、云计算、大数据等新技术的应用为科技企业带来新的增长动力

相关个股 |

年内涨幅 |

南向+外资资金净流入合计(亿港元) |

腾讯控股 |

+49.58% |

1100 |

美团-W |

-36.39% |

590 |

小米集团-W |

+17.97% |

470 |

快手-W |

+68.62% |

255 |

商汤-W |

+40.94% |

155 |

数据来源:华盛证券、Wind;年内涨幅截至2025年12月2日,资金净流入统计区间为2024年12月至2025年11月 |

||

- 金融板块:银行股股息率普遍较高,吸引长期资金配置;行业受经济周期影响相对较小;估值普遍偏低,具有较高的安全边际

相关个股 |

年内涨幅 |

南向+外资资金净流入合计(亿港元) |

友邦保险 |

+48.26% |

550 |

汇丰控股 |

+57.08% |

470 |

中国平安 |

+32.73% |

370 |

香港交易所 |

+44.49% |

270 |

建设银行 |

+34.99% |

215 |

数据来源:华盛证券、Wind;年内涨幅截至2025年12月2日,资金净流入统计区间为2024年12月至2025年11月 |

||

综合来看,外资与南向资金在港股中的配置:兼顾高成长的科技与高股息的金融,正是一次典型的“杠铃策略”实践。该策略旨在同时把握经济复苏带来的增长机遇,并通过稳健资产对冲不确定性,从而在波动市场中追求更优的风险收益比。

数据太“干燥”?看看大行怎么说

- 大摩:“超配”高质量互联网和科技龙头股

在盈利温和增长、估值在更高水平上企稳的背景下,中国在全球科技竞赛中站稳脚跟,相关指数整体仍具备相对温和的上行空间。摩根士丹利推荐“超配”高质量互联网和科技龙头股,认为这类企业将充分受益于数字经济发展和产业升级红利。

- 小摩高呼“超配”中国:回调即买入,明年涨幅可期

摩根大通已将中国股票的评级上调至“超配”,并表示明年获得巨额收益的前景现在已经压倒了出现重大损失的风险。该行策略师指出,中国股市已回吐了今年以来的部分超额涨幅,这造就了一个极具吸引力的入场点,明年将迎来多项增量支撑因素,例如人工智能的更广泛应用及刺激消费措施。

- 高盛:中国股票的牛市行情将延续

高盛再次发声唱多中国资产!高盛首席中国股票策略师刘劲津在接受媒体采访时表示,AI引领的中国股票上涨远非泡沫,因为中国科技公司仍有空间通过专注于AI应用来提升估值和盈利。他还表示,中国股票的牛市行情将延续,全球投资者越来越愿意探索中国市场的投资机会。

- 瑞银:中国科技公司明年的盈利增幅或高达37%

瑞银将恒生科技指数2026年底目标价设定在7100点的水平,较今日收盘价5624点高出逾26%。今年以来,该指数已经累计飙升近26%。就更广泛的市场而言,瑞银预计MSCI中国指数明年有望触及100点,较最新收盘价高出约19%。

- 富达国际:中国科技公司估值仍很低

富达国际全球多元资产主管Matthew Quaife表示,在美元走软以及AI投资上行周期可能持续数年的背景下,预计全球基金经理明年将把更多资金投入亚洲;富达国际首席投资官(股票投资)Niamh Brodie-Machura表示,在技术进步和创新方面,中国越来越接近美国,两国之间的差距正迅速缩小,但中国科技公司的估值仍然很低。

那么各位投资者认为港股行情是“死猫跳”还是“反转确立”?

欢迎留言讨论~

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。