华盛资讯11月20日讯,海伟股份(09609.HK)今起招股,发售价为14.28港元,每手200股,一手入场费2884.8港元,预期H股将于2025年11月28日(星期五)上午九时正在联交所开始买卖。

海伟股份:中国第二大电容器薄膜制造商

- 发售比例:拟全球发售3083.14万股,香港公开发售占10%,国际发售占90%,另有15%超额配股权和15%发售量调整权(机制B)

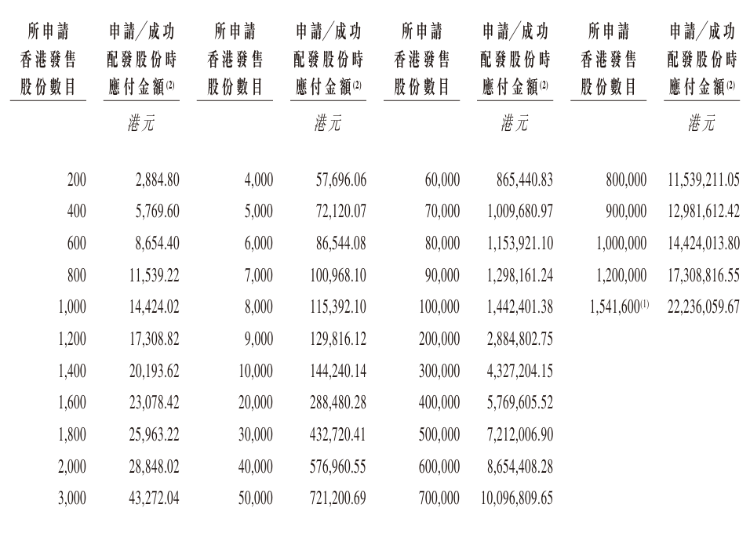

- 发售价格:发售价为14.28港元,每手200股,一手入场费2884.8港元

- 发售日期:11月20日至11月25日

- 上市日期:11月28日

- IPO保荐人:中金公司

公司简介

根据灼识咨询的资料,以2024年的电容器基膜销量计,集团是中国第二大的电容器薄膜制造商。集团的电容器薄膜产品主要包括电容器基膜及金属化膜。该等产品为薄膜电容器的关键组成部分,而薄膜电容器以其出色的耐电压性、高频稳定性及长使用寿命而著称。薄膜电容器的终端应用场景广泛,包括新能源汽车,新能源电力系统,工业设备及家用电器。于2024年,按电容器基膜的收入计,集团于中国的市场份额为10.9%。

财务数据

于2022年及2023年,集团的收入分别为3.27亿元及3.3亿元。集团的收入由2023年的3.3亿元增长28.0%至2024年的4.22亿元。集团的收入由截至2024年5月31日止五个月的1.62亿元减少3.2%至截至2025年5月31日止五个月的1.57亿元。

基石投资者

公司与基石投资者汇兴丽海订立了一份基石投资协议,基石投资者已同意按发售价认购可以总金额约2.18亿港元购买的若干数目的发售股份。按发售价14.28港元计算,基石投资者将认购的发售股份总数将为1512.9万股发售。

募资用途

按每股发售价14.28港元计算,且假设发售量调整权及超额配股权未获行使,集团估计将自全球发售收取所得款项净额约3.889亿港元,其中:

- 约82.0%预期将用于进一步扩大集团的产能;

- 约5.0%预期将用于提升集团的研发能力;

- 约3.0%预期将用于销售及营销活动;

- 约10.0%预期将用作营运资金及用于其他一般企业用途。

IPO小知识

根据今年8月4日生效的港股IPO新规,港交所对回拨机制进行了调整,引入“双轨制”。发行人可选择机制A或机制B作为首次公开招股发售的分配机制。

- 机制A:分配至公开认购部分的初始比例为5%,最高回拨比例35%。

- 机制B:发行人事先选定一个分配至公开认购部分的比例(10%-60%),无回拨机制。

机制B的不强制回拨意味着机构投资者将获得更多份额,中金公司董事总经理施琦表示:此举有效缓解后市沽压,有利于IPO合理定价及后市表现,同时稀缺性也激发了散户投资者认购热情。新规后,截至11月13日上市的32只新股中,27只选择采用机制B上市,其中24只新股上市首日录得正涨幅。

风险提示: 投资涉及风险, 证券价格可升亦可跌, 更可变得毫无价值。投资未必一定能够赚取利润, 反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前, 投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情, 请细阅相关销售文件, 以了解更多资料。倘有任何疑问, 应征询独立的专业意见。