华盛资讯6月18日消息, 周六福 $06168.HK 、颖通控股 $06883.HK 、圣贝拉 $02508.HK 三只新股今起招股。

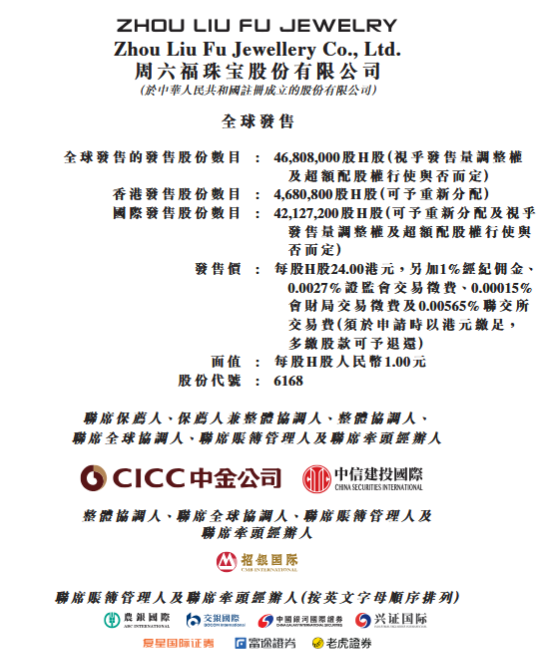

周六福:珠宝零售商

- 发售比例:拟全球发售4680.8万股H股,香港公开发售占10%,国际配售占90%。

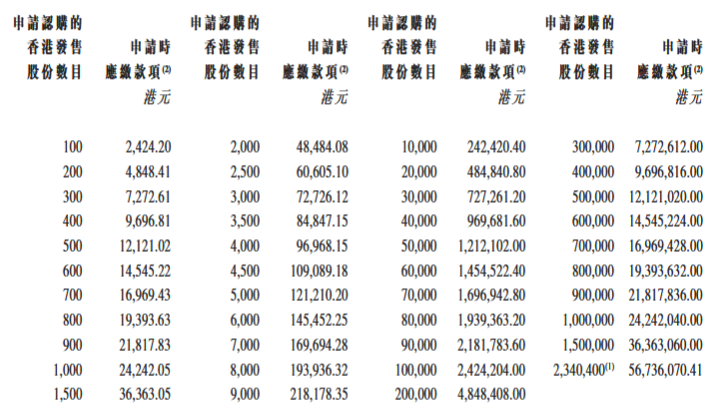

- 发售价格:每股发行价24港元,每手100股,一手入场费2424.20港元

- 发售日期:6月18日至6月23日

- 上市日期:6月26日

- IPO保荐人:中金公司、中信建投国际

公司简介

公司是一间中国珠宝公司,通过公司的线下门店和线上销售渠道提供各种珠宝产品,主要为黄金珠宝产品及钻石镶嵌珠宝。根据弗若斯特沙利文的资料,以中国门店数目计,公司于2017年至2024年连续八年维持于中国珠宝市场前五大品牌之列。截至2024年12月31日止年度,以商品交易总额及来自黄金珠宝产品的收入计,公司在中国所有黄金珠宝公司中分别排名第六及第十,市场占有率分别为6.2%及1.0%。

基石投资者

集团已订立基石投资协议,据此,基石投资者已同意按发售价认购可以总金额约5.73亿港元购买的若干数目的发售股份,惟须待若干条件达成后方可作实。按发售价计算,基石投资者将认购的发售股份总数将为2389.17万股发售股份。

基石投资者包括深圳市罗湖投资控股有限公司(“罗湖投资”,深圳市罗湖区国有资产监督管理局全资拥有的投资控股平台)、永诚贰号香港有限公司(“永诚贰号香港”,由永诚贰号全资拥有)、Jump Trading Pacific Pte. Ltd.(“Jump Trading”,Jump Trading集团的成员)、凯因家族办公室有限公司(“凯因家族办公室”)、Seraphim Advantage Inc.(“Seraphim Advantage”,Advantage China Consumer Fund (“ACCF Capital”)的全资附属公司)、君宜深圳及CICC Financial Trading Limited(与君宜深圳场外掉期有关)、灵宝黄金国际有限公司(“灵宝黄金”,由灵宝黄金(03330.HK)全资拥有)、以及广发基金管理有限公司(“广发基金”)。

募资用途

假设发售量调整权及超额配股权未获行使,并基于发售价为每股H股24.00港元,集团估计集团将自全球发售收取所得款项净额约10.242亿港元。其中:

- 所得款项净额中约50.0%将分配用于扩大和加强集团的销售网络;约20.0%将用于加强集团的品牌,以提高集团品牌的市场知名度;

- 约20.0%将分配用于提升集团的产品供应及加强集团的产品设计及开发能力;

- 以及所得款项净额中约10.0%将分配作运营资金及一般企业用途。

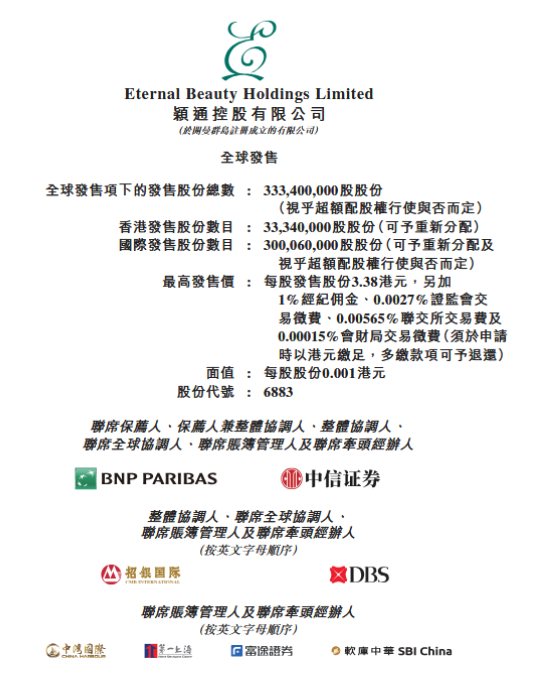

颖通控股:中国香水第一股

- 发售比例:拟全球发售3.33亿H股,香港公开发售占10%,国际配售占90%,另有15%的超额配股权。

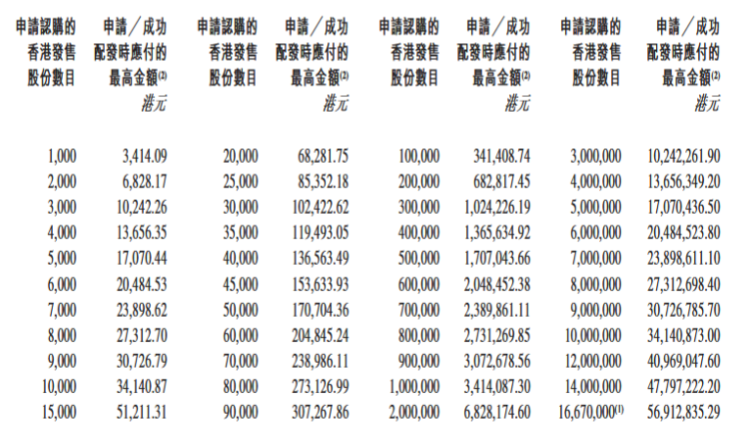

- 发售价格:每股发行价2.80-3.38港元,每手1000股,一手入场费3414.09港元

- 发售日期:6月18日至6月23日

- 上市日期:6月26日

- IPO保荐人:BNP PARIBAS、中信证券

=

公司简介

颖通控股专注于香水品牌管理,同时涵盖彩妆、护肤品、个人护理产品、眼镜及家居香氛等多个领域。截至目前,颖通控股一共管理着72个外部品牌,包括爱马仕、梵克雅宝、萧邦、Albion及Laura Mercier等,此外公司还与业务伙伴合作开发自有品牌Santa Monica,提供香水及眼镜。

根据弗若斯特沙利文的资料,按2023年香水零售额计算,公司是中国除品牌所有者香水集团外最大的香水集团,同时也是中国第三大的香水集团。此外,颖通控股的香水品牌组合中,有七个品牌跻身2023年中国内地香水零售额排名前30名之列。

募资用途

- 假设超额配股权未获行使,及假设发售价为每股发售股份3.09港元(即本招股章程所述发售价范围的中位数),颖通控股将收取的全球发售估计所得款项净额9.504亿港元。其中:

- 所得款项净额约15.0%拟定用于进一步发展集团的自有品牌及收购或投资外部品牌;

- 约55.0%拟定用于发展及扩大集团的直销渠道;约10.0%拟定用于加速数字化转型;

- 约10.0%拟定用于提升集团的知名度及声誉;

- 以及所得款项净额约10.0%拟定用于营运资金及一般企业用途,以支持集团的业务营运及增长。

圣贝拉:高端月子中心

- 发售比例:拟全球发售9542万股H股,香港公开发售占10%,国际配售占90%。

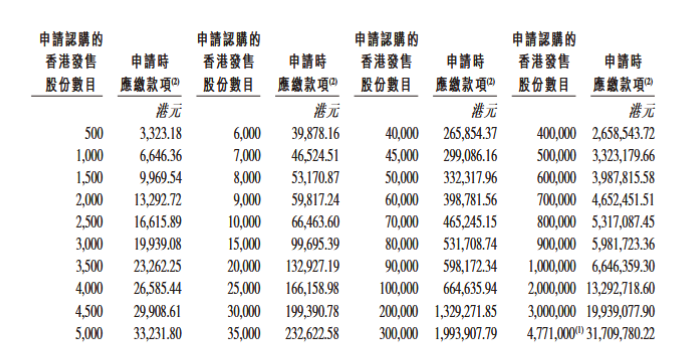

- 发售价格:每股发行价6.58港元,每手500股,一手入场费3323.18港元

- 发售日期:6月18日至6月23日

- 上市日期:6月26日

- IPO保荐人:瑞银集团、中信证券

公司简介

公司是中国领先的产后护理和修复集团,公司还提供家庭护理服务和满足女性需求的食品。公司的目标是成为亚洲领先的综合性家庭护理品牌集团,拥有不断发展的品牌组合,通过加强公司在现有业务部门和运营市场的影响力,推出新产品以开拓养老护理服务等新的业务板块,并将公司的服务网络扩展到除在中国内地、香港、新加坡和美国的现有业务之外的有前景的市场。

根据弗若斯特沙利文报告,公司为亚洲及中国最大的产后护理及修复集团(以2024年月子中心的收入计算)、中国增长最快的规模化产后护理及修复集团(以2022年至2024年收入增长率计算)以及中国内地首家拓展至中国内地以外地区的月子中心运营商。于2024年,以来自中国月子中心的收入计算,公司占市场份额约1.2%。

基石投资者

公司已与基石投资者订立基石投资协议,基石投资者已同意在达成若干先决条件后,按发售价认购或促使其指定实体按发售价认购净金额合共不超过4150万美元(不包括经纪佣金、证监会交易徵费、会财局交易征费及联交所交易费)的特定数目的发售股份(向下约整至最接近每手500股股份的完整买卖单位)。

募资用途

按发售价每股股份6.58港元计算,经扣除公司就全球发售应付的包销佣金、费用及估计开支后,公司将收取全球发售所得款项净额约5.41亿港元(假设发售量调整权及超额配股权未获行使)。

- 约29%将用于扩展产后护理网络;

- 约37%将用于推出新服务及产品;

- 约6%将用于培训专业家庭护理专家;

- 约18%将用于研发活动;

- 约9%将用作营运资金及其他一般企业用途。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。