华盛资讯12月30日消息,沪上阿姨( $02589.HK )、钧达股份( $02865.HK )今日开启招股。

沪上阿姨( $02589.HK ):经营着中国第四大的现制茶饮店网络

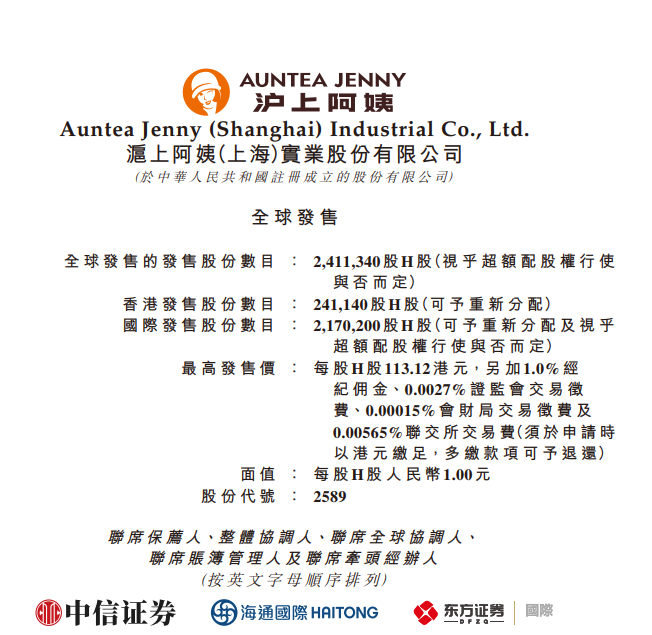

- 发售比例:拟全球发售241.134万股H股,其中,香港发售占10%,国际发售占90%,另有超额配股权不超15%

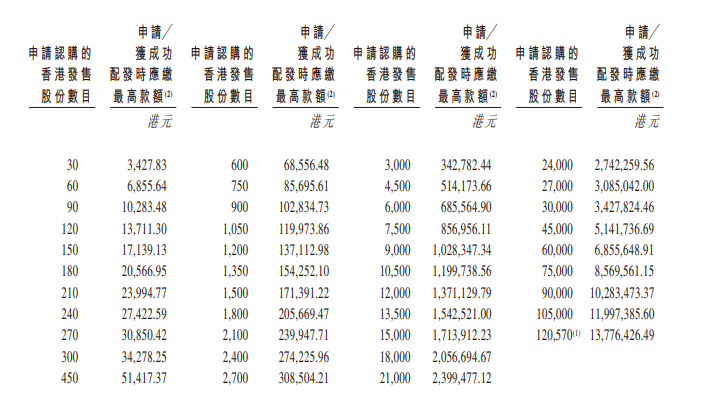

- 发售价格:每股发行价95.57港元-113.12港元,每手30股,一手入场费3427.83港元

- 发售日期:2025年4月28日-2025年5月2日

- 上市日期:5月8日

- IPO保荐人:中信证券、海通国际、东方证券

公司简介

公司是一家快速增长的现制饮品公司,根据灼识咨询,截至2023年12月31日,公司经营着中国第四大的现制茶饮店网络,并于下沉市场拥有庞大网络。

根据灼识谘询,于2022年及2023年,以门店总数及GMV增长率计算,公司亦是以门店总数计算的前五大现制茶饮店品牌中增长最快的现制茶饮店品牌。于2013年,公司开设第一家沪上阿姨门店售卖“五谷奶茶”-一款加入谷物作配料的奶茶。于2019年,公司开始提供鲜果茶,并且广受顾客欢迎,让公司得以在全国各地扩张,包括扩展至南方地区。同时,公司透过沪咖及轻享版扩大产品范围,让更多消费者能够享用公司的产品。

截至2024年12月31日,公司的门店网络有9176间门店,覆盖中国全部四个直辖市,以及位于五个自治区及22个省份的300多个城市。根据灼识谘询,截至2023年12月31日,按门店总数计算,公司于中国北方中价现制茶饮店品牌中排名第一;于中国中价现制茶饮店品牌中排名第三;及于中国现制茶饮店行业排名第四。

财务信息

公司于往绩记录期间经历显著业务增长。公司的门店总数由截至2022年12月31日的5307间增加46.8%至截至2023年12月31日的7789间,并进一步增加17.8%至截至2024年12月31日的9176间门店。公司的GMV由2022年的60.68亿元增加60.4%至2023年的97.318亿元,并进一步增加10.3%至2024年的107.364亿元。

公司的总收入由2022年的21.99亿元增加52.3%至2023年的33.482亿元,于2024年维持于相对稳定的水平,达32.846亿元。毛利由2022年的5.863亿元增加73.5%至2023年的10.174亿元,于2024年维持于相对稳定的水平,达10.273亿元,毛利率由2022年的26.7%上升至2023年的30.4%,并进一步上升至2024年的31.3%。

基头投资

此外,公司已与盈峰控股、华置(各自及统称为“基石投资者”)订立基石投资协议,假设发售价格为每股H股103.37港元,基石投资者将认购的发售股份总数将为68.52万股H股,佔发售股份约28.42%及紧随全球发售完成后公司已发行股本总额约0.65%(假设超额配股权未获行使)。

募资用途

公司估计,假设发售价为每股股份103.37港元(即本招股章程所述指示性发售价范围的中位数),并假设超额配股权不获行使,经扣除包销佣金、公司就全球发售应付的费用及估计开支后,公司将自全球发售收取所得款项净额约1.727亿港元,其中

- 约25%将用于提升公司的数字化能力

- 约20%将用于研发以提高原材料及食材的品质,打造热销产品,丰富公司的产品种类,以及升级公司的设备及机器

- 约20%将用于提升公司的生产、加工、仓储、物流及分销能力,藉此加强公司的供应链能力

- 约15%将用于提升公司的品牌势能并进一步扩张及壮大公司的门店网络

- 约10%将用于投资各种营销活动

- 约10%将用作营运资金及其他一般企业用途。

钧达股份( $02865.HK ):领先的专业光伏电池制造商

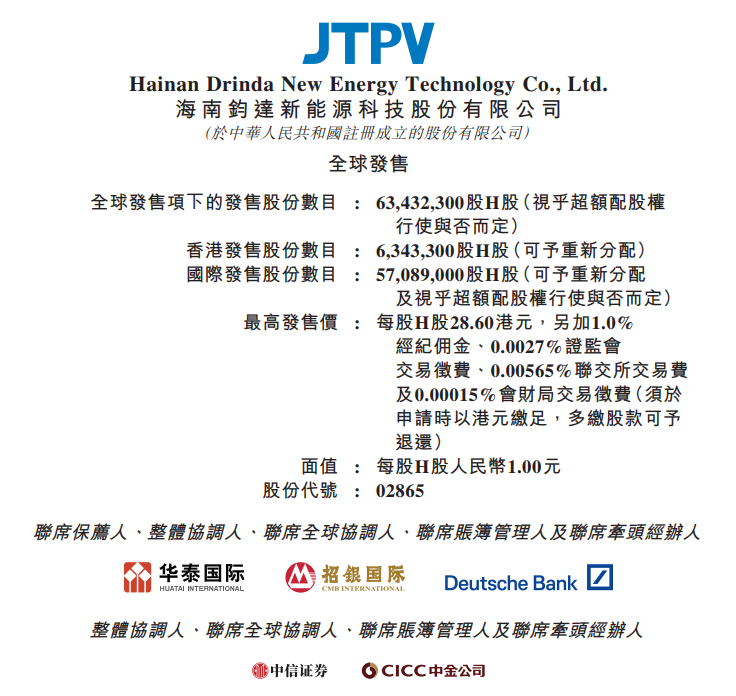

- 发售比例:拟全球发售6343.23万股H股,其中,香港发售占10%,国际发售占90%,另有15%的超额配股权。

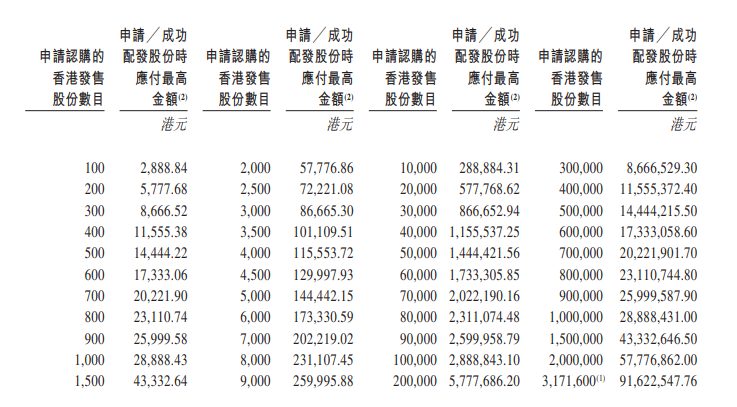

- 发售价格:每股发行价20.4港元-28.6港元,每手100股,一手入场费2888.84港元

- 发售日期:2025年4月28日-2025年5月2日

- 上市日期:5月8日

- IPO保荐人:华泰国际、招银国际、德意志银行

公司简介

据悉,公司是领先的专业光伏电池制造商。公司持续专注于高效光伏电池的研发、生产和销售。凭藉研发创新及关键技术,公司已在N型TOPCon电池及P型PERC电池等不同代主流光伏电池中保持竞争地位。

根据弗若斯特沙利文的资料,按2024年的出货量计,在专业制造商中,公司的N型TOPCon电池全球市场份额达至约24.7%,排名第一,公司的光伏电池全球市场份额达至约17.9%,排名第二。于同年,按2024年出货量计,在专业制造商和一体化制造商中,公司的N型TOPCon电池的市场佔有率约为7.5%;公司的光伏电池市场份额约为5.6%。

财务信息

公司的收入主要来自销售光伏电池及提供制造服务。于2022年、2023年及2024年,公司的收入分别为人民币110.857亿元、186.108亿元及99.239亿元。于2022年及2023年,公司的持续经营所得净利润分别为6.169亿元及8.156亿元,于2024年,公司已产生净亏损5.911亿元。

基头投资

此外,公司与珠海高景、现代直投已订立两份基石投资协议,据此,在若干条件的规限下,基石投资者已同意按发售价认购或促使其指定实体认购总额约4.93亿港元可购入的有关数目的发售股份(向下约整至最接近每手100股H股的完整买卖单位)。

募资用途

假设发售价为每股发售股份24.50港元,则基石投资者将认购的发售股份数目将为1996.85万股发售股份,相当于根据全球发售将予发行的发售股份的约31.5%及紧随全球发售完成后公司已发行股本总额的约6.8%(假设超额配股权未获行使及根据僱员激励计划授出的购股权未获行使);及根据全球发售将予发行的发售股份的约27.4%及紧随全球发售完成后公司已发行股本总额的约6.6%(假设超额配股权获悉数行使及根据僱员激励计划授出的购股权未获行使)。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。