华盛资讯3月17日消息,南山铝业国际( $02610.HK )启动招股,一手入场费3181.77港元。

南山铝业国际:东南亚氧化铝制造商

- 发售比例:拟全球发售8823.53万H股,其中,香港发售占10%,国际发售占90%,另有15%超额配股权。

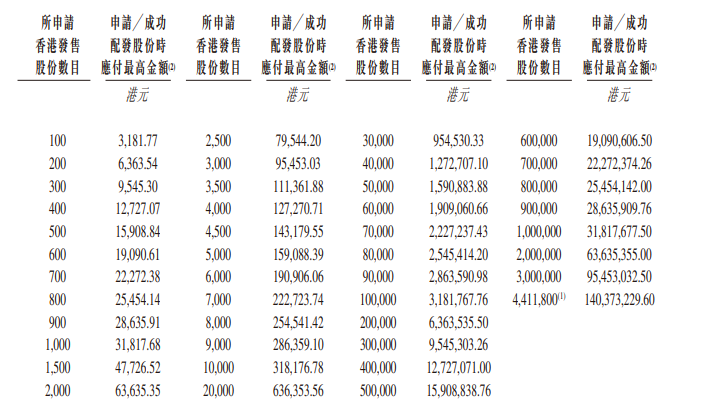

- 发售价格:每股发售股份26.60-31.50港元,每手100股,一手入场费3181.77港元

- 发售日期:3月17日-3月20日

- 上市日期:3月25日

- IPO保荐人:华泰国际

公司简介

公司是东南亚一家氧化铝制造商,致力于不断加强在该地区的市场地位。自公司成立以来,公司的主要重点一直是开发印尼丰富的铝土矿和煤炭资源,利用这些资源为公司的业务提供动力。

根据弗若斯特沙利文的资料,截至2023年底,东南亚主要的氧化铝生产国为印尼和越南,公司是东南亚三大氧化铝生产企业之一。二期氧化铝生产项目的完成使公司的氧化铝设计年产能达到两百万吨,根据弗若斯特沙利文的资料,按于2023年的设计年产能计,这使集团在印尼及东南亚排名首位。于2023年,根据弗若斯特沙利文的资料,集团为东南亚氧化铝市场的第二大生产商,且按实际产量计,占东南亚氧化铝行业 34.9%的市场份额。上述成就亦证明了公司的技术实力、卓越运营和发展承诺。

财务信息

集团的业务于营业纪录期间显著增长,收益由2021财年的1.728亿美元增至2022财年的4.668亿美元,并于2023财年达到6.778亿美元,CAGR为98.0%。于2024年首九个月,集团的收益为6.83亿美元(2023年首九个月:4.827亿美元),反映出集团的强劲势头。除收益增长外,于营业纪录期间,集团的毛利率亦呈现一般增长趋势,于2021财年及2022财年录得25.9%及24.0%,于2023财年增至29.2%,并于2024年首九个月进一步飚升至46.3%。

基石投资

集团与基石投资者已订立基石投资协议。据此,基石投资者已同意在满足若干条件的前提下,按发售价认购或购买,或促使其指定实体认购或购买,以总额约1.203亿美元可认购或购买的发售股份数目。

基石投资者包括Glencore International AG(“Glencore AG”,为Glencore plc的全资附属公司)、香港拓威贸易有限公司(“香港拓威”,为厦门象屿(600057.SH)的间接附属公司)、瑞中国际工业设备(香港)有限公司(“瑞中”)、PT Indika Energy Tbk.(“Indika Energy”)。

募资用途

假设超额配股权未获行使并假设发售价为每股29.05港元(即指示性发售价范围26.60 港元至31.50港元的中位数),经扣除与全球发售有关的包销费用及估计开支后,公司估计全球发售所得款项净额合共约为24.3亿港元。

- 约90%将用于公司在印尼廖内群岛省民丹岛经济特区的氧化铝生产项目的开发与建设,以通过新氧化铝生产项目将氧化铝产能进一步扩大至合共四百万吨氧化铝。

- 约10%将用于为公司的一般营运资金提供资金。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。