编者按:剖析Mag 7业绩:特斯拉Q3毛利率成“最大功臣”;微软料增长放缓、AI支出加码利润率恐承压;业绩期望较高,英伟达能否给市场带来惊喜?详情>>

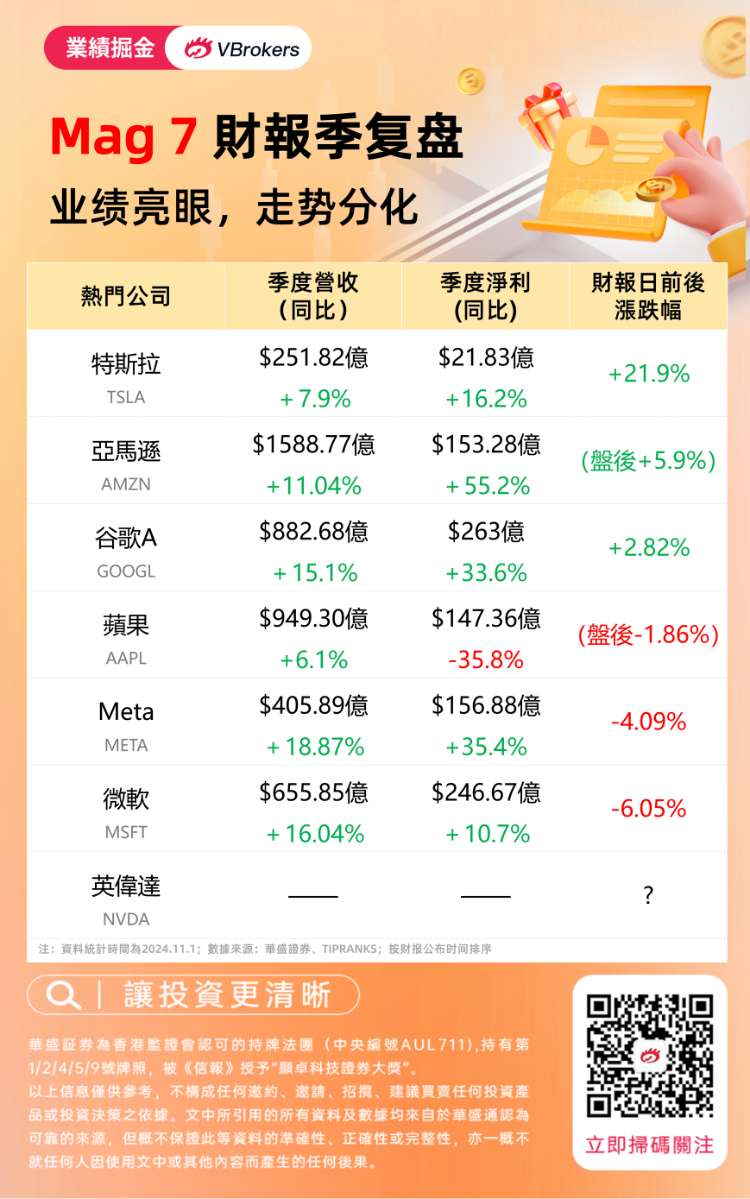

Q3财报季火热进行中!截至目前,特斯拉、谷歌、微软、Meta $META 、苹果、亚马逊已陆续披露业绩,美股七巨头中,仅剩英伟达未公布最新财报(预计将于11月20日盘后正式发布)。

回顾本次科技巨头业绩,营收和净利润均基本实现了同比增长。值得注意的是,苹果本季度净利润同比大幅下跌35.8%,主要受到一次性录入补缴税款102亿美元的打击,若剔除一次性缴税影响,非GAAP口径下经调整的稀释后EPS为1.64美元,同比增长12.3%,好于分析师预期1.58美元。

尽管科技巨头们的业绩数据保持增长,但股价走势却大相径庭。一方面,对未来的展望仍是市场关心的重点,另一方面,在宏观环境不确定的背景下,科技股所面临的挑战也比以往要大。

有分析指出,Mag7大跌并非财报因素,从营收、利润来看都非常出色,但考虑到目前的股价和估值水平,它们的业绩指引并不能很好满足市场。

究竟本轮“七巨头”财报成色如何?一起来详细看看亮眼业绩背后隐藏的信息。

特斯拉:收入端略低于市场预期,但毛利率端大超预期!

三季度特斯拉营收 251.8 亿美元,同比增长约7.9%,但不及市场预期的254.4亿美元。下滑的原因是在最关键的汽车业务上,本季度营收仅 200 亿,低于市场一致预期 205 亿,即便季度内卖车业务仍有碳积分收入拯救,但由于汽车单价端的环比下滑,汽车销售(去碳积分)本季度仅 188 亿,低于市场预期 195 亿。除了汽车业务之外,能源业务的收入端也略低于市场预期,且环比下滑了 27%。

毛利率是本季度的关注重点,特斯拉不负众望给了市场一个惊喜:Q3整体汽车业务毛利率达到了 20.1%,大幅超出市场预期 17.9%!带动了整体毛利率端超预期。

毛利率的意外上升,成为了本季度财报的“最大功臣”,直接推动公司股价次日飙升近22%。

不过,特斯拉当前面临的问题也比较突出。从基本面来看,由于 Model 3/Y 车型老化,特斯拉在不同地区整体的市占率都呈现了下滑的趋势。在本次业绩电话会上,特斯拉终于给出了下一代廉价车型的交付时间和 2025 年销量预期,新一代廉价车型将于 2025 年上半年开始生产,刚推出时使用目前的产线生产(特斯拉目前最大产能约 300 万辆),而在这款新车的带动下,马斯克预计明年车辆端将增长将达到 20%-30%,隐含 2025 年总销量在 216 万辆-234 万辆,假设明年目前车型的总销量与今年持平,意味着这款新一代车型将会带来约 36 万-54 万辆的增量,汽车业务的估值层面有了新的增长引擎。

此外,投资者还关注FSD的进度,主要是价格方面的调整以及安全性的提升。因此,对FSD渗透率的影响还有待观察。

谷歌:云收入劲增35%,总营收意外提速;资本开支维持高位

Q3 谷歌总营收保持10%以上的两位数增长,且并未如分析师预期的增速较二季度的13.6%放缓至12.7%,反而提速至15.1%。EPS盈利增长更是远超预期,Q3保持30%以上的增速,还较Q2的31%左右有所加快至36.8%,未如分析师所料较二季度增速大幅放缓至18.7%。

各大业务中,被视为未来成长引擎的Google云端营收成长最为迅猛,凸显了AI的推动力。

Q3云业务收入出乎华尔街预料加速增长,分析师预计同比增长约28.3%,增速略低于二季度的将近29%,而谷歌云实际增速约为35%。谷歌云的营收刷新了二季度首次突破100亿美元所创的单季最高纪录,达到113.5亿美元再创新高!该业务的营业利润同比增长超六倍,远超分析师预期的增逾四倍,较二季度超过10亿美元所创的营业利润前纪录高66%。

年初谷歌宣布了新增700亿回购额度+首次派息的大礼包,三季度实际回购了153亿,并且派发25亿股息。在过去的12个月中,股东回报累计达到700亿。

值得关注的是,本季度公司的资本开支还是保持在131亿的高位,同比增长62%,后市仍需要密切资本开支(Capex)以及利润率相关的指引。

微软:财报超预期,但预计Q4增长放缓、AI支出加码,利润率恐承压

微软发布了超出市场预期的财报,主要得益于其Azure云基础设施业务的强劲增长。Azure本季度增长率达到33%,其中12个百分点源自人工智能(AI)服务,高于分析师普遍预期的32.8%和29.4%。微软的“智能云”部门(包括Azure、Windows Server和企业服务)总营收达240.9亿美元,同比增长20%,超过了预期的240.4亿美元。

在云基础设施市场的激烈竞争中,微软确实表现出相对稳健的增长。然而,本次财报打击市场情绪的是公司对下个季度的展望:微软对Azure 下季度增速的指引是再环比放缓 1~2pct。体现出 AI 似乎非但没能带动 Azure 的增速明显拉升,反而在不断放缓。

受此影响,微软在绩后跌6%。

分析师认为,本季度微软的Capex 支出再度拉升到了200亿美元,同比增长79%。相当于一个季度仅70%的经营利润都被再投资到了固定资产上。如此巨大的投入下,后续利润率恐怕仍有压力。

Meta Platforms:营收略超预期,但用户增长不及预期,预计明年资本支出大增

Meta第三季度营收和每股收益均超出华尔街分析师此前预期,但对第四季度营收作出的展望则未能达到预期。与此同时,Meta第三季度的净利润同比增长率创下了自2023年第二季度以来的最低水平。

显然,公司的营收顶住了高预期压力,同比实现19%双位数的增长,另外,公司管理层预计 4Q24 总营收 450~480 亿区间,同比增长 15%~20%,也比较符合市场预期。

但由于元宇宙和AI业务仍然亏损严重,活跃用户增长不及预期,Meta股价周三盘后下跌3%。分析认为,Meta股价下跌主要因为该公司尚处于起步阶段的元宇宙部门Reality Labs亏损仍然严重。

Meta旗下负责元宇宙和AI业务的Reality Labs在第三季度亏损高达 44.2 亿美元,营收为2.7亿美元。Meta警告称,预计该部门的“运营亏损仍将大幅(meaningfully)增加”。

尽管亏损加剧,Meta首席执行官扎克伯格表示,公司将继续在基础设施和其他项目(如元宇宙和 AI 眼镜)上投入大量资金,他认为这些努力是公司未来的核心,预计“2025 年资本支出将显著(significant)增长”。

Investing.com的高级分析师Jesse Cohen表示:“Meta目前发展迅猛,人工智能显然在推动增长。”不过他补充道:“投资者似乎对公司的前瞻指引以及开发人工智能功能所需的不断上涨的成本感到失望。”

苹果:季度营收超预期,但大中华区销售额增长停滞

苹果在该季度的营收达到949.3亿美元,同比增长6%;调整后每股收益为1.64美元,分别强于市场预期的945.8亿美元和1.60美元。公司本季度收入端的提升,主要受益于 iPhone、iPad 及智能可穿戴等业务的增长带动。苹果公司毛利率 46.2%,同比增加 1pct,基本符合市场一致预期(46%)。

不过,三季度在华销售和四季度营收指引均逊色被视为打击股价的两大因素,盘后股价一度跌超2%。

业绩电话会上,苹果高管还暗示,年末重磅假日购物季所在的第四季度,营收的同比增速可能较三季度放缓。这一指引较分析师预期的继续加快增长逊色。有评论称,本季度的营收增长指引逊于分析师预期的增速7%,这并未暗示出现一些人期待的两位数增长超级周期。

总体来说,本次财报基本达到了市场的预期,而后续进一步上涨,仍需要公司更多超预期的表现。后续关注公司管理层对未来经营面展望、AI 等方面的相关布局及变现的详细情况。

亚马逊:Q3盈利远超预期,云提速增长,明年资本开支或更高

由于亚马逊三季度营收超预期、盈利远超预期,AWS和广告收入基本符合预期,且云业务同比收入增幅有加速趋势,四季度营业利润的指引区间中位数高于市场预测,均令盘后一度涨6%。

具体来看,三季度净销售额同比增11%至1589亿美元,超过市场预期的1572.9亿美元,是连续第五个季度实现较低的两位数百分比增长,较去年同期的12.6%增速略有放缓;三季度稀释后每股收益(EPS)1.43美元,同比增长52%,远超市场预期的1.14美元,不过二季度曾同比增近94%、一季度曾同比大增216%。

云业务提速增长是本次财报的亮点之一,在云计算领域,亚马逊网络服务(AWS)增速快于去年同期,增长了19%,而去年同期仅增长了12%。AWS云业务的营业利润率从35.5%升至38.1%,并创下该部门的历史最高。同时,亚马逊国际市场的利润也飙升至3.63%,创下新冠疫情以来的最高水平,都助攻了整体营业利润率创新高。

此外,广告是报告中的另一个亮点。该部门的销售额在本季度同比增长19%,达到143亿美元,超过了亚马逊核心零售业务的增速。

在主流投行中,高盛、Evercore、Wedbush、美国银行和摩根大通都看好AI推动下的AWS加速扩张,广告和AWS都能是利润率较高的业务,对亚马逊短期和长期均呈利好。

公司称,预计2024年资本开支为750亿美元,较2023年的484亿美元增约55%,资本开支受到AWS云部门的驱动,2025年的资本支出或更高。

英伟达:业绩期望较高,能否给市场带来惊喜?

得益于AI的投资热潮,今年年初以来,英伟达的股价已经涨超168%,总市值超过3万亿美元。

尽管市场对AI前景看好,但从已公布财报的科技巨头来看,AI烧钱但不赚钱的现象仍然普遍,这不仅引起投资者的担忧,也无形中提升了对英伟达业绩的期望。

高盛此前表示,科技公司在人工智能上投入巨资,但最终可能在足够令人满意的时间框架内几乎没有回报。不过,Wedbush则给市场送上定心丸,强调人工智能和云计算迅猛发展趋势下,科技巨头谷歌以及特斯拉相对疲软的季度业绩导致科技股暴跌乃“暂时现象”。该行表示,全球企业对于人工智能的支出浪潮堪比“第四次工业革命”,人工智能最终将全面提升生产率,因此英伟达等与AI相关的热门科技股回调是正常现象,经调整过后的估值更加健康,为后续创新高奠定基础。

英伟达预计将于11月20日美股盘后公布最新财报。据bloomberg,预计FY25Q3营收330.7亿美元,同比增长82.5%;调整后净利润184.5亿美元,同比增长99.6%。

截至目前,共有56位分析师作出评级,平均目标价为148.87美元,意味着仍有12%左右的上行空间。

發友们,你们是否看好科技股的长期表现?短期若回调,是看空还是逢低买入?对英伟达即将发布的业绩有什么看法?欢迎在评论区留下您的精彩见解~ 😄

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。