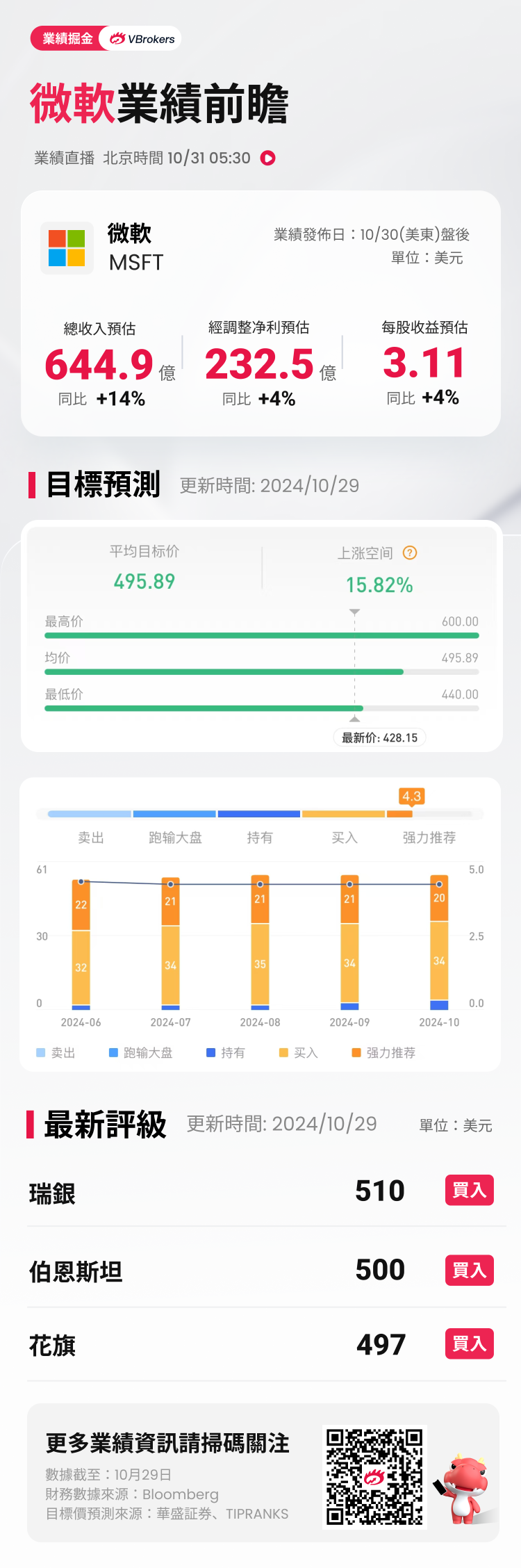

微软 $MSFT 将于美东时间10月30日盘后公布2025财年第一财季的业绩。据彭博分析师预期,微软第一财季营收为644.9亿美元,同比增加14%;每股收益为3.11美元,同比增加4%。

点击预约直播:微软公司(MSFT.US)2025财年第一季度业绩电话会

回顾微软过去8个财季表现,每股收益皆超出市场预期,盈利公布后的股价变动平均为±3.62%,最大涨幅为+7.24%,最大跌幅为-7.71%;财报日股价上涨概率为37.5%。

近期,微软在全球市值排名中被英伟达超越,降至第三位。自今年4月底以来,微软的股价涨幅仅为5%,而同期纳斯达克指数的涨幅达到了18%。尽管微软预计本财年的支出将比上一财年增加36%,这些投资将用于加速人工智能技术在产品中的整合,预期将促进未来的收入增长。不过,从短期来看,这种增加的支出对股价造成了一定的下行压力,并可能对投资者情绪产生负面影响。

除此之外,微软还在8月份更新了其 2025 财年投资者指标,其中包括对公司几个重要部门的调整。经调整后三个主营部门的内容如下:

- 智能云:包括Azure公共云、Windows服务器、GitHub的智能云业务部门。

- 生产力和业务流程:包括Microsoft 365商业软件收入汇总,语音识别软件Nuance等。

- 更多个人计算:包括包含Copilot Pro,Windows操作系统、Surface硬件、Xbox游戏机以及视频游戏公司动视暴雪在内的更多个人计算业务部门。

Bernstein分析师认为,“本季度的重点可能更多地放在理解数字上,而不是数字本身。管理层重新划分了业务,调整了产品和服务,这将使投资者更难轻松理解业绩。从根本上说,除了报告之外,没有什么改变——云计算,尤其是Azure是增长的重要推动力,在Gen AI取得成功的地方,微软都是最有可能的候选者。”

微软本季度关键看点

虽然微软的三个部门重新洗牌,但市场仍将密切关注微软Azure和云服务的营收增速,收入增长仍是微软的关键指标。德意志银行分析师表示,他们预计 Azure 在第一财季的增长率将在 35% 左右,并补充称,微软“需要提供 Azure 的优异表现和指导,并且几乎不会出现任何减速”,才能满足投资者的高期望。随着该公司扩大人工智能能力,分析师还将关注 Azure 利润率的更新,这一因素在第四季度略微压缩了云计算利润率。

其次,微软生产力和个人计算部门在本财年第一季度的强劲表现备受瞩目,特别是公司将Copilot等人工智能功能整合到产品中。Microsoft 365及其Copilot AI的商业化进程尤其引人关注。这些工具的用户基础已显著增长,目前每月活跃用户超过4800万。它们得益于企业采用与 AI 集成的低代码解决方案,且在过去一年推动了平台40%的增长。公司管理层在上月的花旗全球TMT会议上特别强调了这一点,并认为这一增长潜力有望达到当前水平的10倍。

此外,有关资本支出方面,市场忧虑重重。微软整个2024财年支出达500亿美元,并在7月份公布业绩时指出,将增加对人工智能基础设施的投资,以满足 AI 需求。市场预期2025财年资本支出可能达800亿美元,这无疑会削弱其利润率和加大市场对AI回报的担忧。但高盛分析师看法较为乐观,他们认为微软的扩张是“向 Gen-AI 结构性转变之前的必要投资,这可能会为 AI 技术堆栈的所有层面带来巨大的盈利机会”。

微软绩前其他看点

和OpenAI的140 亿美元的股权转化谈判

OpenAl正从非营利性组织转型为营利性公司,作为 OpenAl最大投资者,微软最终可能会拥有⼀个⼤额股份。微软⾃ 2019 年以来已向 OpenAI 投资了 137.5 亿美元,包括其在该初创公司最新 66 亿美元融资中的份额。一个关键重点是向微软和 OpenAI 员工分配股权,同时解决反垄断问题。微软与 OpenAI 之间的关系复杂,两家公司在财务和技术上紧密相连。微软是 OpenAI 的独家云服务提供商,并在Copilot AI 应⽤中使⽤其技术。

出手“囤电”,微软瞄准核能为AI提供电力

微软最近与美国领先的核能发电公司星座能源签订了一项战略协议,根据该协议,微软将购买星座能源计划重启的三里岛核电站的全部发电量,以支持其数据中心的能源需求。微软已承诺购买这些电力长达二十年,尽管具体的财务细节尚未公开。这是微软首次为其业务专门获得100%核能的电厂。分析认为,这一决定标志着AI产业对核能行业的兴趣激增,因为随着AI对电力需求的急剧增加,核能作为一种清洁且可靠的能源选择越来越受到重视。高盛预测,到2030年,数据中心的电力消耗将占美国总电力需求的8%,而目前这一比例为3%。

微软GB200芯片订单量激增3-4倍

天风国际证券分析师郭明錤最新发布英伟达Blackwell GB200芯片的产业链订单信息显示,目前微软是全球最大的GB200客户,今年第四季度订单量激增3—4倍,订单量超过其他所有云服务商的总和。微软计划优先在低温数据中心部署Blackwell GB200,以主动缓解因冷却系统优化时间不足可能带来的潜在影响。

华尔街分析师投资建议

财报前夕,华尔街分析师对微软前景的看法出现分歧。奥本海默的分析师将微软的股票评级从“跑赢大盘”调整为“表现一般”或“中性”,他在报告中指出,市场对微软最近一个季度的收入和每股收益的预期可能过高,而支持AI计划的资本和运营支出的增加可能会对利润率造成压力。他特别提到,与合作伙伴OpenAI相关的不断增加的亏损是他们“最担忧的问题”。

与此同时,美银证券的分析师Brad Sills维持对微软的“买入”评级,并将目标价设定为510美元。他在研究报告中表示,预计Azure的增长将在下半年加快,这将成为推动股价上涨的积极因素。TD Cowen也保持对微软的乐观态度,认为稳定的需求和微软产品和服务的战略定位是其信心的来源,尽管公司正在逐步引入像Copilot这样的新产品。

聚焦相关投资标的

微软财报将近,还有哪些微软产业链/同行业相关概念股值得关注呢?

AI PC概念股 |

年内涨幅 |

戴尔科技 $DELL |

61.31% |

惠普 $HPQ |

27.89% |

IBM $IBM |

34.29% |

英特尔 $INTC |

-54.05% |

AI 芯片概念股 |

|

英伟达 $NVDA |

183.88% |

台积电 $TSM |

88.86% |

美国超微公司 $AMD |

8.49% |

博通 $AVGO |

56.31% |

高通 $QCOM |

21.17% |

思科 $CSCO |

12.98% |

恩智浦 $NXPI |

10.17% |

云计算服务商 |

|

亚马逊 $AMZN |

23.99% |

谷歌 $GOOGL |

19.69% |

ServiceNow $NOW |

33.76% |

Adobe $ADBE |

19.37% |

赛富时 $CRM |

12.15% |

甲骨文 $ORCL |

66.06% |

Snowflake $SNOW |

-41.04% |

百度 $BIDU |

-21.8% |

除了投资正股外,对于愿意承担风险以求得高回报的投资者,可点击关注微软相关ETF:

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。