编者按:美联储将于9月19日周四凌晨2点公布最新的利率决议,CPI助华尔街提前锁定目标。年内还有两次会议预期如何?交易机会一次看懂>>

华盛资讯9月12日讯,美联储将在北京时间9月19日凌晨2时公布会议声明和经济预期摘要,随后鲍威尔将在2:30召开货币政策新闻发布会。这次议息会议除公布美联储会议声明之外,还会公布最新点阵图和经济预期。

回顾美联储最近一次会议即7月FOMC会议,美联储决定,仍放缓加息步伐,将联邦基金利率目标区间继续维持在5.25%至5.50%之间。会议纪要显示,部分与会者认为7月有降息的理由,但“绝大多数”官员认为9月份降息可能更为合适。

时间来到九月,随着周三美国CPI数据超出预期,市场已经确定美联储降息板上钉钉,唯一的争议点仅在于降息幅度而已。

美联储本月料降息25个基点,年内还有两次会议预期如何?

美国劳工统计局发布数据显示,美国8月CPI(居民消费价格指数)同比上升2.5%,连续第5个月回落;美国8月CPI环比上升0.2%,美国8月份核心CPI同比上升3.2%,为过去一年半以来的首次反弹。

市场人士指出,美国强劲通胀的持续性将对年内美联储降息幅度形成决定性影响。8月份美国通胀数据可能意味着美联储在9月降息25个基点(bp)的可能性更大。

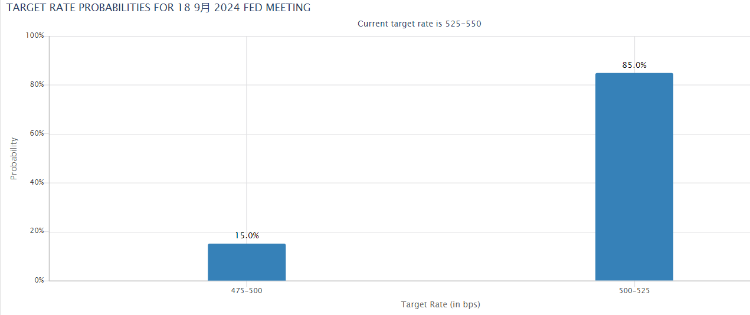

据CME FedWatch 工具显示,目前利率期货交易员目前美联储下周降息25个基点的概率高达85%,降息50个基点的概率则仅剩下15%。

花旗经济学家大改口,不再预计下周降息50个基点,转而预计会上将降息25基点,同时维持对今年总共降息125基点的预期。

摩根大通资产管理公司首席全球策略师戴维·凯利在CPI报告发布后表示:“通胀目前已冷却至室温,实际上并不存在严重的通胀问题。”凯利表示,该报告“并未要求美联储采取激烈行动,我很高兴看到美联储下周加息 25 个基点”。

被誉为“美联储传声筒”的知名宏观记者尼克·蒂米劳斯周三发文称,通胀持续走弱的趋势为美联储下周开始逐步降低利率铺平了道路,但住房通胀的意外上升,让官员们难以推动更大幅度的降息。

不过,蒂米劳斯也表示,周三的CPI数据不会改变多数央行官员准备启动降息的立场,目前仅存的分歧点只是有“一些官员”,尚未完全排除更大幅度降息的可能性。他表示,对于下周的美联储会议而言,除了要关注降息幅度外,也要注意美联储主席鲍威尔对经济健康状况的看法。

随着CPI助力华尔街提前锁定降息目标,市场开始关注年内最后两次美联储议息会议。

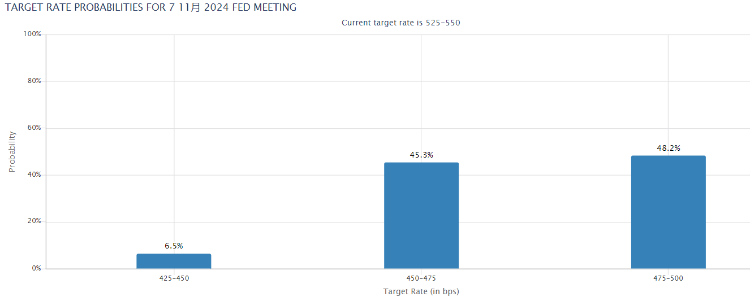

CME FedWatch 工具显示,在9月降息25个基点的背景下,预计11月市场仍在进一步降息25个基点或50个基点之间摇摆,概率均在4-5成之间。

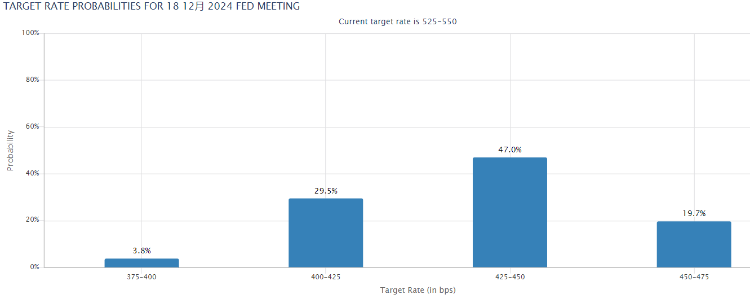

隔得更远的12月会议,预期就更加复杂了。目前市场普遍预期美联储年内总共降息100个基点,也就是说未来3次会议至少有一次50bp的降息。CME FedWatch 工具显示,预测今年只会有3次25bp降息的概率只有19.7%。

美联储降息在即,重磅利好谁受益最大?

通常而言,降息会在经济衰退或放缓时用来刺激经济,且对股市有利。

历史上美联储降息后至12个月内美股三大指数表现 |

|||

| 首次降息时间 | 标普500期间表现 | 纳指期间表现 | 道指期间表现 |

| 1984/09 | +13.00% | +17.67% | +9.98% |

| 1989/06 | +13.85% | +3.17% | +17.91% |

| 1995/07 | +20.13% | +22.99% | +21.08% |

| 2001/01 | -10.02% | -13.64% | -5.38% |

| 2007/09 | -21.69% | -18.70% | -20.84% |

| 2019/08 | +9.76% | +31.43% | -1.62% |

高盛分析师在最新报告中表示,以史为鉴,在降息后的一年里,中盘股的涨幅历来强于大盘股和小盘股。

“自1984年以来,在美联储首次降息后的3个月和12个月里,标准普尔400中型股指数(S&P 400 mid-cap index)的表现通常优于标普500指数和罗素2000指数。”报告称。

高盛分析师们预计,明年中盘股的回报率将达到13%,主要是受到较低的初始估值和健康的增长环境的推动。市场普遍预测,未来两年中型股公司的盈利将以每年11%的速度增长,而标准普尔500指数成份股公司的年增长率为7%。此外,中型股的资产负债表和盈利能力也优于小型股。

下周美联储9月利率决议大概率会引起指数的波动,發仔整理了一些做多或者做空指数的相关标的及降息交易标的,仅供投资者参考。

相关指数ETF可关注:

| 指数名称 | 相关ETF名称 | 代码 | 杠杆/方向 |

| 标普500 | SPDR标普500指数ETF | $SPY | 1倍做多 |

| 标普500ETF-Vanguard | $VOO | 1倍做多 | |

| 纳指 | 纳指100ETF-Invesco QQQ Trust | $QQQ | 1倍做多 |

| 3倍做多纳指ETF-ProShares | $TQQQ | 3倍做多 | |

| 3倍做空納指ETF-ProShares | $SQQQ | 3倍做空 | |

| 道指 | SPDR道琼斯指数ETF | $DIA | 1倍做多 |

| ProShares三倍做空道指30ETF | $SDOW | 3倍做空 | |

| 小盤股指 | iShares羅素2000指數ETF | $IWM | 1倍做多 |

| 3倍做多小盤股ETF-Direxion | $TNA | 3倍做多 | |

| 中概指数 | 中国海外互联网ETF-KraneShares | $KWEB | 1倍做多 |

| 金龙中国组合ETF-PowerShares | $PGJ | 1倍做多 | |

| 3倍做多富时中国ETF-Direxion | $YINN | 3倍做多 | |

| 3倍做空富时中国ETF-Direxion | $YANG | 3倍做空 |

板块可关注:

降息交易标的 |

|

| 地产股 | 标普房地产指数ETF-SPDR $XLRE 、美国房地产ETF-iShares $IYR 、2倍做多美国房地产-ProShares $URE 、西蒙地产、莱纳建筑、霍顿房屋、普得集团 |

| 公共事业 | 公用事业ETF-SPDR $XLU 、Vistra $VST 、Constellation Energy $CEG 、新纪元能源、公务集团 $PEG 、道明尼资源、美国南方公司 $SO 、美国AES发电、Bloom Energy |

| 小盘股 | 罗素2000ETF $IWM 、两倍做多小盘股 $UWM 、三倍做多小盘股 $TNA |

| 生物技术股 | 生物科技ETF $XBI 、ARK生物基因 $ARKG 、3倍做多生物科技 $LABU 、礼来、直觉外科公司、诺和诺德、阿斯利康、诺华制药、波士顿科学 |

大宗商品:

| 大宗商品 | 相关ETF | 代码 |

| 黄金 | 二倍做多黄金ETN(PowerShares) | $DGP |

| ProShares两倍做多黄金ETF | $UGL | |

| 黄金信托ETF-iShares | $IAU | |

| SPDR黄金ETF | $GLD | |

| ProShares两倍做空黄金ETF | $GLL | |

| 白银 | 2倍做多白银ETF-ProShares | $AGQ |

| 白银ETF-iShares | $SLV | |

| ProShares二倍做空白银ETF | $ZSL |

债市:

| ETF名称 | 代码 | 简介 |

| 20年期以上美国国债ETF - iShares | $TLT | 追踪20年以上期限的美国国债指数,提供了长期美国国债的投资机会。 |

| 3倍做多20年期以上美国国债ETF - Direxion | $TMF | |

| 7-10年期美国国债ETF - iShares | $IEF | 追踪的是7-10年期美国国债指数,提供中期的美债投资机会。 |

| 领航中期国债ETF | $VGIT | |

| 彭博巴克莱美国国债1-3月ETF - SPDR | $BIL | 适合寻求极短期投资的投资者 |

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。