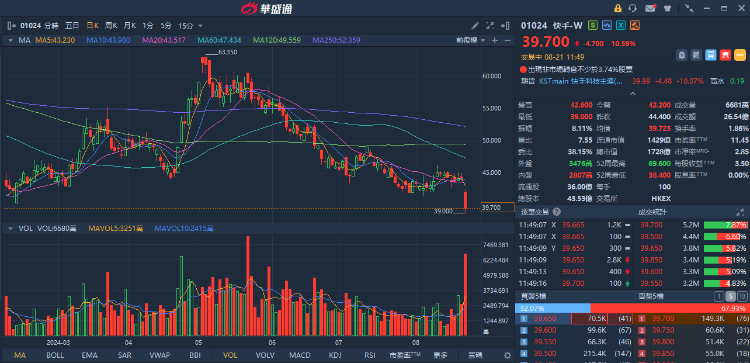

华盛资讯8月21日讯,快手-W于昨日公布最新季度财报,尽管业绩表现亮眼,但是市场却不买单!快手-W股价一度重挫逾11%,跌破40港元。

快手Q2业绩该如何解读?暴跌之后是否到了“上车”时点?

快手-W二季度经调整利润净额为46.79亿元,同比增长73.7%

快手-W上半年收入为603.83亿元,同比增长14%;净利润81亿元,同比增长1238.8%。二季度快手总营收同比增长11.6%至人民币310亿元,经调整净利润达46.8亿元,毛利率和经调整净利润率均达到单季新高,分别为55.3%和15.1%。

其中,二季度,快手应用的平均日活跃用户和平均月活跃用户分别达到了3.95亿及6.92亿,分别同比增长5.1%和2.7%,日活跃用户日均使用时长达122分钟;电商业务GMV同比增长15%至3,053亿元,月活跃买家数同比增长14.1%至1.31亿,月活跃用户渗透率创新高至18.9%;海外收入达到11亿元,同比提升141.4%。

快手CEO程一笑:上半年近2万商家利用大模型提升经营效率

快手首席执行官程一笑于电话会议中透露,公司先后推出自研视频生成大模型「可灵」及大语言模型「快意」,过去一年持续提升基础大模型各方面性能,同时增强大模型在内容生产和理解、推荐,以及电商与线上营销等各类业务场景的应用,于今年上半年有近2万个商家于快手平台上,利用大模型实现智能化经营,提升经营效率,6月份人工智能生成内容营销素材日均消耗量达到2,000万,反映出大模型拥有庞大商业化潜力。

展望下半年,我们会稳住和大力发展内容电商、社交电商的基本盘,聚焦直播间和短视频的核心价值,充分发挥内容场在电商用户拉新促活中的主要作用。

机构:料下半年GMV续放缓,高质量发展利润率提升

在快手-W公布业绩后,多机构下调公司目标价,花旗和高盛降快手目标价至67港元,料下半年GMV续放缓。

机构看淡

- 花旗降快手-W目标价至67港元 次季GMV增长放缓

花旗发表报告指出,快手-W第二季电商商品交易总额(GMV)按年增长放缓至15%,该行认为并不意外,因考虑到宏观经济疲弱及竞争加剧的影响,而有关情况可能会持续,估计将拖累快手下半年的电商广告收入及其他服务增长。 然而,尽管宏观经济疲弱,快手管理层仍看到非电商广告业务按年增长势头良好,而且由于短剧和本地服务等垂直领域的需求强劲,有关势头可能会持续至下半年。

该行认为,快手的直播前景看起来好于该行之前预期,主要由于去年监管打击后,公司提供更多内容和生态系统改善。 该行对快手2024至2026年各年盈利预测分别保持不变、下调4%及下调4%,以反映GMV增长放缓的影响。 对其目标价由69下调至67港元,维持「买入」评级,虽然电商业务面临不利因素,但公司利润率应可维持,因广告收入进一步多元化,部分抵销竞争压力。

- 高盛降快手目标价至67港元,股价调整后风险已反映

高盛发表报告指,快手-W第二季营收符预期,non-IFRS纯利胜预期,分别较该行和市场预测高出10%和8%。 维持「买入」评级,目标价由70港元降至67港元。

该行指,快手次季业绩主要焦点包括宏观环境和竞争导致电商业务放缓,但被强劲的外部广告业务抵销; 直播电子商务放缓是由于一些龙头KOL中断以及618促销活动的疲软所致。 然而,用户渗透率改善,而购买频率保持稳定; 新兴垂直行业包括迷你剧和游戏的需求上升带动外部广告重新加速,持续性将于下半年延续。

高盛指,快手股价自5月高位下跌近30%,表现差过所有其他主要电子商务公司如阿里(09988.HK)、拼多多(PDD. US)、京东(09618.HK),相信已完成多重收缩及已反映风险。 同时,快手的盈利持续改善,市场已下调对其GMV预测,加上管理层重申20%的长期净利润率目标,以及持续回购应可提供股价下行支持。

- 中金公司:快手-WGMV增长相对乏力 高质量发展利润率提升

核心业务驱动收入增长,GMV 同比增速放缓。2Q24 电商GMV 同增15.0%至3,053 亿元,低于市场预期。拆分来看,泛货架电商GMV 占比超过25%,短视频电商GMV 同比增长近70%,而占比较高的直播场GMV 受到宏观环境与传统电商竞争的挤压,增速放缓。

综合以上,公司2Q24 实现包括电商在内的其他收入41.6 亿元,同比增长21.3%;广告业务收入175 亿元,同比增长22.1%,其中内循环广告方面我们判断增速和GMV 较为一致,外循环广告方面传媒资讯、游戏、本地生活等行业投放强劲。

展望后续,我们预计公司3Q24 GMV 增长或维持15%水平,下修全年增速预期至17%,但我们认为公司有望以较好的变现效率驱动核心业务收入增速。

- 中国银行将快手科技评级下调至持有 目标价50港元

中国银行分析师Raphael Chen将快手科技评级下调至持有,之前的评级为买进。目标价50港元。

机构看好

- 国金证券:维持快手-W“买入”评级 称智能营销解决方案推动广告收入增长

该行表示,2024Q2快手-W线上营销收入175亿元,同比增长22.1%,2024Q2营销客户的AIGC素材消耗单日峰值达到2000万元。内循环广告:实现稳健增长,全站推广解决方案或智能托管产品占比消耗占比达到40%,为中小商家提供的极简自动化营销解决方案推动中小商家消耗同比+60%;外循环广告:同比增速环比进一步提升,传媒、电商平台和本地生活等行业增长明显。外循环智能营销产品UAX渗透率持续提升,消耗占比达到30%以上。

该行续指,2024Q2,快手DAU达到3.95亿,同比增长5.1%,MAU达到6.92亿,同比增长2.7%,用户日均使用时长122分钟,同比增长9.5%。公司营造活跃社区氛围改善用户长期留存率,精细化运营策略推动用户维系ROI提升。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。