华盛资讯6月28日消息,百望股份、广联科技、声通科技等三只新股今起招股。前往新股中心,申购新股>>

百望股份:企业数字化解决方案提供商

- 发售比例:拟全球发售926.2万股H股,香港公开发售占10%,国际配售占90%,另有15%超额配股权

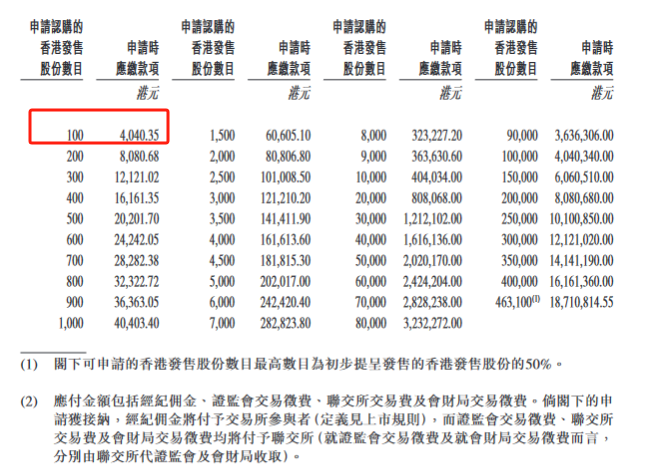

- 发售价格:每股发行价36-40港元,每手100股,一手入场费约4040.35港元

- 发售日期:6月28日至7月4日

- 上市日期:7月9日

- IPO保荐人:海通国际

- 公司简介

据招股书,百望股份是中国一家企业数字化解决方案提供商,专注于通过公司的百望云平台提供SaaS财税数字化及数据驱动的分析服务。处理各种交易凭证,包括但并不限于发票、收据、单据及其他会计凭证,这些交易凭证准确反映企业关键业务交易。凭借对大量交易数据的洞察及配备大数据分析能力,促进金融服务提供商及其他企业客户的自动化及数字化业务决策。

根据弗若斯特沙利文报告,公司已在经营的市场中取得领先地位。按收益计,于2023年在中国云端财税相关交易数字化市场排名第一,市场份额为7.1%,及按收益计,于2023年在中国财税相关交易数字化市场排名第二,市场份额为4.9%。

- 财务信息

财务方面,于2021年、2022年及2023年收益总额分别约为4.54亿、5.26亿、7.13亿人民币,取得亏损净额分别约为4.48亿、1.56亿及3.59亿人民币。

- 基石投资者

基石投资者方面,江苏原力同意按发售价认购可供认购的发售股份数目,总额约2.6亿港元(假设发售价为38.00港元,即发售价范围的中位数)。

- 募资用途

公司拟将集资所得净额约31.5%将用于进一步升级及增强集团解决方案的功能和特性,并进一步扩展我们的解决方案组合;

约29.4%将用于提升研发能力;

约19.3%将用于发展我们的营销及品牌推广计划;

约11.5%将用于有选择地寻求战略投资及收购机会,以扩大集团现有的产品及服务类型、提高集团的技术能力及提升集团对客户价值主张;

及约8.3%将用作营运资金及其他一般企业用途。

广联科技控股:中国汽车后市场行业参与者的主要智能网联服务提供商

- 发售比例:拟全球发售6360万股H股,香港公开发售占10%,国际配售占90%

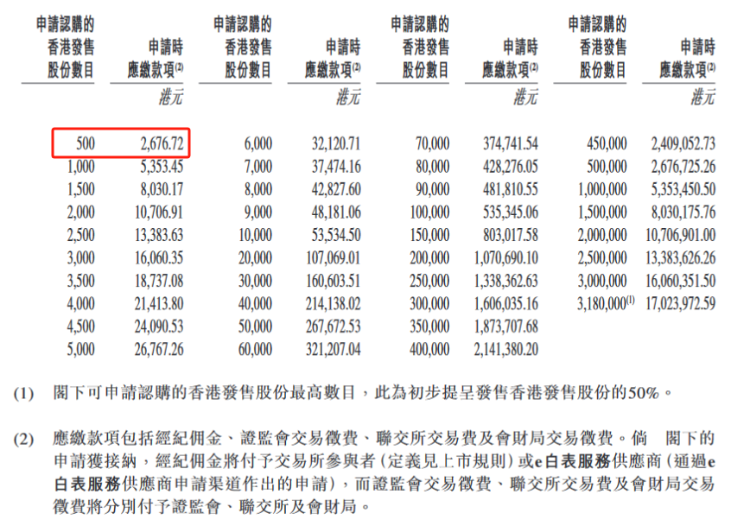

- 发售价格:每股发行价4.7-5.3港元,每手500股,一手入场费约2676.72港元

- 发售日期:6月28日至7月10日

- 上市日期:7月15日

- IPO保荐人:建银国际

- 公司简介

据招股书,广联科技是一家面向中国汽车后市场行业参与者的主要智能网联服务提供商,专注于向行业价值链上的行业参与者(i)销售车载硬件产品;及(ii)提供SaaS营销及管理服务,涵盖SaaS订阅服务及SaaS增值服务。

自2012年于深圳成立并设立总部以来,广联科技致力于支持汽车后市场行业的客户,通过我们的销售车载硬件产品以及SaaS营销及管理服务,更好地与客户建立联系,并旨在增强其营销管理能力,拓宽客户在汽车后市场行业的收入来源。

根据灼识咨询报告,按2023年收益计,广联科技在中国汽车后市场行业SaaS营销及管理服务提供商中排名第一,市场份额为6.1%,而按2023年收益计,该公司在中国汽车后市场行业车载硬件提供商中排名第三,市场份额为3.4%。

- 财务信息

财务方面,于2021年、2022年及2023年,公司的收益分别约为人民币3.27亿元、4.14亿元以及5.61亿元;同期,年度溢利分别约为人民币3507.3万元、4741.7万元以及5154.2万元。

- 基石投资者

公司已与基石投资者惠州市国惠联股权投资基金合伙企业(有限合伙)(国惠联)订立基石投资协议,基石投资者同意认购(受限于若干条件)8800万港元(基石配售)的发售股份。

- 募资用途

集团拟按下列用途使用全球发售所得款项:于未来五年分配约9250万港元(占估计所得款项净额约37.3%),通过开发技术及功能改进增强和进一步加强集团的研发能力,借此增强集团的竞争力:

其中约10.5%为集团的SaaS营销及管理服务开发创新功能;

约10.0%增强集团算法建模的能力;约6.8%升级现有车载硬件产品销售;

约5.8%增强集团产品及服务中的云原生技术;

约4.1%增加对云基础设施的投资。于未来五年分配约8130万港元(占估计所得款项净额约32.7%)扩大集团的服务范围并推出集团的产品及服务,覆盖更多的业务和应用场景至汽车行业产业链上的其他参与者;

其中约19.5%提高集团对4S店的渗透率;约8.5%扩展至保险公司;

约4.7%扩展至汽车制造商。于未来三年分配约4960万港元(占估计所得款项净额约20.0%)用于寻求可补充或增强集团现有业务的潜在战略收购及投资机会;

分配约2480万港元(占估计所得款项净额约10.0%)用作营运资金及一般企业用途。

声通科技:交互式AI市场领导者

- 发售比例:拟全球发售436.566万股H股,香港公开发售占10%,国际配售占90%,另有15%超额配股权

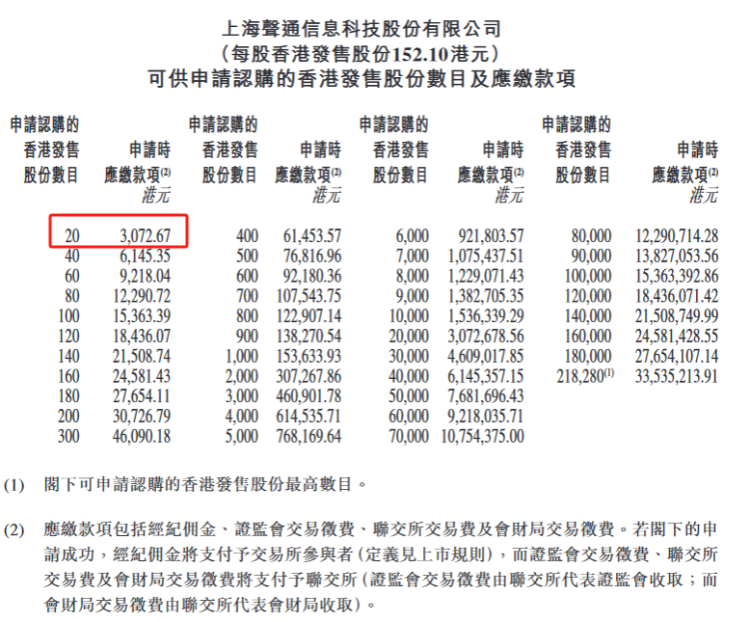

- 发售价格:每股发行价152.1港元,每手20股,一手入场费约3072.67港元

- 发售日期:6月28日至7月5日

- 上市日期:7月10日

- IPO保荐人:中金公司

- 公司简介

上海声通信息科技股份有限公司是中国的信息技术解决方案提供商。基于公司的技术,公司为企业级用户提供服务,以提升其信息交换和商业交互方面的便利性及智能化程度。公司的解决方案建立在公司的技术之上,包括核心交互式人工智能技术、融合通信技术及其他人工智能及计算机技术。公司的融合通信技术、核心交互式人工智能技术及产品引擎技术分别满足企业级用户的「沟通」、「思考」到「执行」需求,从而促成完整的企业级交互式人工智能体验。

- 财务信息

公司2021年度、2022年度、2023年度截至12月31日止,净利润分别为3689.50万元、-8715.50万元、-3375.40万元,同比变动幅度为4.91%、-336.22%、61.27%。

- 募资用途

全球发售预计募资总额为6.64亿港元,募资净额5.72亿港元,募资用途为用于加强对公司关键技术的基础研究;用于扩展公司提供的解决方案、建立公司的品牌及提升公司的商业化能力;用于寻求海内外的战略投资和收购机会;用于一般企业用途。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。