数据显示,2023年全球汽车销量为8918万台,其中新能车汽车销量1428万台,同比增长34.08%,全球新能源汽车的渗透率已达到22%。其中,美国和欧洲2023年新能源汽车销量分别为294.8万辆和146.8万辆,同比增速分别为18.3%和48%,持续保持快速成长。

但随着新能源汽车渗透率的不断提升,海外充电桩紧缺的问题越发突出,针对海外市场的该痛点问题,国内充电桩企业纷纷出海欲抢占海外市场。仅在近一年的时间中,便有超1.6万家与充电桩出海业务相关的企业成立。而布局更早的公司,在取得一定的市场份额后已开始登陆资本市场,这其中便包括了北京智充科技有限公司(以下简称“智充科技”)。

智通财经APP了解到,早在2023年6月2日便向SEC秘密提交了IPO文件的智充科技已于今年2月1日向SEC首次提交了公开版的招股说明书,其申请以“XCH”为代码在纳斯达克上市,计划募集5000万美元资金。德意志银行、华泰证券和老虎证券将共同承销此次交易,但目前尚未披露定价条款。

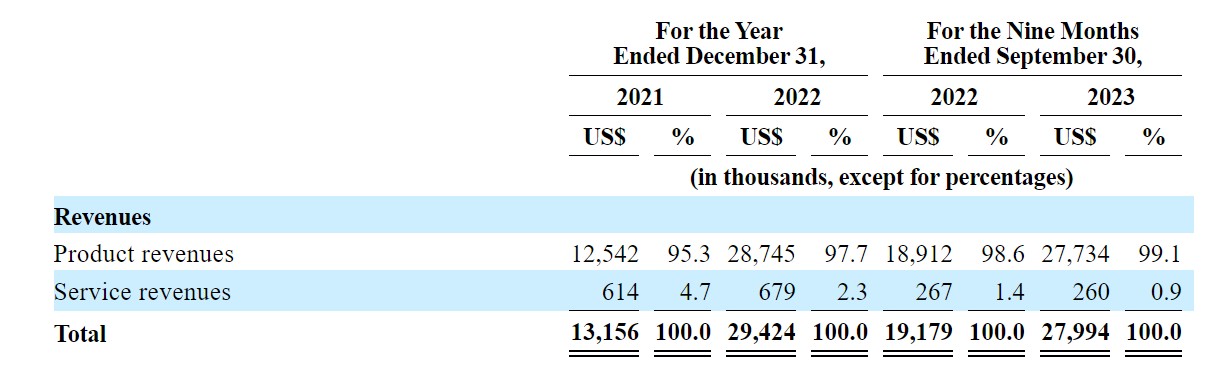

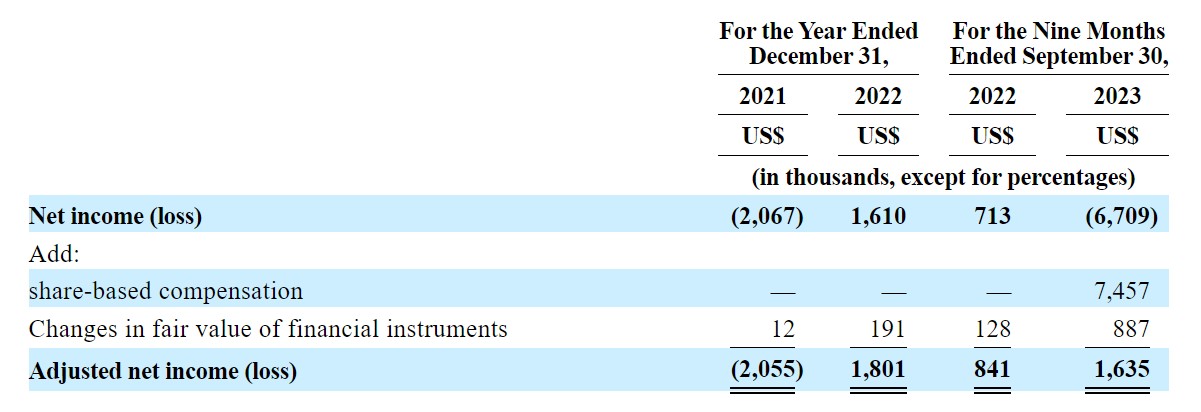

从业绩来看,得益于海外市场对充电桩需求的快速增长,智充科技实现了收入的持续提升。其2021、2022年的收入分别为1315.6万(美元,下同)、2942.4万,期内的净利润分别为-206.7万、161万,成功实现了扭亏为盈。至2023年前9个月时,智充科技的收入为2799.4万美元,同比增长45.96%;但期内净利润为-670.9万美元,而2022年同期为盈利71.3万美元。

为何2023年前三季度智充科技净利润由盈转亏?公司未来能否持续快速成长?凭其基本面又能否获华尔街资金青睐?通过深入剖析智充科技招股书说明书,便可从中寻得答案。

交付量快速提升带动业绩持续增长

成立于2015年的智充科技已在充电桩行业深耕多年,公司目前可提供全面的电动车充电解决方案,主要包括了C6系列和C7系列的直流快速充电器、NZS系列的先进电池集成直流快速充电器以及相关的配套服务。

其中,C6系列输出功率可逐步选择,最高可达200KW,能够实现高达97%的转换效率。而于2023年5月推出的C7系列则具有高达420KW的高充电功率,能使用户有更好的充电体验。

而除了上述两个系列外,智充科技于2022年4月推出了先进的NZS解决方案,该解决方案提供了涵盖了快速充电和储能两大协同功能,配备了液冷锂离子电池,每单元可存储高达233KWh的电力,而每个NZS充电器最多可配备两个存储单元,因此最大电池容量可至466KWh。

据弗若斯特沙利文数据显示,NZS解决方案是最早进入商业化阶段的双向充电系统之一。智充科技表示,其已于2023年下半年开始批量交付NZS充电器,且截至2月1日,其已开始在欧洲、北美和亚洲进行商业化部署NZS解决方案。

值得注意的是,智充科技的集成电动汽车充电解决方案以专有产品和服务为后盾,创建了一个商业模式,支持从产品销售到配套服务的整个充电器生命周期,包括软件系统升级和硬件维护,并从长期售后尾部产生经常性收入,其将该商业模式成为“充电器即服务”。不过,从收入类别上看,智充科技目前的主要收入来源于充电桩产品的销售,服务收入占比较低,2022年时仅占2.3%。

从业务所处区域来看,智充科技在欧洲、北美和亚洲设有办事处、研发中心和销售中心,以此建立了全球业务。而当前公司的主要重心在欧洲市场,并也同时确实来自美国、中国、巴西和智利等其他国家的收入。截至2023年9月30日,公司的研发团队有包括位于德国和中国的70名人员。

而在生产方面,智充科技主要依靠代工厂来制造其产品,通过代工厂,智充科技能够以更快的速度和更低的前期成本实现产品的快速商业化,并有更好的灵活性根据需求进行调整和扩大规模。不过,为了满足美国对充电桩生产及零部件的相关要求,智充科技计划赴美国建造工厂,预计2024年投入生产。

据招股书显示,自2021年以来,智充科技的直流快速充电器交付量实现了快速增长,从2021年的807台增加到2022年的1934台,截至2023年9月30日,智充科技的直流快速充电器的交付量为1443个,同比增长12.56%,增速已有明显放缓。

得益于产品的快速交付,智充科技收入实现了持续成长,2023年前三季度的收入为2799.4万美元,同比增长45.96%,增速高于期内的充电器交付数量增速,这是因为更新升级后的C7单价更高。

从毛利率来看,2021、2022年智充科技的毛利率分别为35.2%、36.4%,整体保持稳定,2023年前三季度在C7充电器放量的带动下毛利率升至44.2%,而2022年同期为36.4%。

从净利润来看,若剔除基于股份的薪酬以及金融工具公允价值变动这两个影响因素来看,智充科技2021、2022年经调整后的净利润分别为-205.5万美元、180万美元,而2023年前三季度的经调整后净利润为163.5万美元,较2022年同期的84.1万美元同比增长94.41%,这才是智充科技的真实盈利水平,其2021、2022、2022及2023年前三季度的净利率分别为-15.62%、6.12%、4.39%、5.84%。

受益于行业成长之际仍面临多个潜在经营挑战

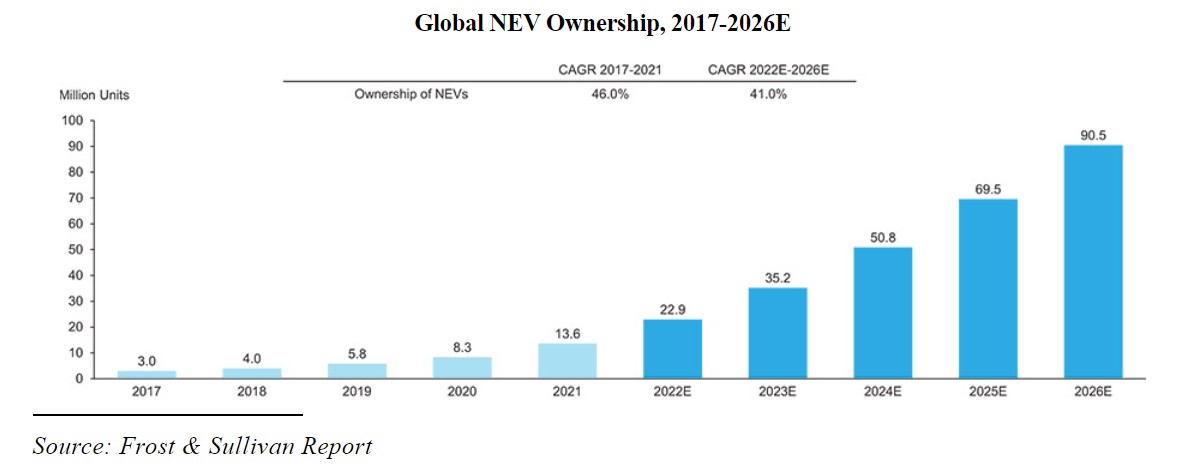

着眼未来,智充科技将从行业的持续发展中获益。据弗若斯特沙利文数据显示,全球新能源汽车销量占比已从2017年的1.6%上升至2021年的10%,其预计2026年将飙升至约42.9%,即全球新能源汽车保有量将从2022年的约2290万辆快速增长至2060年的9050万辆,年复合增速41%。

而欧洲和美国是全球新能源汽车销售的两大主要市场。其中,欧洲凭借其支持当地整车厂和电动化转型战略的优惠政策在市场上脱颖而出。2021年,欧洲新能源汽车市场销量达到170万辆,市场份额为27.0%,已成为全球第二大新能源汽车市场。据弗若斯特沙利文的数据,到2026年,欧洲新能源汽车销量预计将达到560万辆,2022 年至2026年的复合年增长率为26.1%。

与此同时,美国正在迅速缩小与欧洲在全球新能源汽车市场规模方面的差距,这主要是由于智能驾驶技术的持续进步和基础设施升级。美国新能源汽车销量预计将从2022年的140万辆增长至2026年的约420万辆,复合年增长率为30.3%。

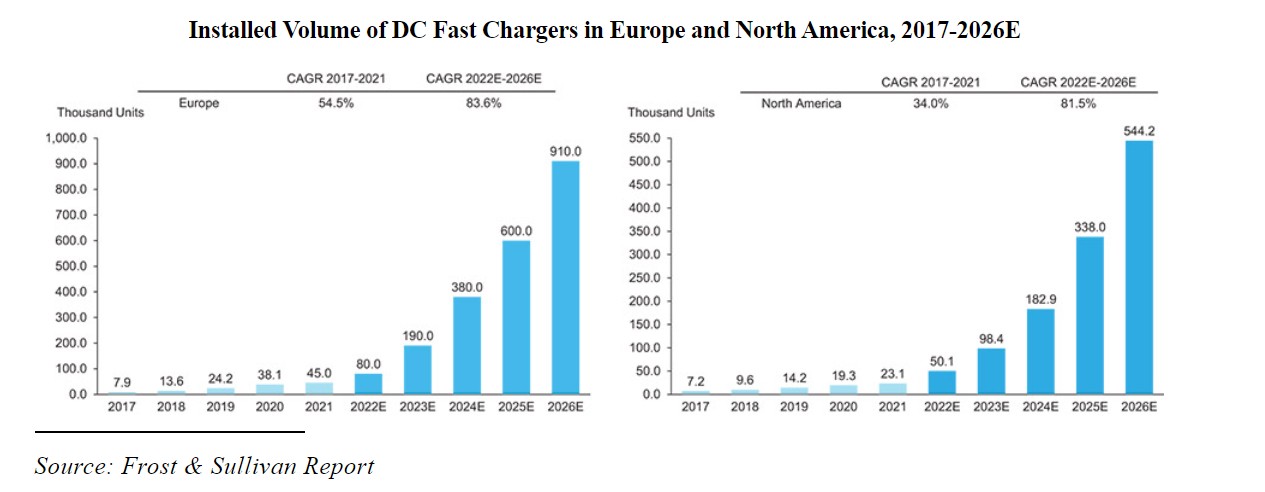

而新能源汽车渗透率的持续提升已让欧洲和美国市场的车桩比严重失衡。据弗若斯特沙利文数据显示,2021年时,欧洲市场的新能源汽车车桩比为14:1,而美国市场2021年的车桩比更是高达18:1,欧美市场加速充电桩基础设施建设势在必行。

弗若斯特沙利文表示,欧洲市场的直流快速充电器安装量有望从2022年的8万台增至2026年的约91万台,年复合增速83.6%;同时,北美市场中2021年的直流快速充电器安装量为2.3万台,预计到2026年将达到54.4万台,年复合增速81.5%。

值得注意的是,电池集成储能充电器通过调峰和填谷支持无缝和高效的电网运营,具有显著的优势,因此其渗透率预计将迎来加速放量,从2022年的0.2万台增至2026年的约13.5万台。

显然,欧洲与美国的直流充电桩市场未来仍将快速发展,而据弗若斯特沙利文数据显示,智充科技2022年的销量在欧洲直流快速充电器市场排名第二,作为市场中的领先玩家,智充科技有望持续受益;且公司目前已开始商业化具有双向充电系统的NZS充电器,并将在2024年加速开拓美国市场,这都将成为智充科技的业绩新增长点。

不过,若从中长期的维度来看,智充科技仍面临着不少的经营挑战。首先,充电桩市场是一个竞争剧烈且高度分散的市场,除了本土玩家外,国内企业已开始对海外市场一拥而入,这势必会加剧行业竞争,甚至未来有触发价格战的潜在可能。

其次,充电桩行业同样是由技术驱动,为给用户提供更快速、更高效的充电服务体验,充电桩的充电效率与安全性需要不断的升级迭代,若未能紧跟市场的需求趋势,其产品或会逐渐被市场所淘汰。

此外,欧美对本土产业链的保护政策使得充电桩企业出海难度加大。以美国为例,政策补贴是推进充电桩建设的关键性力量,而据美国 NEVI 补贴政策要求,2024年7月1日以后,充电桩需要在北美生产、组装,并在北美采购充电桩成本55%以上的零部件才能拿到补贴。这就需要想开拓美国市场的海外玩家奔赴美国建厂,智充科技亦披露了将赴美国建厂的计划,但公司此前的产品主要以代工方式制造,建厂对智充科技的管理能力将会有较高要求。

值得注意的是,智充科技已开始引领双向充电桩的商业化,但双向充电桩能否迅速普及的关键之一在于电网的运行情况是否支持,与非双向充电桩相比,双向充电桩的普及对电网的容纳、消耗有了更高要求,后续需关注智充科技NZS充电器的具体放量情况是否符合市场预期。

综合来看,得益于海外市场对充电桩的强烈需求,智充科技实现了业绩的快速增长,经调整净利润呈现明显上升之势。凭借先发优势,智充科技有望持续受益于行业成长,美国市场的拓展、NZS充电式的商业化都有望助推其业绩增长。但智充科技也面临着行业竞争加剧、技术升级迭代、海外本土产业链保护补贴政策、以及NZS放量仍需验证等多个潜在经营挑战。当然,凭借亮眼业绩以及小市值的特征,若后续定价相对合理,上市时被热炒亦是有一定可能性。