回顾2023年,环球股市受高息环境影响,美股再创新高,而港股继续走低。但随着美国通胀回落,市场憧憬2024年会减息,美股已率先状态回勇。到底美股今年会否再创神话?处于底部整固的港股,今年会否走出谷底?2024年如何通过多元化的资产投资实现理想收益?

华盛证券邀请了多位业内顶尖专家和机构代表,同投资者分享2024年股市投资策略。以下为各个专家的观点:

关焯照教授:2024年宏观经济和市场的投资机遇

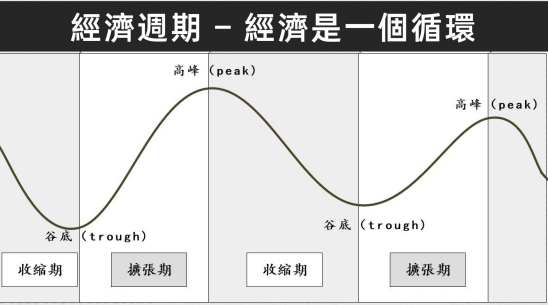

当前2024年宏观经济和市场的有哪些投资机会?冠域商业及经济研究中心主任关焯照表示,经济周期是一个循环模式,而当前美国经济正处于慢慢下滑的态势,此时市场可能会减息。若进入减息的时候,其实经济已经不太好了。经济不好的时候通胀一定不会高,衰退的时候通胀一定会低甚至通缩。

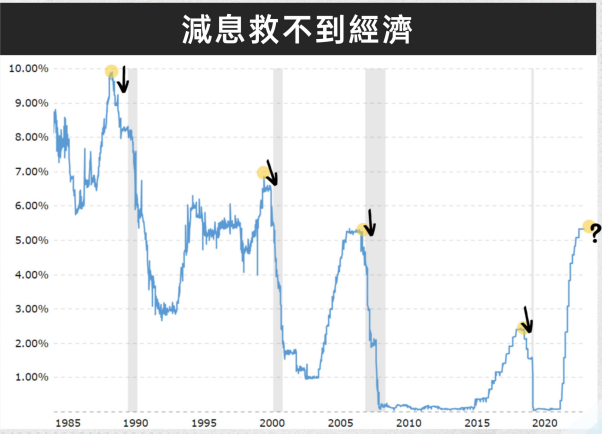

近期市场一直在讨论减息,但减息是好事吗?关教授表示,减息不是一个好事。此前美国的四次衰退,分别是1990年、2000年、金融海啸2008年和最近2020到2022年,经济是在衰退,但时间很短,維持2個月,这个期间利率是在下降的。

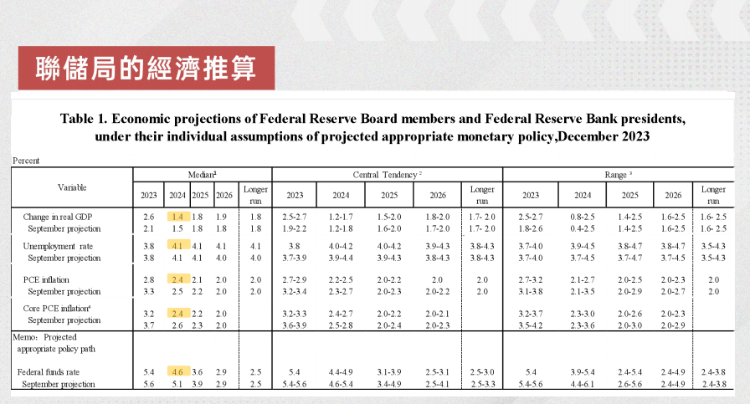

美国经济经济会怎么走?联储局所预测经济周期是放缓的,但是未至于经济衰退。下图所示,2024经济增长大约1.4%,2023年是2.6%,就是说已经放缓了。失业率涨到4.1%,私人消费开支通胀分爲核心、非核心,都是約2.4%,这个已经是较低的水平。联邦基金利率的估算回到4.6%,大约减3次息,但是利息期货预测大约5、6次。而关焯照预计今年2024年美国经济会更加放缓,其中今年美国利率继续主导投资市场表现,预计联储局将减息四至五次,每次0.25厘,美国经济将软着陆。

2024年投资者应该买什么?

在当前市场环境下,关焯照认为,今年投资首选继续买美国长债;其次是高息股和优质科技股。对于科技股,要选择优质的,避免购买“伪科技股”。在降息前,关教授还建议沽空美元,因为在过去的几次衰退中,减息前美元一直处于低位。最后,建议买黄金。尽管黄金价格已经升至2000美元以上,但如果继续降息,黄金仍然是一个非常合理的选择。但需要注意的是,商品市场波动较大,需要预估风险。

相关直播:2024年宏观经济和市场的投资机遇。

法兴银行周翰宏:如何活用轮证产品完善2024年港股、美股投资配置

市场预期2024年美国的经济应该会放缓,预期会减息。在这投资环境下,投资者应该做什么?

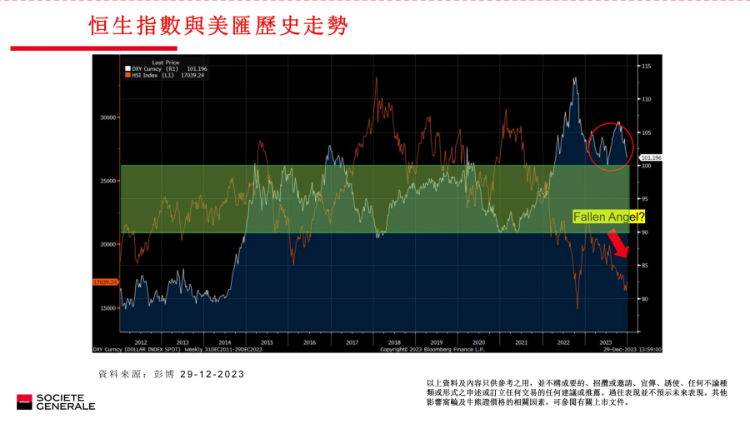

展望今年股市投资策略,法兴银行上市产品销售部董事周翰宏表示,虽然近期美汇有所回落,但从市场角度、资金的角度来看,美汇强的趋势还没有完全改变。所以恒生指数是不是可以真的那么快会升或者已经见底?周翰宏认为,这可能真的要看到美汇跌回下图所示的绿色区域,趋势改变了,资金进入到港股,就会使港股从底部回升。

周翰宏还认为,通过选择适当的轮证,投资者可以实现对冲风险、获取额外收益等多种目标。

展望今年股市投资策略,周翰宏表示,恒指市盈率处多年低位,中长线而言,港股现水平吸引,可考虑调配部分资产部署港股,但内地吸取过去救市经历,料未来不会出现大水猛灌,因此相信今次估值收复会相对较慢,难出现V弹。此外,周翰宏预期未来一两年高息环境会慢慢下来,可以考虑将资金分配到现在估值比较低的港股。因此投资者若看好市场反弹就选窝轮牛证,看淡就选窝轮熊证。

至于美股方面,周认为股值偏贵,今年走势上或会反复,纳指对冲产品会需求较大。

相关直播:如何活用轮证产品完善2024年港股、美股投资配置?

富邦基金吴方俊:2024大中华股市“升” “息”锦囊

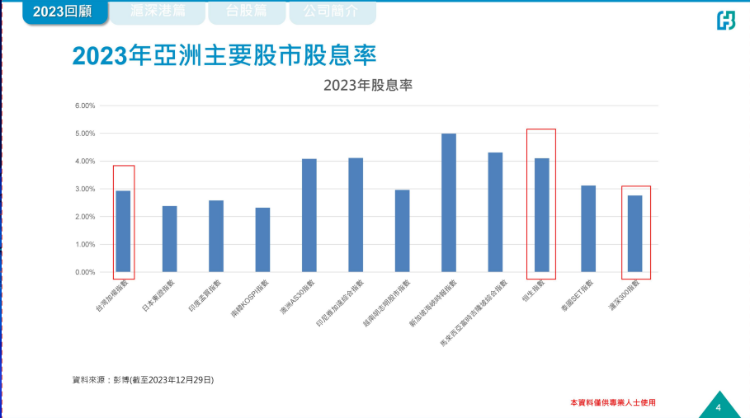

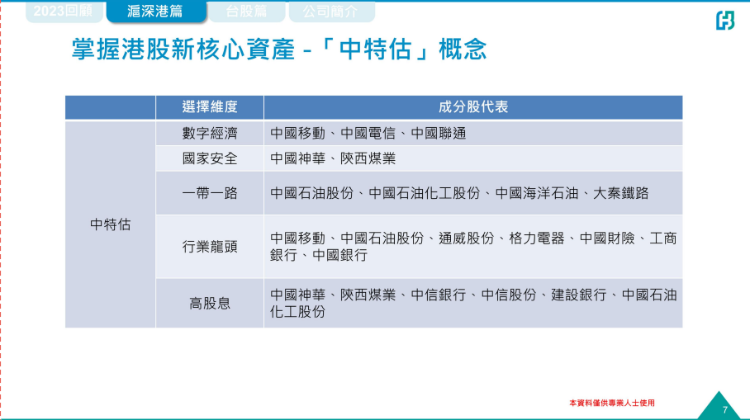

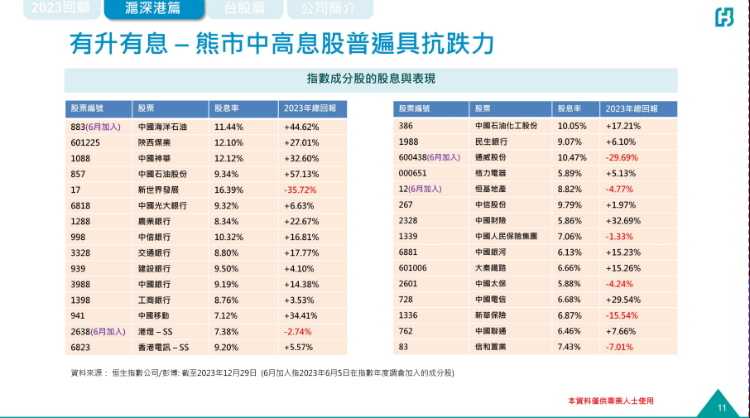

回顾2023年的市场表现,富邦基金管理(香港)董事总监吴方俊表示,高息股或者AI概念股表现较佳的。去年的高息股市场非常活跃,被称为中特股概念,甚至有人开始提及金特股,即金融股。整个高息股市场在去年占据了重要的位置,除了收息稳定外,包括年初的电信股、年中的金特股和油股在内,都表现出色。尽管油价没有大幅上涨,目前约为70美元左右,但去年整个恒生指数中表现最好的公司是中石油,涨幅接近60%。

港股连续四年下跌,但现在港股的股息开始变得有吸引力,已经达到了4厘。在过去的20多年中,每当港股股息达到4厘,通常是一个中短期见底的良好时机。去年12月底,港股的股息超过了4厘,以恒生指数作为指标来看,港股的股息对投资者来说是具有吸引力的。

展望2024年,富邦基金管理(香港)董事总监吴方俊则认为,在减息趋势下,今年可以关注收息股,在熊市中具抗跌力。他又提到台股去年表现佳,亦可考虑部署台湾硬科技股,如晶片股等,因半导体产业周期料重回上升轨,而台湾在相关行业发展领先环球。

相关直播:2024大中华股市“升” “息”锦囊

华盛证券研究部经理余石麟:2024港股市场投资逻辑及策略展望

尽管宏观经济环境依然复杂,但2023年的香港金融市场仍持续展现出强大的韧性和活力,对于2024年港股的投资逻辑,投资者又怎么样把握呢?

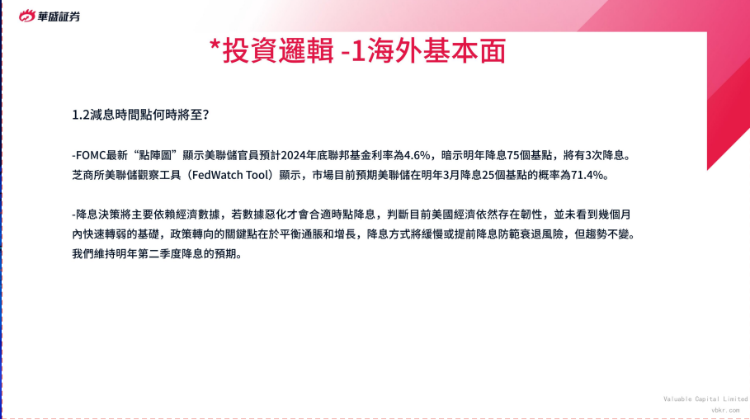

从海外基本面来看,华盛证券研究部经理余石麟Joe表示,从联储局的点真图可以看到,预计到2024年,联邦基金利率可能会下跌至4.6%,这意味着可能会有三次降息。目前市场上有一些预测认为今年3月可能会有降息的机会,但我认为这种判断可能有一部分是过早的。

从美国经济的情况来看,它并没有面临很大的下行压力,就业数据、消费数据以及最近发布的ADP数据都相对坚挺。因此,联储局是否迫切需要降息还存在一定的疑问。不过,无论如何,今年的大方向仍然是降息,特别是在11月的个人消费支出数据低于市场预期的情况下,我认为在5月或6月可能会有降息的机会,而3月则可能为时过早。

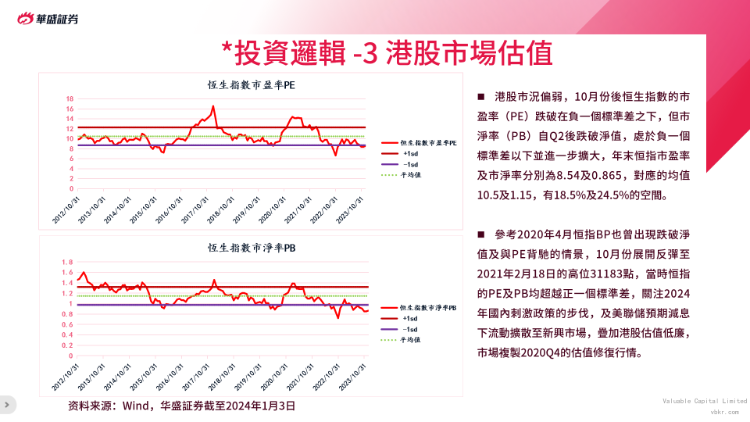

从港股市场估值来看,根据统计数据,截至12月29日,恒生指数的市盈率为8.54倍,市净率为0.865倍。余石麟认为所有资产在某个时间段内都会回归到一个均值水平。假设标准差为正,对应的估值水平是恒生指数市盈率约为10.5倍,市净率约为1.15倍,这意味着可能会有18%至24%的上涨空间。

展望2024年,华盛证券余石麟表示,未来要投资的方向是美国有机会减息或者中国有更大力度的货币政策或者财政政策,积极挖掘一些高贝塔的公司,而不只是追求现金流的公司。

- 第一关注对利率比较敏感的板块,包括资讯科技类、医药类和黄金;

- 第二关注半导体板块。最近3个月,费城半导体指数涨了12%,跑赢了标普500的5%。这表明半导体行业正在逐渐复苏,2023年11月、12月,舜宇光学和瑞声科技等公司将有不错的表现,或者有一部分资金开始关注了。

- 第三关注新能源汽车板块。高端制造出海汽车产业或者新能源汽车产业是一个方向。

- 最后关注高息股。恒指高息股大概是4%,如果再聚焦一点,如果只是找国有企业里面的高息股,它的估值是5倍左右,但是它的股息中位数达到6.3%,相对恒指4%是更加吸引的。

余石麟还表示,第一季度可配部分或者大部分的高息股做防守。到了第一季度尾或者第二季度初的时候,我建议大家转一些high beta的公司,例如新能源汽车、TMT公司。

相关直播:2024年港股市场投资逻辑及策略展望

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。