近日媒体报道,在过去一年,多家华尔街重量级公司就推出个股的末日期权进行了讨论,基于个股的末日期权最早有望在2025年晚些时候推出。一些倡导者建议在初期只针对少数股票进行有限的发布,以便投资者有时间适应。

因为,当前个股期权周五到期,但很少有公司会在周五发布财报,因此财报对末日期权的影响有限。而未来一旦推出基于个股的末日期权,更多的期权将在盘后价格大幅波动的同一天到期。

你是否准备好迎接这场金融界的极速竞赛?每一秒都可能是财富的转折点。本文将带你一探究竟,揭秘末日期权背后的策略,让你在这场心跳加速的交易中,不仅是一名旁观者,更成为一名精明的参与者。

什么是末日期权?

末日期权(End of Day Options)指的是即将到期的期权合约。期权交易是受时间限制的,存在一个到期日的规定。

按照市场惯例,“15个交易日”常被界定为期权的末期阶段。因此,距离到期日不足15天的期权合约就被划分为末期期权。

以美股期权为例,对于那些到期日还有两周或更长时间的期权,其价格波动往往不会带来太大的波动,这与投机者追求快速获利的初衷不符。

经常看《期权扫描》的發友应该会注意到,有些期权在到期日当天有时会有高达1000%的涨幅。

获取更多期权内容,敬请关注《美股期权追踪》专题>>

出现的原因是,相比于股票而言,期权是一个非线性衍生品。在期权到期的时候,实值期权的买方可以去行使权力,而虚值期权的价值则会归零。

简单来说是,在期权到期的时候,平值附近的期权价格会随着标的资产的价格变化产生较大的波动。会产生这种现象主要是,临近到期的期权具有非常大的Gamma值,当标的资产价格发生波动时,平值附近的期权巨大的Gamma会导致期权价格发生巨大的波动。

末日期权的特点

- 时间价值低:由于剩余时间较少,时间价值几乎为零,期权价值主要由内在价值决定。

- 价格波动较大:由于时间价值的缺失,末日期权的价格对标的资产价格的敏感度较高,因此价格波动性较大。

- 风险较高:由于价格波动性大,投资末日期权可能面临较高的风险。

- 交易成本低:相比长期期权,末日期权因为其价格较低,通常交易成本也较低。

接下来我们用实际案例介绍一下:

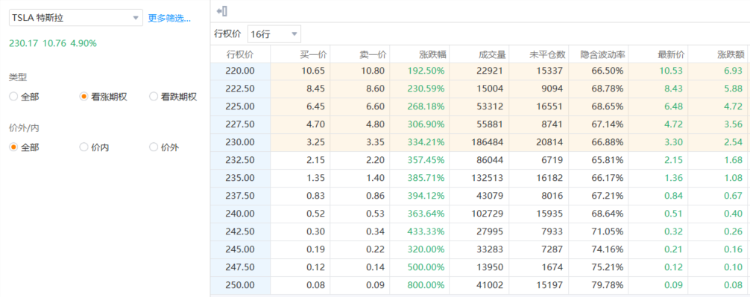

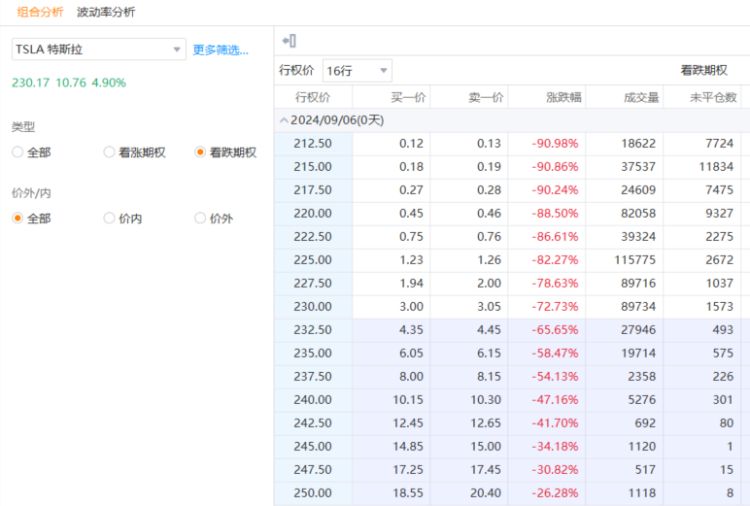

以本周2024年9月3日-9月5日特斯拉走势为例。自4日起,特斯拉股价不断走高,从210美元一度窜升234.99美元。期权链:特斯拉 TSLA 期权链

首先,特斯拉正股走势波动率相当不错,近两个交易日接近10%,同时成交量大,适合交易者开仓和平仓。

其次,特斯拉在当周的末日期权中,看涨期权和看跌期权涨跌幅相对可观,适合以小博大特性。

从特斯拉期权链观察,当周到期特斯拉看涨期权涨势颇丰。白色区域的价外期权从300%-800%不等。

同样的,在当周到期的看跌期权中,看跌期权权出现近乎权利金全没的跌幅。

末日期权合约有哪些合适的策略?

平时只做卖方或做趋势的投资者也应谨慎参与,因为末日期权本质上是日内投机,与平时的行情有显著差异。它是一种比平时日内投机更加疯狂的投机行为,甚至可以被称之为赌徒行为。

然而,通过合理的策略,投资者可以在一定程度上降低方向上的风险。

- 赌财报“搏一搏,单车变摩托”

一般来讲第二天公布财报且有末日期权的公司,会因股价大幅波动,导致单车变摩托的情况出现。这里需要注意的是,“单车也可能变废铁”。

- 保守操作

保守操作是买入跨式期权:即同时买入价外看涨和看跌期权,这是一种在股价大幅波动时的保守策略,目的是用一张期权的潜在损失来换取另一张期权可能带来的巨大收益。这里要注意的是,如果末日期权当天,股价波动不大,两张末日期权均归零。

- 激进型操作

当日价格爆发时追涨:末日价外期权一旦上涨,可能会很强势,会有投资者博取日内的波段。在大波动的情况下建议只做买方,即购买认购期权和认沽期权。这里要注意止盈止损,做好见好就收或者止损的心理及行动准备。

参与末日期权应该注意什么

- 持有还是到期

首先,在决定投机末日期权之前,目的是什么。是持有期权等到期行权,还是趁期权交易价格大幅波动赚取价差。

显然,投机末日期权就是为了以小博大,利用杠杆低买高卖获得价差收益。

你可能不需要深入了解期权的许多复杂指标,例如Delta值、Gamma值或隐含波动率。只需要跟踪一个:成交量。这决定了这笔下单能不能顺利买进和卖出。

- 标的选择:call还是put

其次,怎么挑标的。末日期权也分看涨期权call和看跌期权put。传统期权投资会包含相当多的策略,甚至包括卖call和买put这种。而投机末日期权这里,一般只谈买call和买put。

看好正股会上涨,那就买call;预测正股会下跌,那就买put。如果正股维持震荡横盘,而期权是有时间损耗的,那就观望或者果断离场。

- 永远要注意仓位控制

交易者必须时刻牢记,是要用最小的成本博取最大的收益,同时,我们也可以承担本金全失的风险。因此,利用期权交易价格的上涨低买高卖,理论上盈利空间可以达到数倍或者数十倍;但方向赌错期权变废纸的可能性也很大。

- 止盈止损

虽然上面已经有强调过“止盈止损”,但是这样依旧要再一次强调!有部分末日期权流动性较差,不做好及时平仓,会有遇到流动性风险,造成资金大量损失。

需要提醒的是,末日期权可能带来一天翻十倍、三天翻百倍的巨大收益,但是背后风险也是巨大。大多数参与末日期权的投资者最终都会面临亏损100%的结局。

因此,参与末日期权的交易者需要深入了解期权的各项基本知识。对于期权新手来说,建议在充分掌握相关知识后再谨慎参与交易。

期权盛惠!期权交易领豪礼,最高可领$800美元,立即点击参与活动 >>

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。