华盛资讯10月30日消息,喜相逢集团 $02473.HK 于2023年10月30日-11月2日招股,拟全球发售1.03亿股。发售价将为每股发售股份1.05-1.36港元,每手2500股,预计公司的H股将于2023年11月9日上市。前往新股中心,申购新股>>

1、喜相逢集团

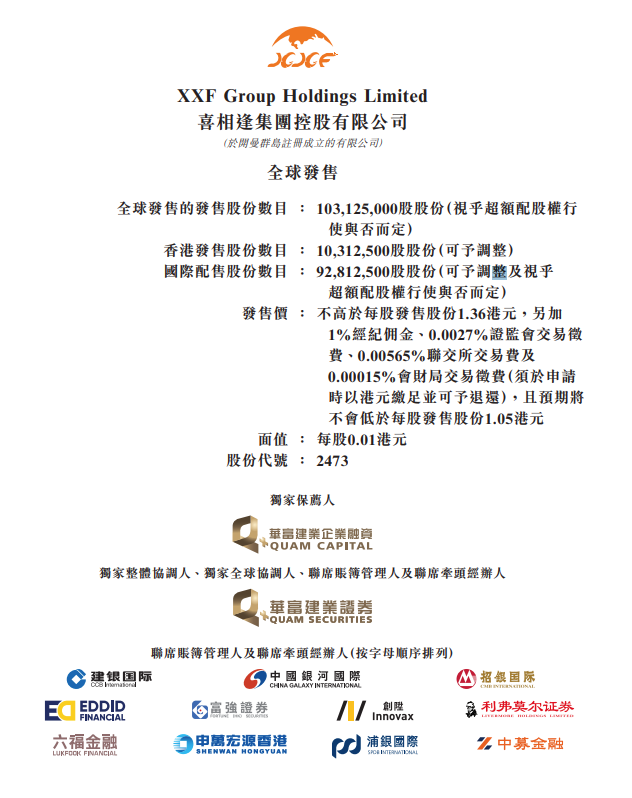

- 发售比例:拟全球发售约1.03亿股股份,其中香港发售占10%,国际配售占90%,另有15%超额配股权

- 发售价格:每股发售价1.05-1.36港元,每手2500股,一手入场费约3400港元

- 发售日期:2023年10月30日-11月2日

- 上市日期:2023年11月9日

- IPO保荐人:华富建业企业融资有限公司

公司简介:

公司是一家知名汽车零售商,集团主要通过在中国的自营销售网点提供汽车融资租赁服务。集团主营业务包括:(i)汽车零售及融资,集团以直接融资租赁的方式出售大部分非豪华汽车;及(ii)汽车相关业务,集团主要提供汽车经营租赁服务以及其他汽车相关服务。在所有零售汽车融资租赁公司(即与银行有关联、与汽车制造商或汽车经销商有关联、线下第三方零售汽车融资租赁公司及互联网支持的第三方零售汽车融资租赁公司)当中,集团属线下第三方零售汽车融资租赁公司之一。根据灼识咨询报告,就直接融资租赁的交易量计,集团名列第4位及于2022年在中国的市场份额约为4.1%。就所有零售汽车融资租赁公司的零售汽车融资租赁交易量(包括直接融资租赁及售后回租)计,集团名列第19位及于2022年在中国的市场份额约为0.7%。

集团的汽车零售及融资业务客户主要为中国二线城市、三线及以下城市寻求非豪华车型的个人。于往绩记录期,集团提供逾50个品牌的非豪华汽车。集团的经营租赁业务客户主要为物色汽车租赁服务的个人客户以及寻求租赁网约车的网约车司机。集团建立广泛销售网络,销售网点主要位于中国二线城市、三线及以下城市。于最后实际可行日期,集团在中国25个省及直辖市经营77间销售网点。

财务信息:

于2020年-2022年,该公司分别实现收益约人民币7.5亿元、11.71亿元及11.42亿元,公司拥有人应占利润分别为人民币1234.1万元、3411.2万元及7891.3万元。于2023年上半年,收益约6.01亿元,公司拥有人应占溢利约6240.2万元。

募资用途:

假设发售价为每股发售股份1.205港元(即指示性发售价范围每股发售股份1.05港元至1.36港元的中位数),全球发售估计所得款项净额于任何超额配股权获行使前估计为4000万港元。

- 集团拟将全球发售所得款项净额2870万港元(估计所得款项净额约71.6%)用作购置车辆以增加收益;

- 1130万港元(估计所得款项净额约28.4%)用作扩充集团销售网络以提高市场渗透率。

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。