华盛资讯10月24日消息,友宝在线(02429.HK)于2023年10月24日-10月27招股,拟全球发售2257.65万股。发售价将为每股发售股份9.4-11.4港元,每手500股,预计公司的H股将于2023年11月3日上市。前往新股中心,申购新股>>

1、友宝在线

- 发售比例:拟全球发售约2257.65万股股份,其中,香港发售占10%,国际发售占90%。

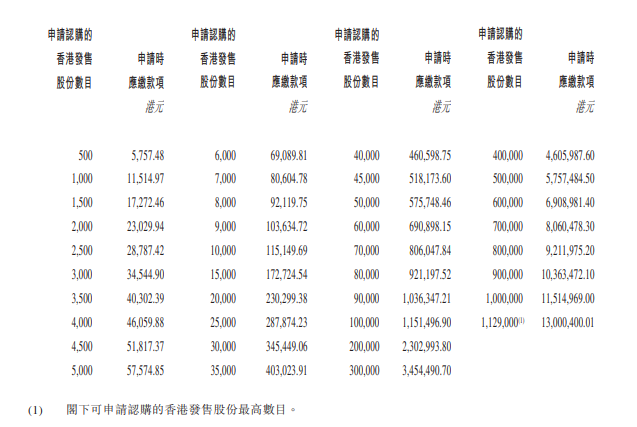

- 发售价格:每股发售价9.40-11.40港元;每手500股,一手入场费约5757.48港元

- 发售日期:2023年10月24日-10月27日

- 上市日期:2023年11月3日

- IPO保荐人:中信建投国际、华泰国际

公司简介:

公司是中国大陆自动售货机经营商,按2022年商品总额计算,佔市场份额7.6%。根据弗若斯特沙利文的资料,以交易商品总额及网络规模计算,于2019年、2020年、2021年及2022年,公司在中国大陆无人零售行业(主要包括自动售货机、无人商店及无人货架)均排名第一。截至2023年6月30日,公司的网络拥有61888个自动售货机友宝点位,遍佈中国大陆157个城市及28个省级行政区,其中有87.3%集中于一线、新一线及二线城市。

财务信息:

2019-2022年度及截至2022、2023年前6个月,友宝在线分别实现收入约人民币27.3亿元、19.0亿元、26.8亿元、25.2亿元、11.4亿元及12.5亿元。

基石投资者

公司与基石投资者奈雪的茶(02150)、SensePower(商汤-W(00020.HK)的间接全资附属公司)、魏晋兵先生及马六甲订立基石投资协议,基石投资者已同意在若干条件规限下按发售价认购或促使彼等的指定实体认购若干数目的发售股份。公司认为,基石配售将有助提高公司的形象,并表明该等投资者对集团的业务及前景充满信心。

募资用途:

假设发售价为每股发售股份10.40港元(即发售价范围的中位数),公司估计公司将收取全球发售所得款项净额约1.559亿港元。其中

- 约80.0%或1.248亿港元,用于扩大点位网络覆盖面及渗透率;

- 约5.0%或780万港元,用于进一步发展运营能力以及通过在中国大陆各地建设及升级仓储及╱或物流系统以增强仓储存货管理能力;

- 约7.0%或1080万港元,用于进一步发展研发能力以及提升运营系统及自动售货机的技术;

- 以及约8.0%或1250万港元,用于营运资金和其他一般公司用途。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。