华盛资讯9月18日消息,三只新股今起招股,分别为东软熙康、中旭未来和第四范式。前往新股中心申购>>

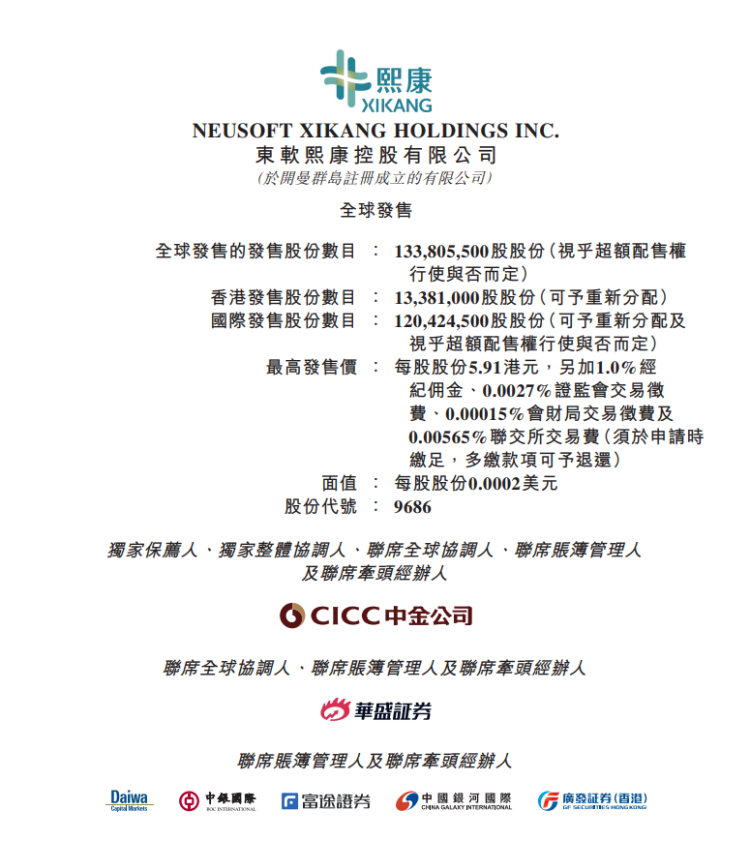

- 东软熙康(09686)于2023年9月18日-9月21日招股,公司拟全球发售约1.338亿股股份,每股定价4.76港元-5.91港元,每手500股,预期股份将于2023年9月28日(星期四)上午九时正开始在联交所买卖。

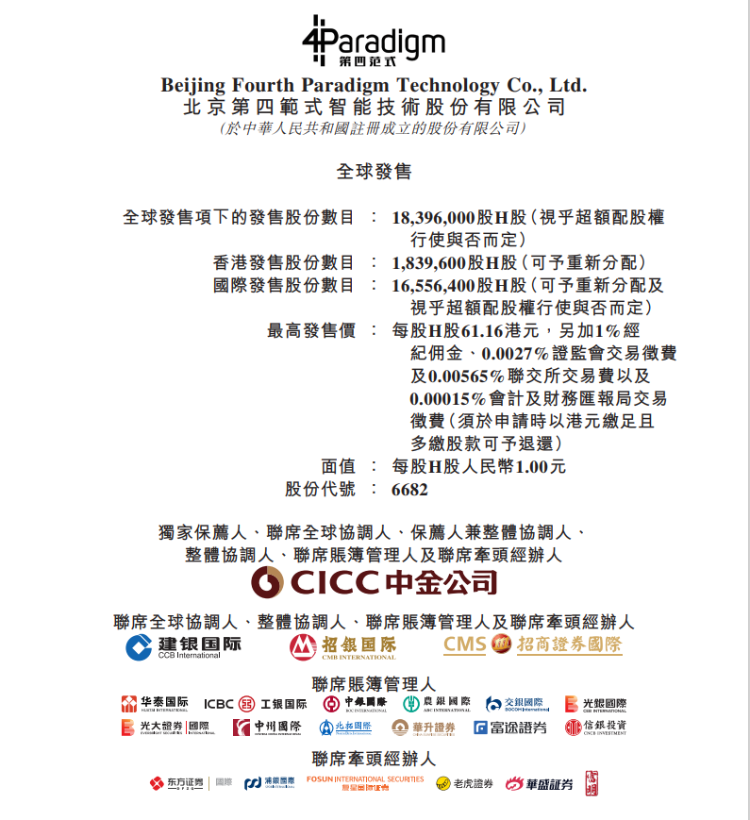

- 第四范式(06682)于2023年9月18日-9月21日招股,公司拟全球发售1839.6万股H股,每股发售价为55.6港元-61.16港元,每手100股,预期股份将于2023年9月28日(星期四)上午九时正开始在联交所买卖。

- 中旭未来(09890)于2023年9月18日-9月21日招股,公司拟全球发售1897.6万股股份,每股定价11港元-14港元,每手200股,预计股份将于2023年9月28日(星期四)上午九时正开始在联交所买卖。

一、东软熙康(09686)

- 发售比例:香港占10%,国际占90%,另有15%超额配股权

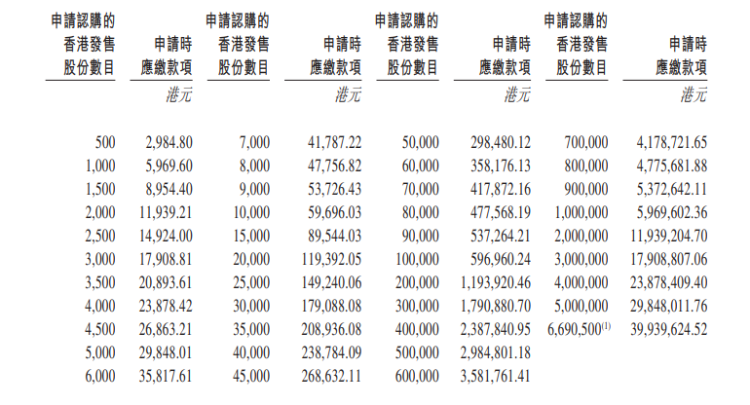

- 发售价格:4.76-5.91港元;每手500股,一手入场费2984.80港元

- 发售日期:9月18日-9月21日

- 上市日期:9月28日

- IPO保荐人:中金公司

公司简介:

根据弗若斯特沙利文的资料,该公司打造了中国首个以城市为入口的云医院平台,并建立了一个云医院网络,将地方政府、医疗机构、患者及保险公司联系起来,以实现公平地获取医疗资源并更有效及高效地交付医疗服务。该公司通过云医院网络促进包括互联网医院服务、远程医疗服务、智慧家庭医生服务及互联网居家护理服务在内的互联网医疗服务的交付。该公司亦提供健康管理服务及智慧医疗健康产品。

根据弗若斯特沙利文的资料,截至2023年3月31日,按覆盖的城市数量计算,该公司是中国最大的云医院网络。

财务信息:

该公司的收入由2020年的人民币5.03亿元稳步增至2021年的人民币6.143亿元,并进一步增至2022年的人民币6.874亿元。该公司的收入由截至2022年3月31日止3个月的人民币1.065亿元减少22.8%至2023年同期的人民币8220万元。

同时,该公司的毛利由2020年的人民币1.34亿元增至2021年的人民币1.7亿元,并略减至2022年的人民币1.69亿元。截至2022年及2023年3月31日止3个月,该公司分别取得毛利人民币1210万元及人民币2250万元。

基石投资者:

此外,该公司、独家保荐人及独家整体协调人已与宁波市产业基金、海曙投资、INFOEXPERT等基石投资者订立基石投资协议,基石投资者已同意在若干条件的规限下按发售价认购以总金额3000万美元(按1美元兑7.8373港元的兑换率及每股股份5.34港元的发售价(即指示性发售价范围的中位数)计算)可购买的数目的发售股份(向下约整至最接近每手500股股份的完整买卖单位)。假设发售价为每股股份5.34港元,则基石投资者将予认购的发售股份总数将为4426.75万股发售股份,相当于全球发售项下发售股份的约33.08%及紧随全球发售完成后该公司已发行股本总额的约5.26%(假定假设成立)。

募资用途:

假设超额配售权未获行使,经扣除该公司就全球发售应付的包销佣金及其他估计发售开支后,假设发售价为每股5.34港元(即指示性发售价范围4.76港元及5.91港元的中位数),估计公司将从全球发售中获得所得款项净额约6.29亿港元,其中:

- 约30%将用于拓展以城市为入口的云医院平台,以扩大该公司的医疗网络及用户群。公司计划将公司的云医院网络进一步拓展至新城市,并丰富该公司现有以城市为入口的云医院平台的服务和能力,从而扩大该公司的医疗机构网络,吸引新用户和维护现有用户

- 约25%将用于丰富该公司在整个行业价值链上的产品,以提供更专业及多样化的医疗健康服务。公司拟进一步加强与顶级医疗机构不同领域医学专家的合作,增强并丰富该公司基于医学专科的服务以满足患者的多元需求,从而进一步提升彼等的体验,并扩大该公司的云医院平台用户基础

- 约25%将用于技术基础设施及数据处理能力的研发。公司计划持续加强该公司平台的技术基础设施,提升数据处理及安全能力。公司拟加强云医院平台的研发投入,以提高平台的安全性、可靠性及灵活性。公司亦计划不断将大数据分析、AI及区块链技术融入该公司的平台,以进一步加强该公司的服务能力

- 约10%在未来3至5年,将用于潜在的并购机会

- 约10%将用于营运资金及其他一般公司用途。

二、第四范式(06682)

- 发售比例:香港占10%,国际占90%,另有15%超额配股权

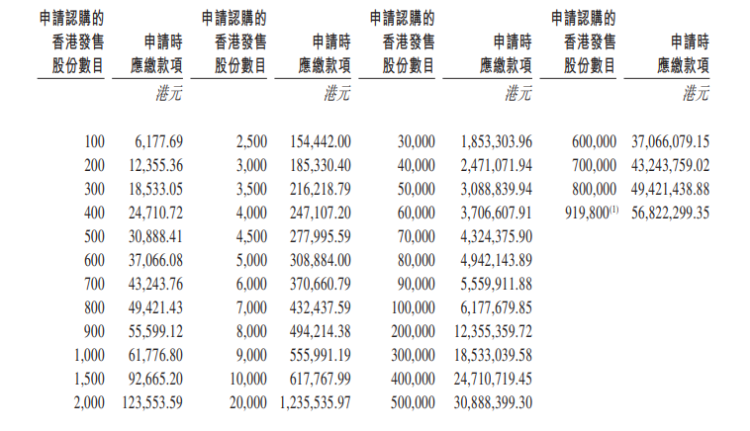

- 发售价格:55.6-61.16港元;每手100股,一手入场费6177.69港元

- 发售日期:9月18日-9月21日

- 上市日期:9月28日

- IPO保荐人:中金公司

公司简介:

据悉,公司是企业人工智能的领导者。公司是一家人工智能软件公司,专注于提供以平台为中心的人工智能软件,使企业能够开发其自有的决策类人工智能应用。公司的企业级解决方案旨在为企业而非个人提供服务。公司提供以平台为中心的人工智能解决方案,使企业实现人工智能快速规模化转型落地,发掘数据隐含规律并全面提升企业的决策能力。

灼识咨询报告显示,以2022年收入计,公司在中国以平台为中心的决策类人工智能市场(人工智能市场中的一个细分领域)占据最大市场份额。

财务信息:

于往绩记录期,公司经历了非常快速的增长。公司的收入从2020年的人民币9.422亿元增长114.2%至2021年的人民币20.18亿元,并进一步增长52.7%至2022年的人民币30.83亿元,以及从截至2022年3月31日止3个月的人民币4.823亿元增长33.6%至截至2023年3月31日止3个月的人民币6.444亿元。

基石投资者

此外,公司已经与新华资本管理、北京中关村、Montage Holdings等基石投资者订立基石投资协议,基石投资者已同意,待若干条件达成后,认购或促使其指定实体按发售价认购以总金额9680万美元可购买的若干数目的发售股份。假设发售价为58.38港元,基石投资者将认购的发售股份总数将为1299.01万股发售股份,约占根据全球发售所发售的H股的70.61%(假设超额配股权未获行使);紧随全球发售完成后已发行股本总额的 2.80%(假设超额配股权未获行使);及紧随全球发售完成及悉数行使超额配股权后,已发行股本总额的2.78%。

募资用途:

假设发售价为每股发售股份58.38港元(即所述发售价范围每股发售股份55.60港元至61.16港元的中位数),公司预计将自全球发售收取所得款项净额约8.85亿港元,其中:

- 约60%将在未来三年分配至加强公司的基础研究、技术能力和解决方案开发

- 约20%将分配至扩展公司的产品、建立公司的品牌及进入新的行业领域

- 约10%将在未来三年分配至寻求战略投资和收购机会,从而实施公司的长期增长战略,以开发公司的解决方案并扩展及渗透公司所覆盖的垂直行业

- 约10%将用作一般企业用途。

三、中旭未来(09890)

- 发售比例:香港占10%,国际占90%,另有15%超额配股权

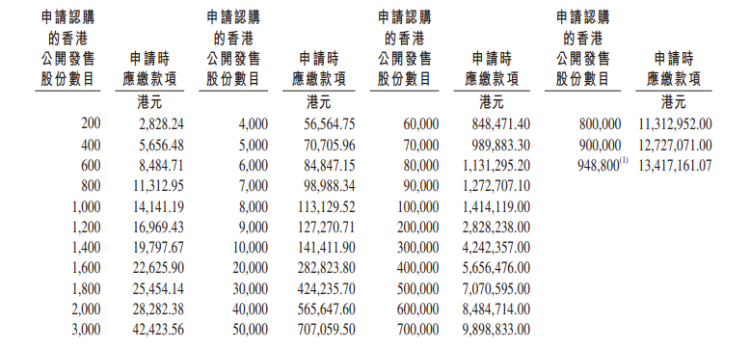

- 发售价格:11-14港元;每手200股,一手入场费2828.24港元

- 发售日期:9月18日-9月21日

- 上市日期:9月28日

- IPO保荐人:中金公司、中信建投国际

公司简介:

据悉,该公司是中国的网络游戏产品发行商。公司致力于在中国营销及运营网络游戏(尤其是手机游戏)。由客户开发并由公司营销及运营的网络游戏通过“贪玩游戏”品牌向玩家提供。根据弗若斯特沙利文的资料,按收入计,公司是中国第五大手机游戏产品发行公司,占2022年总市场份额的3.5%。于2022年,中国手机游戏市场的四大参与者占中国手机游戏市场总市场份额超过60%。

自成立以来,截至2023年4月30日,公司已营销及运营11款游戏产品五年以上及28款游戏产品三年以上。于往绩记录期,公司与五大游戏开发商客户维持平均五年的业务关系。

截至2023年4月30日,公司营销及运营的游戏产品累计有4.18亿名注册用户。截至2023年4月30日止4个月,公司营销及运营的游戏产品的平均月活跃用户(MAU)达940万名。于往绩记录期,公司营销及运营的所有游戏产品的每名付费用户平均月收入(ARPPU)为411.1元(人民币,单位下同)。除游戏产品外,公司亦输出核心能力以赋能营销网络文学产品。

此外,除“贪玩游戏”品牌外,公司累积的终端用户洞察使公司识别终端用户的其他需求。公司在新消费场景开发自有消费品品牌,包括速食食品品牌“渣渣灰”及潮玩品牌“BroKooli”。

财务信息:

于2020年、2021年、2022年以及截至2022年及2023年4月30日止4个月,公司分别产生收入约28.72亿元、57.36亿元、88.17亿元、28.47亿元及24.48亿元。于2021年、2022年以及截至2022年及2023年4月30日止4个月,公司分别产生利润约6.16亿元、4.92亿元、1.25亿元及2.42亿元。公司于2020年取得亏损13.01亿元。

基石投资者

此外,公司已与上饶高产投、四三九九、龙鑫、奥飞国际等基石投资者订立基石投资协议,基石投资者已同意按发售价认购或促使其指定实体认购以总额约8891万港元可购买的数目的发售股份(约减至最接近每手200股股份的完整买卖单位)。

假设发售价为12.5港元,基石投资者将认购的发售股份总数为约711.28万股股份,约占发售股份的37.48%(假设超额配股权未获行使);全球发售完成后公司已发行股本总额的1.33%(假设超额配股权未获行使);及全球发售完成后公司已发行股本总额的1.32%(假设超额配股权获悉数行使)。

募资用途:

假设发售价为每股股份12.50港元(即指示性发售价范围的中位数),经扣除公司就全球发售应付的包销佣金、费用及估计开支后,公司估计将收取全球发售所得款项净额约1.1亿港元,其中:

- 约30%将用于在未来四年加强及扩大公司的网络游戏发行业务及其他营销业务以及消费品业务

- 约30%将分配用于在未来四年扩大及深化与全生命周期价值链上主要市场参与者的合作,从而实现增长战略

- 约10%将分配用于在未来四年改善技术基础设施及提高内部研发能力

- 约10%将用于在未来四年支持公司拓展国外的选定市场及发展海外业务的整体策略

- 约10%将用于自上市后第二年至第四年探索潜在战略收购机会,公司相信其将使公司能够扩展现有的游戏产品组合、提高技术能力,并增强公司对客户的价值主张

- 约10%将用作运营资金及一般企业用途。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。