8月1日讯,港股世茂集团早盘跌幅再次扩大至21%,该股昨日复牌暴跌65%。

昨日,世茂集团(00813.HK)股份在上午9时起正式恢复买卖。成为今年继佳兆业集团(01638.HK)、景瑞控股(01862.HK)和融创中国(01918.HK)后,第四家成功复牌的港股房企。

与此前顺利完成复牌的房企类似,世茂集团在7月28日晚一连补发了3份财报。并且,复牌后股价补跌,跌幅达65.61%,报1.52港元/股,市值缩水至57.73亿港元。

从世茂集团7月28日晚间发布的2021年度、2022年中期及2022年度业绩报告来看,报告披露的数据显示,世茂集团在短短一年间营收大降,亏损严重。即使在不断变卖资产,负债也一直居高不下。

2022年,世茂集团收入为人民币630.4亿元,同比减少41.5%,而2021年世茂集团的营收还高达1077.97亿元,对此,世茂集团称主要由于完工进度不及预期。

利润方面,股东应占亏损由2021年度的约人民币270.93亿元,减少至2022年度约人民币214.92亿元,两年合计亏损达485.85亿元。

对于这份年报,世茂集团委任的核数师中汇安达会计师事务所表示:“我们不对贵集团综合财务报表发表意见。”

中汇安达指出,世茂集团的借贷合共约为2740亿元,其中约人民币1914亿元将于未来12个月内到期偿还,而其现金总额(含现金及现金等价物及受限制现金)仅为338亿元。截至2022年12月31日,世茂集团未按计划还款日期偿还的借贷共计872亿元;截至报告发布日期,世茂集团未按计划还款日期偿还的借贷已达到1211亿元。

“上述情况表明存在重大不确定性,世茂集团可能无法在正常经营过程中变现资产和偿还负债。”中汇安达在年报中直言。

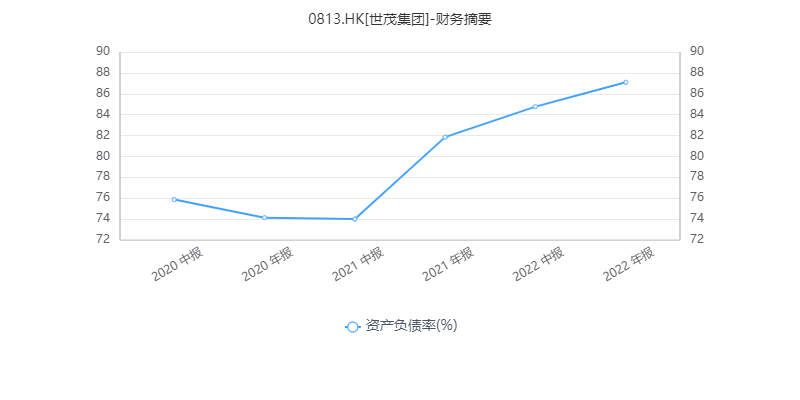

银柿财经还发现,就在2021年到2022年之间,世茂集团的资产负债率快速增长。

一方面,世茂集团还在不断变卖资产偿还债务。2022年,该集团通过股权转让的方式,成功出售上海市黄浦路土地、广州亚运城项目、上海外滩茂悦大酒店、北京分钟寺项目等资产。世茂表示,2022年集团对所有资产进行梳理及分析,制定最优化路径进行盘活,推进大宗资产处置,以切实缓解资金困难。

另一方面,世茂的借贷额还在增加。2022年年报显示,世茂集团的借贷总额由2021年底的2317.59亿元增加18.2%至2022年底的2740.07亿元。其中有抵押的借贷总额就约为2160.85亿元,抵押资产账面总值为2038.85亿元。

而对于即将到期的债务,与大多数房企的方法一致,世茂集团也在通过债务展期、寻求境外债务重组支持等方式来争取发展空间、缓解资金困境。

2023年3月,世茂集团附属公司上海世茂完成了未偿还总金额为人民币45.5亿元的境内长期债券展期,该等长期债券的最后批次偿还期限延长至2026年。2023年6月,世茂集团附属公司世茂建设与贷款人一致同意为未偿还总金额为人民币143.5亿元的境内长期债券展期,该等长期债券的最后批次偿还期限延长至2028年。

2023年以来,世茂集团还积极推进其境外债务的拟议重组工作,目前重组方案仍在各方讨论中。

截至2022年底,世茂集团总负债高达5367.06亿元。

世茂集团复牌之时正值国内房地产政策持续全面放宽的重要阶段。不过其销售一直低迷,今年以来的月销售额仅维持在40亿左右。土储方面,世茂集团也已自2022年就停止了土地获取,截至2022年12月31日,该集团旗下拥有逾300个项目,共约6050万平方米(权益前)的土地储备。销售萎缩也影响了世茂集团的现金流入。

对于后续如何融资化债、促进销售,银柿财经也向世茂集团控股有限公司(香港)发送了采访函,截至发稿未获回复。

易居研究院研究总监严跃进认为,作为本轮房企债务风波中受冲击较大的企业,世茂集团债务问题的处置和复牌,本身具有非常好的信号意义。从这个角度看,复牌对于后续加快处置债务问题等都有积极的作用。

世茂集团身后,还有多家房企在争取尽快复牌。同花顺iFinD显示,港股恒生行业地产发展商中如今仍有20家尚未复牌。其中,包括中国恒大(03333.HK)、中国奥园(03883.HK)、花样年控股(01777.HK)、阳光100中国(02608.HK)等在内的10家房企已进入除牌2个月倒计时。