發仔导读

华盛证券投研团队出品,每周跟踪全球市场,研究港美股市场趋势、偏好以及资金流动情况,分享当周投资策略,挖掘市场投资机会!

美联储7月加息概率已达9成以上,中长线考虑在恒指18000点以下的分仓配置机会

- ISM服务业PMI始终处于荣枯线以上,明显高于制造业指数,分化原因:1)疫情后制造业修复进度快于服务业,商品消费缺口更早进入供过于求。2)制造业的供应端对加息环境的敏感度更高,制造业PMI受生产、就业和投入价格回落的拖累。配合上周5月美国PCE物价指数同比增速(1.1%)低于预期暗示市场需求有所放缓,PMI物价分项领先CPI增速6-12个月的情况下,下半年美国商品通胀反弹的风险或相对较低。

- 尽管非农数据发布后冲击了市场,美元和美债收益率下跌,三大股指收跌,我们认为美国经济依然稳定,尤其是消费有韧性,控制通胀仍然是美联储首要目标,较难改变美联储对加息终点的判断,7月加息概率已经达9成以上。

- 上周五,恒生指数继续向下探至18300点附近,市场成交额增加到近1000亿元,但是这并不代表有更多资金入市,因为还没有达到年度平均日成交额。港股目前没有明显的走势,还在等待政策的变化,要注意政策预期踏空的风险。所以,我们认为恒生指数在18800点以下会有短期下跌风险。在寻找底部的过程中,可以根据成交额的变化来把握阶段性的行情,建议关注恒生指数在18000-18800点之间的波动,如果成交额超过1000亿,可能有短线机会。中长期来看,可以考虑在恒生指数跌破18000点时分批布局,等待政策面的利好消息。

- 美国财政部长耶伦访华后,中美交流通道逐步复苏,加上中报业绩披露期临近,恒指关注估值修复的机会,TMT行业依然是增长的主轴,预计蚂蚁、腾讯等大型平台企业的金融业务在合规框架下将迎来提速,关注成交额的回升与寻找政策面的博弈机会,中长线考虑在恒指18000点以下的分注配置机会。建议关注中远海能 $01138.HK ,公告预期半年报录得归母净溢利约为人民币26.5亿元,同比增长约1397%,得益于行业产能供给偏紧,投放周期较长,需求抬升大逻辑,VLCC的运价将得到有力保障,公司业绩确定性强且弹性大。

风险提示:俄乌冲突出现超预期,稳增长政策力度不及预期

本周详细分析如下:

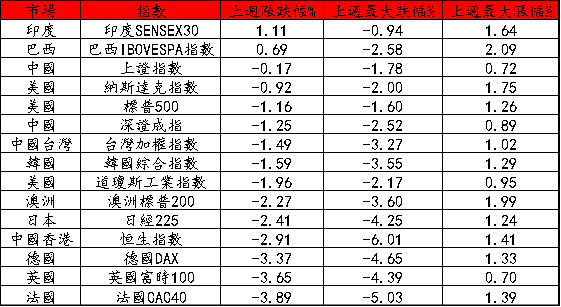

1、上周全球主要指数表现

上周全球股指数出现回档,港股跌幅显著。美国三大指数转跌,道琼斯下跌1.96%,报33734,纳斯达克下跌0.92%,报13660,标普500下跌1.16%,报4398。欧洲股指跌幅最深,其中跌幅度最大的是德国DAX指数下跌3.37%,报15603;其次是英国富时100指数下跌3.64%,报7256;法国CAC40指数下跌3.89%,报7111。恒生指数上周下跌2.91%,报18365。恒生科技指数下跌0.26%,报3901。上证指数下跌0.17%,报3196;深证成份指数下跌0.1.25%,报10888。费城半导体指数按周下跌1.94%,报3631。芝加哥期权交易所波动指数(VIX)按周上升7.23%。

2、全球宏观经济观察

2.1海外方面

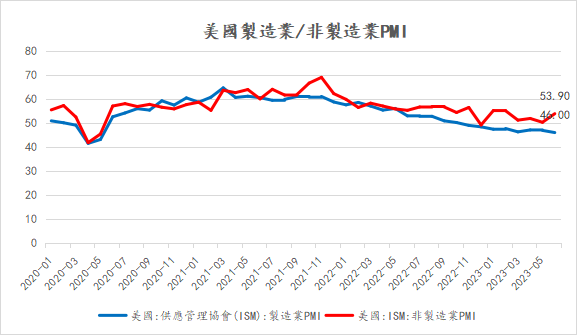

7月3日公布的美国6月份ISM制造业PMI指数为46,不及预期的 47.1,5月前值为46.9,连续第8个月萎缩,是2020年5月以来新低,持续低于50荣枯分水岭的时间创2008-2009年以来最长。

7月6日美国6月ISM非制造业PMI指数53.9,好于预期的51.3,5月前值为50.3,创四个月最快扩张速度。ISM服务业PMI始终处于荣枯线以上,明显高于制造业指数,创2015年8月以来的最大差距。

分化原因:

1)疫情后制造业修复进度快于服务业,商品消费缺口更早进入供过于求。

2)制造业的供应端对加息环境的敏感度更高,制造业PMI受生产、就业和投入价格回落的拖累。

我们认为PMI物价分项录得41.8%,较前值44.2%回落,这是年初物价分项短暂反弹后重新回升,下半年美国商品通胀反弹的风险或相对较低。

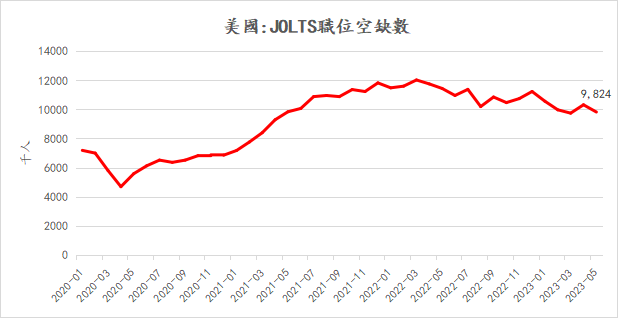

7月6日就业数据方面,美国5月JOLTS职位空缺982万人,不及预期的990万人,相对前值上修增加22万人,说明劳动力市场可能出现松动,其中医疗保健和社会援助类职位空缺减少28.5万人,金融和保险类减少13.9万人,而政府相关的职位空缺增加约6.1万人支撑了这部分数据。

美国ADP就业报告显示6月美国私营部门就业人数经季节性调整后增加了49.7万人,是市场预期的两倍多,创下2022年7月以来最大月度增幅,增幅最显著是休闲和酒店业,新增23.2万名员工。总的来看,6月美国服务业部门新增37.3万个工作岗位,而商品生产部门新增12.4万个工作岗位。

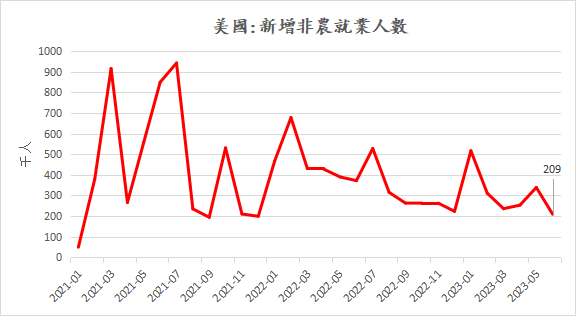

6月非农新增就业20.9万人,低于预期的22.5万人,新增就业人数创下2020年12月以来最低纪录。

数据大幅回落主要受累于:

1)商业活动景气度下降,专业和商业服务需求下降,新增2.1万人就业(前值6.1万人)。

2)极端气候影响下零售业/休闲酒店业/运输和仓储业:分别减少1.1万人(前值为新增2.3万人)/新增2.1万人(前值2.6万人)/减少0.7万人(前值为新增1.7万人)。

虽然6月非农新增就业低于预期,但薪资增长依然强劲,6月平均每小时工资同比为4.4%,高于预期4.2%以及前值4.3%;环比增速为0.4%,高于预期0.3%,前值从0.3%上修至0.4%。

非农与ADP出现分化原因是:美国工资结算频率以单周、双周为主,非农仅覆盖当月12日在工资单上的员工,而ADP当月有记载于企业薪资明细中的员工数量视为就业人口,所以当打短工的人变多时,ADP 比非农更容易捕捉到这些人的工作,趋势分化出现在休闲酒店、建筑、交运仓储等行业,但两份数据在信息、专业服务、金融等行业的新增就业趋势拟合度较高,结论是就业中的兼职比例出现上升,工作机会的稳定性需要关注。

尽管非农数据发布后冲击了市场,美元和美债收益率下跌,三大股指收跌;我们认为美国经济依然稳定,尤其是消费有韧性,控制通胀仍然是美联储首要目标,较难改变美联储对加息终点的判断,7月加息概率已经达9成以上。

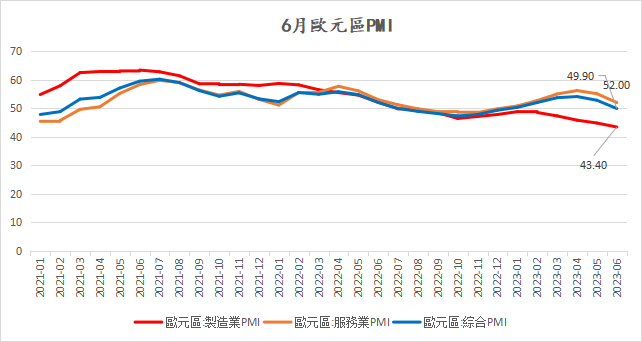

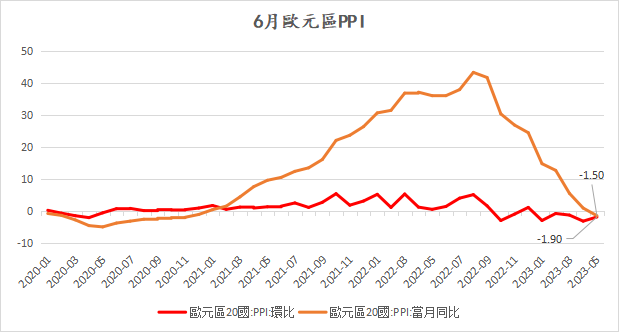

7月5日公布的欧元区工业生产者出厂价格指数(PPI)环比下降 1.9%,同比下降1.5%,降幅均超过了市场预期,且为2020年12月以来首次出现同比萎缩,下滑主要由能源价格下降所推动,较去年五月,欧洲能源价格下跌13.3%。而欧元区6月Markit综合PMI终值从 5月份的52.8降至6月份的49.9,这是自去年12月以来首次低于荣枯分界线50,也低于初值50.3。欧元区内的企业活动增长放缓价格涨幅下降,持续加息以及通胀仍然高企的情况下,欧元区的总需求将承压。

2.2中国

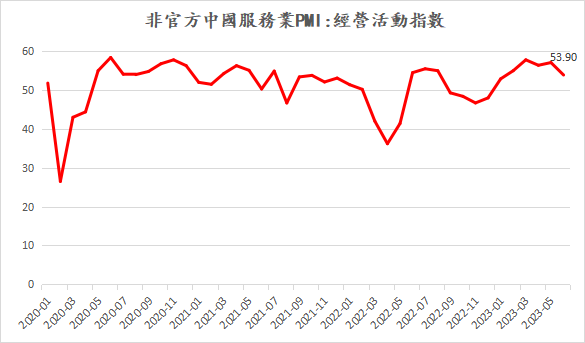

上周49城整体新房成交面积296万方,同比-23.9%,环比-41%,没有好转迹象,低线城市持续恶化,其中一/二/三四线新房成交面积同比-8.3%/-8.7%/-50.2%,环比-29.2%/-28.6%/-61.7%。住建部印发《关于扎实有序推进城市更新工作的通知》,有序推进城市更新工作,建立城市体检机制。中国6月财新服务业PMI为 53.9,较前月的57.1 回落3.2个百分点,放缓至5个月来低点,但连续六个月处于扩张区间。6月财新中国综合 PMI 下降3.1个百分点至52.5为2月以来最低。

港股市场方面,周中美国6月ADP远超前值的27.8万人,美联储加息预期升温,人民币汇率再度走弱,港股受到负面冲击,中国宏观数据偏弱,市场的基本面压制着估值,憧憬政策扶持是7月份的博弈逻辑。上周五,恒生指数继续向下探至18300点附近,市场成交额增加到近1000亿元,但是这并不代表有更多资金入市,因为还没有达到年度平均日成交额。港股目前没有明显的走势,还在等待政策的变化,要注意政策预期踏空的风险。所以,我们认为恒生指数在18800点以下会有短期的下跌风险。在寻找底部的过程中,可以根据成交额的变化来把握阶段性的行情,建议关注恒生指数在18000-18800点之间的波动,如果成交额超过1000亿,可能有短线机会。中长期来看,可以考虑在恒生指数跌破18000点时分批布局,等待政策面的利好消息。

3、行业及市场热点分析

- 海上运油行业

根据波罗的海交易所数据,2023年1-6月全球超大型油轮(VLCC)中东-中国航线平均日收益为43147美元/天,较去年同期增长约562%。中国石油需求上涨以及美湾、巴西原油出口对长运距航线的贡献,是 2023年上半年VLCC运价高涨的主要驱动因素。建议关注中远海能 $01138.HK ,公告预期半年结录得归母净溢利约为人民币26.5亿元,同比增长约1397%,得益于行业产能供给偏紧,投放周期较长,需求抬升大逻辑,VLCC的运价将得到有力保障,公司业绩确定性强且弹性大。

4、投资建议

南向资金整体方面,上周港股通累计净流入67亿港元,近一个月以来港股通累计净流入40亿港元,今年以来港股通累计净流入1303亿港元,总体来看近期南向资金呈现出整体流入的走势。美国财政部长耶伦访华,中美交流通道逐步复苏,加上中报业绩披露期临近,恒指关注估值修复的机会,TMT行业依然是增长的主轴,预计蚂蚁、腾讯等大型平台企业的金融业务在合规框架下将迎来提速,关注成交额的回升与寻找政策面的博弈机会,中长线考虑在恒指18000点以下的分注配置机会。本周关注中国公布6月CPI以及美国公布6月核心PPI数据。

栏目介绍:华盛证券投研团队出品,跟踪全球市场,研究港美股市场趋势、偏好以及资金流动情况,分析拆解重点行业、公司,定期输出周度、月度、季度及个股投资策略报告,挖掘中长线投资机会。

分析师简介:余石麟Joe/华盛证券研究部经理

- 华盛资本证券资深股票、期货及资产管理持牌人,证监会注册负责人员;

- 超13年股票交易及研究经验,善于行业研究,风险调研,中小型股票的深度挖掘及交易流量的分析;

- 参与一级市场投融资项目,私募基金设立和研究顾问工作;

- 曾任职私人家族投资办公室,华泰金融控股(香港)和申银万国(香港);

- 现香港无线电视普通话财经频道《交易直播室》的嘉宾,及有线电视《投资朋友圈》的特约嘉宾。

免责声明:

本研究报告由华盛资本证券有限公司(以下称“华盛证券”,持有香港证券及期货事务监察委员会(「香港证监会」)第1(证券交易)、2(期货合约交易)、4(就证券提供意见)、9(提供资产管理)类受规管活动牌照)备发。接收并阅读本研究报告,则意味着收件人同意及接纳以下的条款及声明内容:

一、此报告及资料受到版权、商标权全面保护。本报告中的资料和内容,使用的商标、服务标志均为华盛证券所有,除非获得华盛证券的授权,任何人不得以任何目的复制,派发或出版此报告。

二、报告中的信息或所表达的意见,皆不可作为或被视为证券出售要约或证券买卖的邀请,亦不构成任何投资、法律、会计或税务方面的最终操作建议,华盛证券及其雇员不就报告中的内容对最终操作建议作出任何担保。

三、此报告所载的见解,分析,预测,推断和期望都是以华盛证券认为可靠且已经公开的信息和数据为基础,华盛证券力求但不担保这些信息的准确性、有效性和完整性。同时,此报告所载的观点、意见及推测均基于华盛证券于最初发此报告日期当日的判断,过去的表现不应作为日后表现的预示和担保,不同时期,华盛证券及其雇员可能会发出与本报告所载意见、评估及预测不一致的研究报告。华盛证券不会对因使用此报告内之材料而引致任何人士的直接或间接或相关之损失负上任何责任。

四、本报告仅供华盛证券的客户使用,华盛证券不因收件人收到本报告而视其为华盛证券的客户。此外,若本报告内容在接收人所在国家或地区受法律法规限制,接收人请勿使用。本报告并非针对特定收件人之特定投资目标、财务状况及投资需求所编制,因此所提述的证券不一定适合所有收件人。投资者不应仅依靠此报告,而应按照自己的判断作出投资决定。投资者依据此报告的建议而作出任何投资行动前,应咨询专业意见。对依据或者使用本报告所造成的一切后果,华盛证券均不承担任何法律责任。

五、华盛证券及其集团、董事、高级职员及雇员(撰写全部或部分本报告的研究员除外),将可能不时于本报告提述之证券持有长仓、短仓或作为主事人,进行该等证券之买卖。此外,华盛证券及其集团成员公司或可能与本报告所提述或有关之公司不时进行业务往来,或被委任替其证券进行承销,或可能以委托人身份替客户买入或沽售其证券,或可能为其担任或争取担任并提供投资银行、财务顾问、包销、融资或其他服务,或替其从其他实体寻求同类型之服务。收件人在阅读本报告时,应留意任何所有上述的情况均可能引致真正的或潜在的利益冲突。

六、华盛证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。华盛证券没有将此意见及建议向报告所有接收者进行更新的义务。华盛证券的资产管理部门、自营部门以及其他投资业务部门可能独立作出与本报告中的意见或建议不一致的投资决策。

以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。