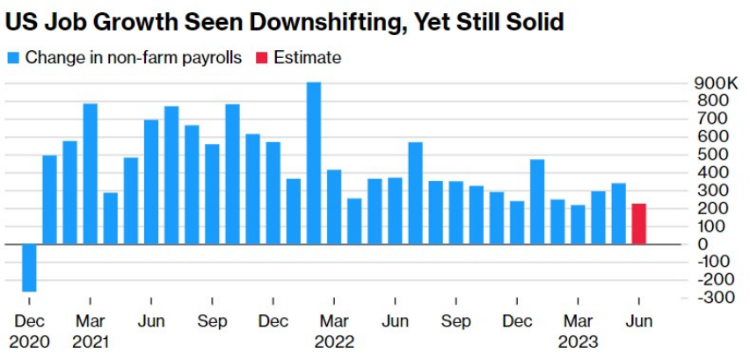

编者按:分析师预计美国6月非农数据仍具弹性,料录得近3年最小增幅至22.5万人,失业率预计降至3.6%;美联储7月加息25个基点的概率升至86.2%;美股市场又将如何表现?详情>>

作者:Judy

本周五20:30,美国将公布6月非农就业数据。目前,经济学家预计6月非农将增加22.5万人,势创2020年底以来的最小增长纪录,但劳动力市场整体上依然较为强劲。

另外,6月失业率预计降至3.6%,平均时薪同比增长4.2%,有望创下两年来最小的同比增幅纪录。

值得一提的是,上周公布的初请失业金人数降至23.9万人,低于市场预期的26.5万,此外续请失业金人数处于较低水平,这表明部分求职者正在经历较短的失业期,就业压力有所放缓。

华尔街激辩!警惕非农数据再出意外

强劲的劳动力市场一直是经济的主要动力来源,也因此成为影响美国加息路径的最大不确定因素。随着美联储加息,美国企业的借贷成本上升,信贷条件也有所收紧,这可能会使小企业和家庭更难获得资金,而餐馆和酒吧等小企业一直是就业增长的主要驱动力。

从目前情况来看,美国劳动力市场韧性仍强。5月份,美国非农新增33.9万个就业岗位,连续14个月超出经济学家的预测中值(19.5万个),失业率超预期上行至3.7%,但平均时薪增速则小幅回落,“工资-通胀”螺旋压力仍较大。

从结构上看,美国劳动供需错配仍存。5月除制造业就业人数小幅下降外,其余各行业新增就业均为正,其中教育与医疗等服务是新增非农的主要贡献,且对应的职位空缺率有所反弹,服务业的劳动力需求依然偏高,而劳动力供给端缺乏弹性。

与经济数据表现出的弹性一致,6月消费者对就业市场的看法乐观,部分华尔街大行也持同样观点。

高盛表示,受夏季招聘强劲的影响,6月就业市场将继续强劲。预期“小非农”ADP就业人数将增加27.5万人(市场预期+18万人),历史数据显示,在过去7年中,有6年ADP就业人数会在6月有所回升。预期6月非农就业人数预计也将增加25万人。

不过近年来6月的季节性影响已经越来越有限。该行表示,6月家庭就业人数的增加和劳动力参与率的变化(62.6%),或将使得失业率下降0.1%至3.6%。此外,受薪资上升动力减弱以及中性日历效应影响,预期每小时工资年率料将增长4.2%。

彭博经济学家Anna Wong等人则持相反态度,他们表示,自5月份以来,雇主或大幅减少新增就业岗位数量。同时过去经济弹性的一个关键来源——家庭的财务缓冲——正在迅速消失。因此,消费者拖欠贷款和小企业破产的情况正在迅速增加,将对经济产生不利影响。

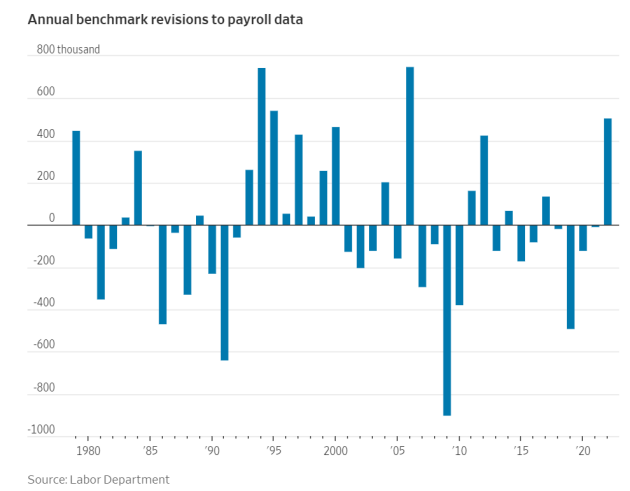

此外,渣打银行等策略师英格兰德认为,就业市场实际上可能比非农数据所暗示的更为疲软,经济也更接近衰退。他表示,5月家庭调查显示就业人数减少31万人,失业人数增加44万人,与非农数据产生巨大偏差,非农数据或被高估。

鲍威尔频频放鹰!非农将助加息预期高燃?

值得注意的是,就业市场的弹性让美联储在6月会议上发出了鹰派指引,美联储主席鲍威尔上周四重申:今年可能需要至少加息两次以使通胀率降至美联储2%的目标。除非有更明确的迹象表明,劳动力市场的紧张程度有所缓解,以及工资增长正在放缓。

此外,美联储官员特别关注服务业通胀,尽管他们预计与住房相关的价格压力开始缓解,但出于对劳动力成本驱动的价格压力仍然很高的担忧,使他们考虑选择进一步加息。

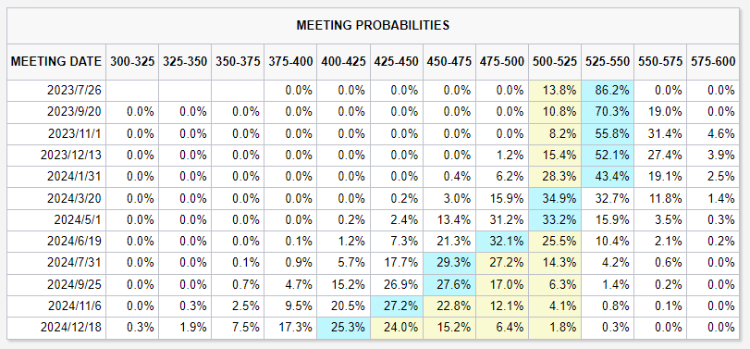

就目前而言,市场已几乎完全定价7月再加息。CME数据显示,美联储7月加息25个基点的概率升至86.2%,市场预期利率将保持在5.25%-5.5%区间,直到2024年3月降息。

Fxstreet分析师称,目前,市场预期FOMC在年底前将其政策利率提高50个基点的概率约为30%。市场头寸表明,如果非农就业人数增长超过预期,美元还有更多上涨空间。如果就业增长超过预期,投资者将进一步押注美联储会将政策利率从目前的5%-5.25%提高至5.5%-5.75%。

另一方面,如果就业报告令人失望,非农新增就业人数仅在10万人左右,则可能会重新引发对美联储紧缩政策不那么激进的预期,并导致美债收益率下跌。在这种情况下,黄金可能会积聚反弹动能。

Exinity首席市场分析师Han Tan也表示,现在认为美联储已经可以考虑降息还为时过早,若6月美国就业报告继续表现得富有弹性,这将为美联储持续鹰派姿态铺平道路。

非农扰动黄金、美债!美股如何表现?

值得一提的是,受非农数据影响最大的投资品类包括外汇(美汇、日汇等)、股市和大宗商品(黄金和白银等)。

通常来说,如果非农就业数据显示美国经济状况衰退收缩,失业率高企、就业增长缓慢、工资增长停滞等,那么投资率就会下降,从而可能导致美元走低,黄金和白银等受欢迎的避险资产也可能迎来更强烈的资金流入。

而强劲非农就业数据,则会带动美元走强,美股股指也可能因此承受负面影响。但从今年上半年6次非农数据公布的情况以及行情的波动统计来看,非农数据对市场大盘的影响较为明显。

澳新银行经济学家表示,强劲非农数据将使美联储在短期内保持鹰派立场,这可能会导致金价盘整。BMO资本市场则预测,黄金价格将保持在中性区间,维持年底平均金价目标在每盎司1905美元不变。

此外,部分策略师认为对美联储紧缩周期正在降低通胀的预期,推动美债收益率曲线进一步倒挂。非农报告可能会将10年期美债的收益率推高至4%。

值得注意的是,在权重科技股的推动下,今年上半年美国股市走高,标普500指数踏入牛市区间。数据显示,高盛、德银等机构预测标普500指数年末点位将至4500。如果非农数据再出意外,或引发美股大盘波动。

此外,本周美国还将发布ISM的制造业和服务业报告,这些报告之前的信息确实表明经济存在困难,市场聚焦的关键点在于美国的服务业是否跟随制造业进入萎缩区域。

这里發仔盘点了一些相关的投资标的,供投资者参考~

做空股指标的:

- 做空纳斯达克100指数ETF-ProShares

- 做空道琼斯指数-ProShares

- 2倍做空标普500指数-ProShares

- 2倍做空道琼斯指数-ProShares

- 3倍做空纳斯达克指数-ProShares

- 3倍做空标普500指数-ProShares

- 3倍做空道琼斯指数-ProShares

做多股指标的:

- 1倍做多道琼斯指数ETF-SPDR

- 2倍做多道指-ProShares

- 3倍做多道指-ProShares

- 2倍做多纳斯达克100指数ETF-ProShares

- 3倍做多纳指-ProShares

- 标普500指数ETF-iShares

- 2倍做多标普500指数-ProShares

黄金白银标的:

- 黄金矿业ETF-VanEck Vectors

- 白银ETF-iShares

- 2倍做空金矿指数-Direxion

- 黄金ETF-SPDR

- 小型黄金矿业ETF-VanEck Vectors

- 2倍做空黄金矿业指数-Direxion

- 2倍做多黄金矿业指数-Direxion

美债标的:

- 2年期美国国债 $ZTmain

- 10年期美国国债 $ZNmain

- 1-3年期美国国债ETF-iShares

- 3-7年期美国国债ETF-iShares

- 7-10年期美国国债ETF-iShares

- 20年期以上美国国债ETF-iShares

- 三倍做多20年期以上美国国债ETF-Direxion

- 三倍做空20年期以上美国国债ETF-Direxion

- UltraPro 20年以上美国国债ETF-ProShares

免责声明:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。