华盛资讯6月29日消息,生物制药公司科伦博泰生物-B今日起在港启动招股,IPO发行详情如下。前往新股中心,申购新股>>

1、 科伦博泰生物-B $06990.HK

- 发售比例:拟全球发行2244.61万股,其中香港发售约占10%,国际发售约占90%

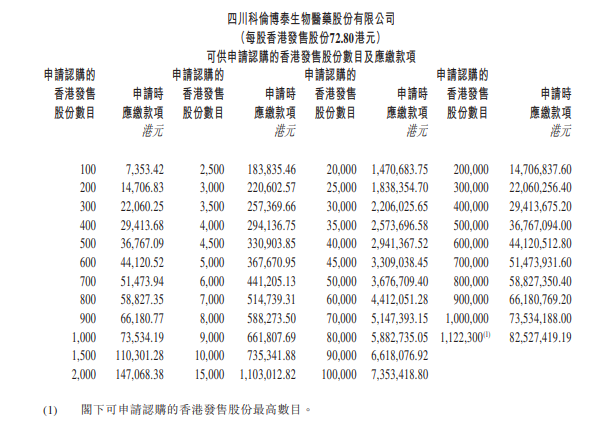

- 发售价格:每股发售价60.6-72.8港元;每手100股,一手入场费7353.42港元

- 发售日期:2023年6月29日-2023年7月4日

- 上市日期:2023年7月11日

- IPO保荐人:高盛、中信证券

公司简介:

科伦博泰生物是一家生物医药公司,自2016年注册成立以来,一直致力于肿瘤学、免疫学及其他治疗领域的创新药物的研发、制造及商业化。公司有两款ADC药物成为公司的核心产品,即SKB264及A166。SKB264是一款新型3期阶段TROP2 ADC,定位为晚期单药疗法及早期联合疗法的一部分,用于治疗各种晚期实体瘤。A166是一款用于治疗晚期HER2+实体瘤的差异化NDA注册阶段HER2 ADC,定位为晚期单药疗法。截至最后实际可行日期,公司亦正在开发12项非核心临床阶段资产。

财务信息:

据招股书显示,截至2021年及2022年12月31日止年度,公司分别确认收入人民币3230万元及人民币8.04亿元,截至2021年及2022年12月31日止年度,公司的研发开支7.28亿元及8.46亿元。

基石投资者:

基石投资者已同意按发售价认购或促使其指定实体认购以总额约6730万美元可购买的数目的发售股份,5名基石投资者包括RTW Funds、Laurion Capital Master Fund、TruMed、汇添富及科伦国际。其中,母公司科伦药业(002422.SZ)旗下科伦国际将投资逾2933.1万美元,而RTW Funds、Laurion Capital Master Fund、TruMed,以及东方证券与中国东航集团有份投资的汇添富,将各自认购1500万美元、728.6万美元、728.6万美元及6000万元人民币等值股份。

募资用途:

假设超额配股权未获行使及根据首次公开发售前购股权计划并无发行股份,集团将获得的全球发售估计所得款项净额13.75亿港元(以发行价中位数每股66.7港元计算)

- 约45%或61.89亿港元将用于研发并商业化公司的核心产品SKB264及A166,包括约30%或4.126亿港元将用於SKB264临床试验开发及商业化;及约15%或2.063亿港元,将用於A166,其中12.5%预期将用于临床试验开发及2.5%预期将用於商业化;

- 约30%或4.126亿港元将用于公司其他主要产品(包括A140,A167,A400及A223)的研发及商业化;

- 约12%或1.65亿港元将用于为持续开发公司的技术平台,推进公司其他现有管线资产以及探索并开发新候选药物提供资金;

- 约8%或1.1亿港元将用于扩充公司的产能及质量控制系统,以支持公司後期资产的预期商业化;

- 约5%或6880万港元将用于营运资金及其他一般公司用途。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。