發仔导读

华盛证券投研团队出品,每周跟踪全球市场,研究港美股市场趋势、偏好以及资金流动情况,分享当周投资策略,挖掘市场投资机会!

经济数据将强化美联储6月暂停加息

- 美国短期流动性将平稳过度,减少因流动性短缺导致的资产价波动,为美股上扬创造条件。ISM报告中提及“在经济放缓的过程中,出现了更多融资和租赁需求,信贷形势紧张”。我们认为高利率及银行流行的压力正传递至非制造业。

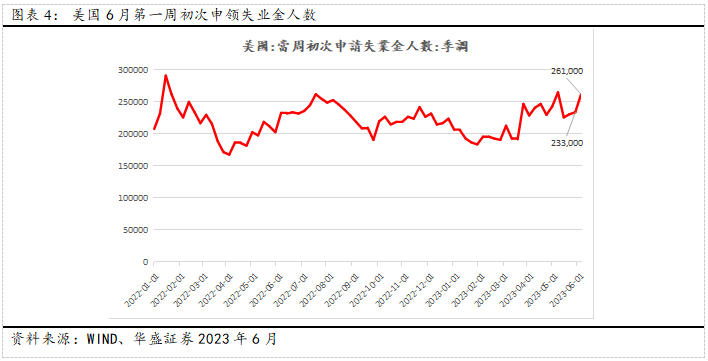

- 美劳工部数据显示6月3日当周初次申请失业救济人数为26.1万人,远超市场预期的23.5万人,前值为23.3万人,较上周增加2.8万人,数据反映美国劳动力市场可能出现降温。美国的强劲消费动力主要由就业市场所带动,若就业市场降温将逆转旺盛的消费需求,由于是数据频率,究竟是数据波动还是趋势改变仍需进一步跟进,但差于预期的初次申数据将是强化美联储6月14日议息会议暂停加息的理由。

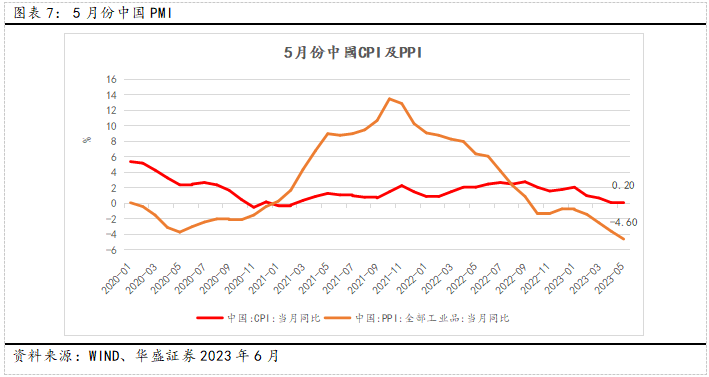

- 中国5月CPI同比上涨0.2%,环比下降0.2%,核心CPI同比上涨0.6%,与4月数据相比回落0.1个百分点。PPI同比下降4.6%,降幅比4月扩大1个百分点,环比下降0.9%,降幅比4月扩大0.4个百分点。我们预期未来几个月受高基数等影响,预计CPI也将维持低位,随着政策效应的逐渐的显现有望在Q3出现温和上涨。PPI方面,美联储加息进入尾声有望减少发达经济体金融风险的外延,对国际大宗商品有一定的支持,预期下半年需求的回暖也对商品价格提供支撑,我们判断PPI的回暖态势将早于CPI。

- 我们预计中国复苏步伐难以在短期全面转好,聚焦关注进一步出台有利需求释放的政策,美国经济景气回落,6月加息大概率不加息,金融市场回稳,但资金面面临美债潜在的发行压力,更适合偏防御性的配置。港股市场成交额进一步收缩至866亿,20天线有支持,市场在等候周四美国议息结果,恒生指数的阻力在19500点,预计20天需要再次确认支持及成交额回升才能突破250天线位置。

- 短线配置上,建议关注受益于政策面预期转暖的地产板块和受益于内需提振政策的消费板块:华润置地 $01109.HK 及龙湖地产 $00960.HK ,海底捞 $06862.HK 及华润啤酒 $00291.HK 。

风险提示:政策落地不及预期,外需放缓。

本周详细分析如下:

1、上周全球主要指数表现

上周全球股指反弹分化,港股连续两周反弹,巴西及日韩指数表现较好,美国三大指数略涨,道琼斯涨0.34%,报33877;纳斯达克涨0.14%,报13259;标普500涨0.39%,报4299。欧股股指跌势延续,其中最大跌幅的法国CAC40指数下跌0.79%,报7213;其次是德国DAX指数下跌0.63%,报15950;英国富时100指数下跌0.59%,报7562。恒生指数上周上涨1.08%,报18950。恒生科技指数上涨2.87%,报3934。上证指数上涨0.04%,报3231;深证成份指数下跌1.86%,报10793。费城半导体指数周上涨0.66%,报3524。芝加哥期权交易所波动指数(VIX)按周下跌5.27%。

2、全球宏观经济观察

2.1海外方面

承接上周对美国短期内重建TGA吸收市场的流动性的关注,6月6日宣布提高最短期限国库券招标的规模,将发行600亿美元四周期国库券、500亿美元八周期国库券、460亿美元17周期国库券,随即6月7日,美国财政部一般账户(TGA)余额呈现上升趋势,鉴于美国货币市场基金总资产规模超过5万亿美元,及ON RRP余额超过2万亿美元,短期流动性将平稳过度,减少因流动性短缺导致的资产价波动,为美股上扬创造条件。

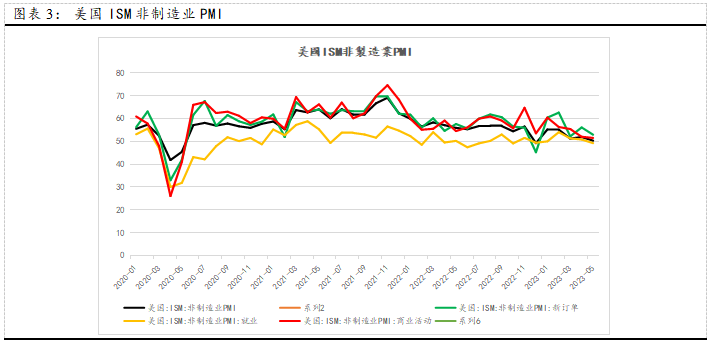

美国经济方面,6月5日公布5月份的ISM 非制造业指数降至50.3,较4月的51.9出现环比回落,低于预期 52.4,创2022 年 12 月以来新低,除库存与库存景气分项大幅上升外,其他分项均有所回落,其中商业活动指数为51.5,创三年新低。新订单指数 52.9%,前值 56.1%,出现明显回落,新出口订单指数59%,前值60.9%,变动较小,新订单指数下降的主因是美国国内订单减少所致。非制造业就业指数下降明显,跌至 49.2%,回到收缩区间。ISM报告中提及“在经济放缓的过程中,出现了更多融资和租赁需求,信贷形势紧张”。我们认为高利率及银行流行的压力正传递至非制造业。

美劳工部数据显示6月3日当周初次申请失业救济人数为26.1万人,远超市场预期的23.5万人,前值为23.3万人,较上周增加2.8万人,数据反映美国劳动力市场可能出现降温。美国的强劲消费动力主要由就业市场所带动,若就业市场降温将逆转旺盛的消费需求,由于是数据频率,究竟是数据波动还是趋势改变仍需进一步跟进,但差于预期的初次申数据将是强化美联储6月14日议息会议暂停加息的理由。周五CME美联储观察显示6月维持利率不变的概率为71.3%,到7月维持利率在当前水平的概率为34.2%,累计加息25个基点的概率为 50.9%,累计加息50个基点的概率为 14.9%,我们认为加息步伐将趋向稳定减速。6月9日美国10年期国债名义收益率较上一周上升6BP 至3.75%,10年期美债实际收益率上升4BP至1.55%,10年期通胀预期上升2BP至2.20%。

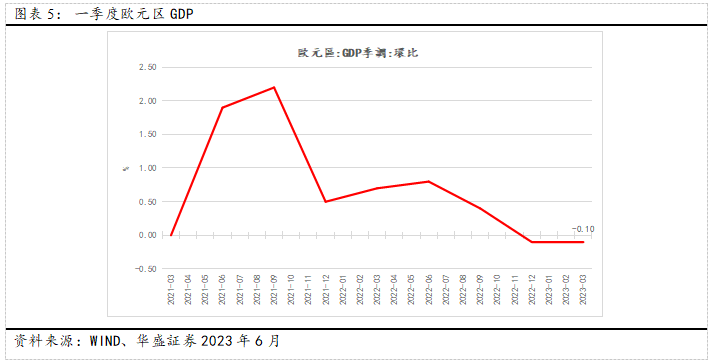

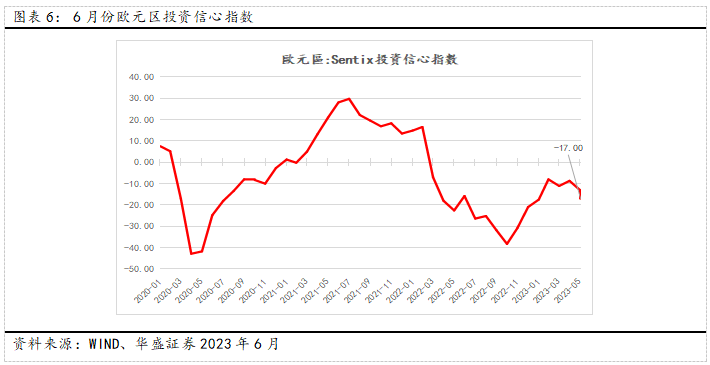

6月8日欧盟统计局公布修正数据,今年一季度欧元区GDP终值环比下降0.1%, 连续两个季度GDP出现环比萎缩。6月欧元区 Sentix 投资信心指数为-17.0,较5月继续下降,大幅低于市场预期。德国一季度GDP环比下降0.3%,同比下降0.2%,逊于预期。欧央行相关言论认为有必要进一步加息以遏制欧洲持续的通胀压力,以实现 2%的通胀目标,核心通胀尚未显示放缓迹象,欧洲央行或将进行不止一次 25个基点加息,欧洲央行将在2024年早期降息预期可能过于乐观。我们预期6月15日的欧央行议息会议仍然有可能会加息25BP。

2.2中国

上周49城整体新房成交面积297万方,同比-4.2%,环比-34.5%,新房成交面积均中断同比环比提升的趋势。其中一/二/三四线新房成交面积同比+9.5%/-1%/-17.5%,环比-20.5%/-37.8%/-36.2%,我们预期低迷的新房销售数据将倒逼政府部门出台更多的刺激政策,聚焦在购买限制松绑和房企流动性的支持,将有利房地产板块的估值修复。

中国5月CPI同比上涨0.2%,环比下降0.2%,核心CPI同比上涨0.6%,与4月数据相比回落0.1个百分点。其中,食品价格同比上涨1%,涨幅比4月扩大0.6个百分点,影响CPI上涨约0.19个百分点,“五一”后出行需求回落,机票和交通工具租赁费价格均下降7.2%,其他商品和服务价格整体走势平稳。

PPI同比下降4.6%,降幅比4月扩大1个百分点,环比下降0.9%,降幅比4月扩大0.4个百分点。主要是受近期国内外工业品市场需求偏弱,及国际大宗产品价格持续下行影响所致,对国内相关行业产生输入性影响,我们看到煤炭、钢材、水泥等行业供给恢复快于需求,也是导致整体价格向下的原因。

我们预期未来几个月受高基数等影响,预计CPI也将维持低位,随着政策效应的逐渐的显现有望在Q3出现温和上涨。PPI方面,美联储加息进入尾声有望减少发达经济体金融风险的外延,对国际大宗商品有一定的支持,预期下半年需求的回暖也对商品价格提供支撑,我们判断PPI的回暖态势将早于CPI。

美国政府债务上限的危机化解,及强劲的非农数据降低了衰退预期,而中国PMI数据差过预期引发倒逼政策加码振兴经济的预期,上周三港股寻底跌至18044,成交放大至1709亿,周五上演反弹行情至18620点(4.02%),成交量1491亿,我们还是聚焦关注成交量能否超过年内日均1184亿的水平,正如上周观点18500点以下有短线获利的机会,挑战20天线19330及成交量能否配合反弹是考验今周的关键。

3、行业及市场热点分析

- 房地产及消费行业

上周迎来内房板块反弹,主要是市场期待有利行业的政策出台,港股市场主要内房股的平均PB为0.58,ROE较高的龙湖集团及华润置地伴随着较高的PB估值,今后房地产公司在融资、拿地和销售端的表现分化将持续扩大,在捕捉短线政策机遇的同时我们建议房地产板块的两条主线是:1)低估值高派息国企地产。2)财务稳健及具融资能力的民营地产。分别推荐华润置地(HK.1109)及龙湖地产(HK.0960)。高考结束伴随着暑期旺季将至,旅行及消费需求有望集中释放,异地消费场景带动餐饮复苏,气温升高的持续也将利好饮料增长,推荐受益公司包括海底捞(HK.6862)及华润啤酒(HK.0291)。

4、投资建议

南向资金整体方面,本周港股通累计净流入58亿港元,近一个月以来港股通累计净流入176亿港元,今年以来港股通累计净流入1291亿港元,总体来看近期南向资金呈现出整体流入的走势。预计中国复苏步伐难以在短期全面转好,聚焦关注进一步出台有利需求释放的政策,美国经济景气回落,6月加息大概率不加息,金融市场回稳,但资金面面临美债潜在的发行压力,更适合偏防御性的配置。

短线配置上建议关注受益于政策面预期转暖的地产板块和受益于内需提振政策的消费板块。港股市场成交额进一步收缩至866亿,20天线有支持,市场在等候周四美国议息结果,恒生指数的阻力在19500点,预计20天线需要再次确认支撑,以及成交额回升才能突破250天线位置。本周关注美国5月 CPI、PPI零售销售数据,美联储6月利率决议;欧元区5月CPI,欧央行6月利率决议;日央行6月利率决议。 国内:5月金融数据、经济数据。

栏目介绍:华盛证券投研团队出品,跟踪全球市场,研究港美股市场趋势、偏好以及资金流动情况,分析拆解重点行业、公司,定期输出周度、月度、季度及个股投资策略报告,挖掘中长线投资机会。

分析师简介:余石麟Joe/华盛证券研究部经理

- 华盛资本证券资深股票、期货及资产管理持牌人,证监会注册负责人员;

- 超13年股票交易及研究经验,善于行业研究,风险调研,中小型股票的深度挖掘及交易流量的分析;

- 参与一级市场投融资项目,私募基金设立和研究顾问工作;

- 曾任职私人家族投资办公室,华泰金融控股(香港)和申银万国(香港);

- 现香港无线电视普通话财经频道《交易直播室》的嘉宾,及有线电视《投资朋友圈》的特约嘉宾。

免责声明:

本研究报告由华盛资本证券有限公司(以下称“华盛证券”,持有香港证券及期货事务监察委员会(「香港证监会」)第1(证券交易)、2(期货合约交易)、4(就证券提供意见)、9(提供资产管理)类受规管活动牌照)备发。接收并阅读本研究报告,则意味着收件人同意及接纳以下的条款及声明内容:

一、此报告及资料受到版权、商标权全面保护。本报告中的资料和内容,使用的商标、服务标志均为华盛证券所有,除非获得华盛证券的授权,任何人不得以任何目的复制,派发或出版此报告。

二、报告中的信息或所表达的意见,皆不可作为或被视为证券出售要约或证券买卖的邀请,亦不构成任何投资、法律、会计或税务方面的最终操作建议,华盛证券及其雇员不就报告中的内容对最终操作建议作出任何担保。

三、此报告所载的见解,分析,预测,推断和期望都是以华盛证券认为可靠且已经公开的信息和数据为基础,华盛证券力求但不担保这些信息的准确性、有效性和完整性。同时,此报告所载的观点、意见及推测均基于华盛证券于最初发此报告日期当日的判断,过去的表现不应作为日后表现的预示和担保,不同时期,华盛证券及其雇员可能会发出与本报告所载意见、评估及预测不一致的研究报告。华盛证券不会对因使用此报告内之材料而引致任何人士的直接或间接或相关之损失负上任何责任。

四、本报告仅供华盛证券的客户使用,华盛证券不因收件人收到本报告而视其为华盛证券的客户。此外,若本报告内容在接收人所在国家或地区受法律法规限制,接收人请勿使用。本报告并非针对特定收件人之特定投资目标、财务状况及投资需求所编制,因此所提述的证券不一定适合所有收件人。投资者不应仅依靠此报告,而应按照自己的判断作出投资决定。投资者依据此报告的建议而作出任何投资行动前,应咨询专业意见。对依据或者使用本报告所造成的一切后果,华盛证券均不承担任何法律责任。

五、华盛证券及其集团、董事、高级职员及雇员(撰写全部或部分本报告的研究员除外),将可能不时于本报告提述之证券持有长仓、短仓或作为主事人,进行该等证券之买卖。此外,华盛证券及其集团成员公司或可能与本报告所提述或有关之公司不时进行业务往来,或被委任替其证券进行承销,或可能以委托人身份替客户买入或沽售其证券,或可能为其担任或争取担任并提供投资银行、财务顾问、包销、融资或其他服务,或替其从其他实体寻求同类型之服务。收件人在阅读本报告时,应留意任何所有上述的情况均可能引致真正的或潜在的利益冲突。

六、华盛证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。华盛证券没有将此意见及建议向报告所有接收者进行更新的义务。华盛证券的资产管理部门、自营部门以及其他投资业务部门可能独立作出与本报告中的意见或建议不一致的投资决策。

以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,亦并非旨在提供任何投资意见。有关内容不构成任何专业意见、买卖任何投资产品或服务的要约、招揽或建议。本页面的内容可随时进行修改,而本公司毋须另作通知。本公司已尽力确保以上所载之数据及内容的准确性及完整性,如对上述内容有任何疑问,应征询独立的专业意见,本公司不会对任何因该等资料而引致的损失承担任何责任。以上内容未经香港证监会审阅。