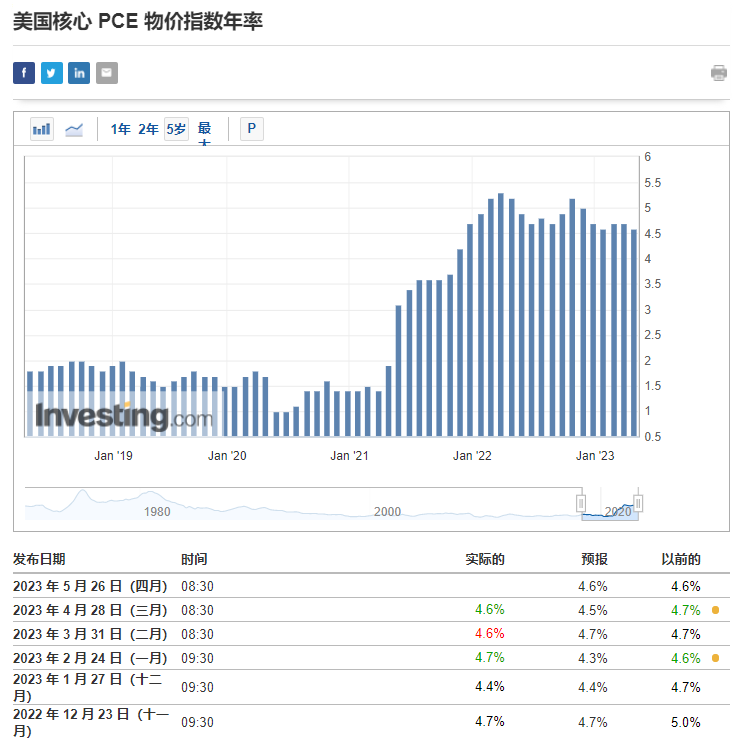

编者按:经济学家预计4月核心PCE年率将同比增长4.6%;美联储将密切关注核心服务通胀的变化趋势;多名焦点人物发声“继续加息”;PCE数据出炉后关注哪些机会?

北京时间周五20点30分,美国将公布美联储“最青睐”的通胀指标——4月PCE物价指数,市场预计核心PCE年率将同比上升4.6%,较前值持平。

过去一周,市场的焦点无疑被国会债务上限所吸引,谈判进程持续“暂停、重启、又暂停”的反复拉锯,令市场感到担忧。随着6月1日潜在违约日临近,有机构指出,投资者需要对未来一周的波动性提前防范:首先,债务上限无论结果如何都可能引发市场剧烈反应;其次,作为美联储首选的通胀指标,最新的PCE数据将影响市场对6月政策的定价。

PCE对应中文“个人消费支出”;核心PCE物价指数是衡量美国民间消费通胀的关键指标,它由美国商务部经济分析局最先推出,并于2002年被美联储的决策机构联邦公开市场委员会(FOMC)采纳为衡量通货膨胀的一个主要指标。

美国4月核心PCE年率或同比持平

尽管美国PCE物价指数年率到4月已经持续降温至4.2%,凸显美国通胀仍具有韧性。市场预计,美国4月PCE旺季指数仍将维持在4.6%不变。

有分析指出,对于美联储6月的政策方向,虽然PCE数据不一定给出完全答案,在目前的低波动性环境下,利率对风险偏好的影响将加剧市场的振幅。在分析师杨子荣看来,虽然4月PCE数据很可能会表现出较强黏性,但考虑到货币政策存在时滞效应,美联储仍倾向于选择将利率维持在当前水平。因此,美联储6月大概率将暂停加息一次,选择观察一段时间通胀走势,再对货币政策方向做出抉择。

最终,更多通胀压力降温的迹象可能会加强美联储在今年晚些时候降息的说法。

多名焦点人物发声“继续加息”

自2022年3月伊始,美联储已连续10次加息,总计加息5个百分点。上周,美联储部分官员偏鹰的表态造成一些市场波动,但美联储主席鲍威尔也表态偏向暂停加息以安抚市场情绪。

圣路易斯联储主席布拉德表态年内还将有2次加息,今年剩余的时间和2024年的基本情况仍将保持相对缓慢的增长,经济衰退的可能性被“夸大”了。明尼阿波利斯联储主席卡什卡里则表示,如果美联储6月暂停加息,需要给出加息并没有结束的信号。摩根大通CEO杰米·戴蒙也在周一表态,任何人都需要为美联储继续加息做好准备,如果5%的联邦基金利率不够,那就要为6%或7%做准备。

美国共和党人称与白宫进行的债务上限磋商进展甚微

除了周五公布的4月核心PCE年率数据,影响投资者决策的还包括两党关于债务上限的谈判。财政部警告称,联邦政府可能在6月1日就不再有足够的资金来支付所有账单,这将导致违约,从而打击美国经济并导致借贷成本提高。

美国众议院共和党人周二表示,他们与白宫就提高政府31.4万亿美元的举债上限进行的磋商进展甚微,美国最快在九天内面临违约风险。

共和党籍众议院议长麦卡锡的首席谈判代表称,总统拜登和麦卡锡的助手将在周二再次召开会议。两党在如何控制联邦赤字方面仍存在严重分歧,民主党人认为美国富人和企业应该缴纳更多的税,而共和党人则希望削减开支。

共和党谈判代表Garret Graves表示,他没有看到什么进展。“我认为事情进展并不顺利,他们拒绝真正改变轨迹,拒绝真正削减开支,这是一条红线。”

拜登和麦卡锡在周一晚间关于债务上限的会议上谈到了需要找到两党折中方案,但他们仍坚持各自的政策,这暴露了两党间的分歧。缺乏明确进展继续令华尔街承压,美国标普500指数周二下跌逾1%,全球市场处于紧张状态,给金价提供避险支撑。

RBC Capital Markets美国股票策略主管Lori Calvasina表示,自2011年以来,似乎只有在股市巨震之后,才能让国会达成协议。回顾历史,在债务上限谈判频频陷入僵局时(即2011年、2015-2016年、2018年),市场调整幅度从10%到19%不等。

投资干货集锦

4月PCE年率数据超预期、低于预期或符合预期都会对市场产生影响。IG市场分析师则称,将于周五公布的PCE价格指数数据将提供更多信息,市场预期该指数将持平。然而,价格压力的任何上升都可能推高美债收益率和美元,并打压黄金,而低于预期的数据可能会推动黄金突破2000美元大关。

那么本周五公布的PCE数据对股市究竟有多大影响呢?

PCE数据超预期:如果PCE数据超过市场预期,表明通货膨胀压力加剧,可能导致美联储采取加息等紧缩政策。这样的情况可能引起投资者担忧。

PCE数据低于预期:如果PCE数据低于市场预期,表明通货膨胀较为温和,可能会导致美联储维持或者放松货币政策。这样的情况可能提振投资者信心。

PCE数据符合预期:如果PCE数据与市场预期相符,则对市场影响较小,但仍有可能受到其他经济因素的影响而波动。

对于看好美股的投资者,可以关注做多美股的指数ETF:

包括:道琼斯指数ETF-SPDR $DIA 、2倍做多道指-ProShares $DDM 、3倍做多道指-ProShares $UDOW 、2倍做多纳斯达克100指数ETF-ProShares $QLD 、3倍做多纳指-ProShares $TQQQ 、标普500指数ETF-SPDR $SPY 、2倍做多标普500指数-ProShares $SSO 、3倍做多标普500指数ETF-Direxion $SPXL 。

而对于持有美股资产却不想清仓的投资者,以及继续看空美股想要在跌势中获利的投资者,则可以关注三大指数的反向ETF:

包括:做空纳斯达克100指数ETF-ProShares $PSQ 、做空道琼斯指数-ProShares $DOG 、2倍做空标普500指数-ProShares $SDS 、2倍做空道琼斯指数-ProShares $DXD 、3倍做空纳斯达克指数-ProShares $SQQQ 、3倍做空标普500指数-ProShares $SPXU 、3倍做空道琼斯指数-ProShares $SDOW 。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。