编辑:Ici

11月23日晚,小米集团发布第三季度财报。今日早间,小米港股的股价大幅跳水,一度挫逾5%,截至11月24日收盘,小米跌幅收窄至3.57%,最新总市值2353亿港元。纵观今年第三季度,小米股价已经下跌了34%,曾创近三年来新低。

小米Q3业绩承压,有哪些亮点值得关注

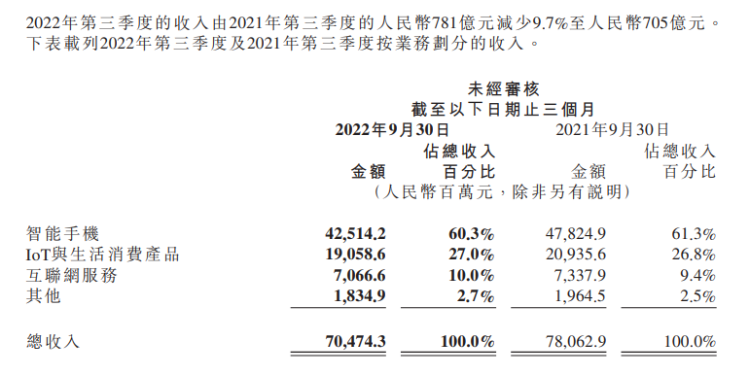

财报方面,小米集团-WQ3实现营收704.74亿元,同比下降9.7%,为连续第三个季度下滑,归母净亏损14.76亿元,小米在财报中就亏损加以解释称,由于2022年第三季度的优先股投资所致;经调整后净利润为21.17亿元,同比下降59.1%。

相关阅读:一图看懂丨小米Q3总收入705亿元,全球智能手机出货量4020万台

整体来看,和今年前两个季度类似,小米智能手机、IoT与生活消费品和互联网服务等主营业务收入、盈利能力均呈现同比下滑态势。

其中,占比高达60%的智能手机业务,在Q3实现营收425亿元,同比下降了11.1%,主要受到了智能手机毛利率下滑的影响,从12.8%下降到8.9%;

相对来看,在总营收中占比达27%的IoT与生活消费产品业务,其营收第三季度同比减少了9%达191亿元,小米称由于全球宏观经济环境的影响下若干IoT产品的需求减弱,导致境外市场销售额减少;

而互联网服务业务营收同比减少3.7%至70.7亿元,这也离不开整体环境的影响,主要是由于金融科技及广告业务收入减少导致。

这一季度,小米研发费用支出还同比增长了25.7%至41亿元,智能电动汽车等创新业务的费用达到了8.29亿元,环比增长了35%。

虽然小米三大主营业务营收皆出现下滑,但其业务线不乏有亮眼表现。小米的智能大家电业务(空调、冰箱、洗衣机)保持强劲增长,收入同比增长超70%,其中,空调产品出货量超100万台,同比增长超70%,冰箱产品出货量超34万台,同比增长超150%。

此外,小米的电视互联网业务在内地收入创历史新高,在内地互联网服务总收入中占比进一步增长至超过15%,2022年9月,小米智能电视全球月活跃用户数超5400万。

总体而言,小米三季度业绩表现不佳,一是全球的通胀、加息、汇率的波动影响到的整体收入下滑;二是研发费用以及销售、推广开支的增加;三是受到公允价值变动损益的拖累导致投资收益减少。

不过,小米方面称,第三季度坚持“手机×AIoT”的核心战略,小米全球智能手机出货量为4000万台,连续两个季度实现出货量环比提升。在小米集团合伙人及总裁王翔看来,手机出货量、收入和手机出货量毛利率提升实际上是一个非常正面的信号。

展望未来,小米在海外市场还存在增长空间,尤其是三季度在欧洲市场已经有了一定的增长。而且小米的总体排名稳定在第二,市占率也有增长,这都是一些正面的好消息、好迹象。王翔表示,小米接下来会持续增强在这些领域、这些市场的投入和精细化经营。

Q3业绩疲弱属预期,需求恢复将是股价回升的关键

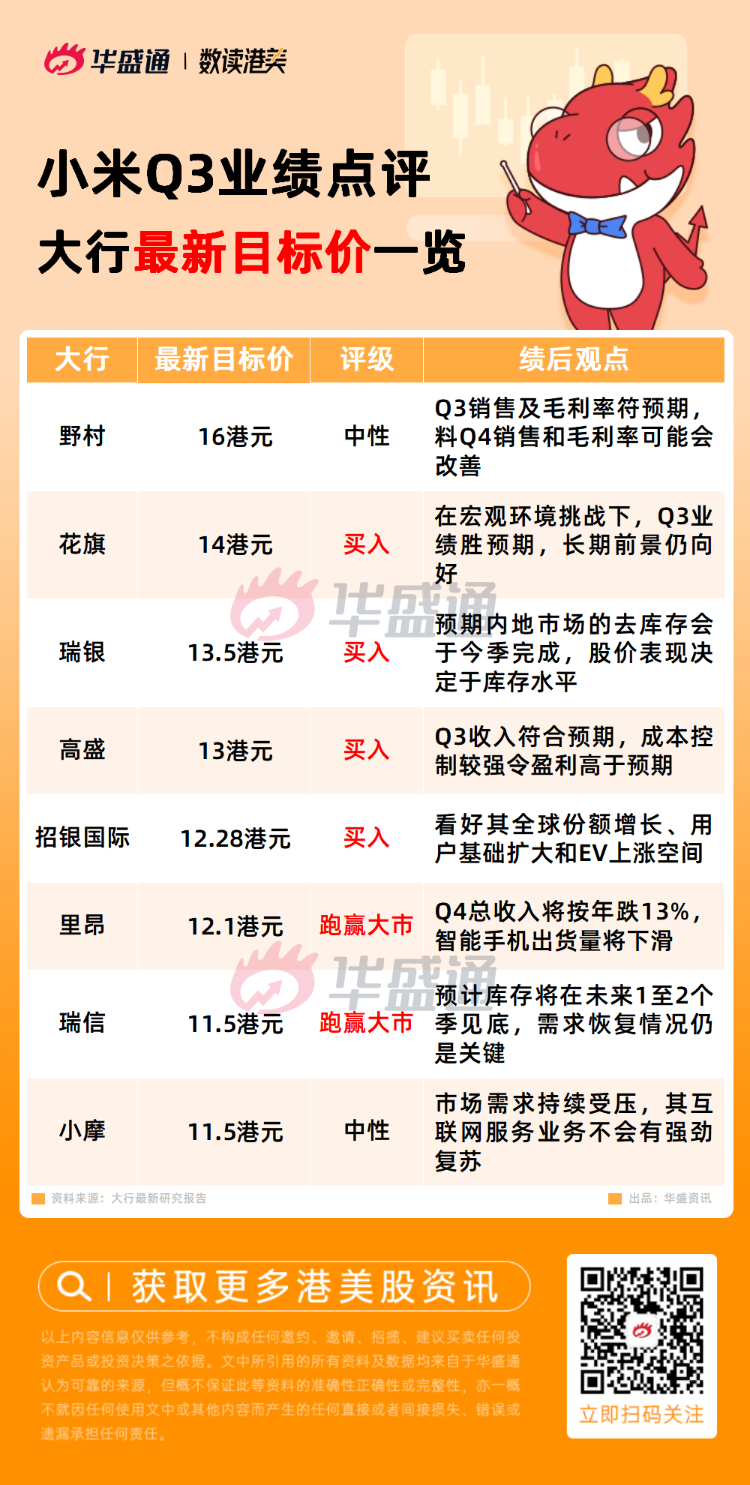

虽然小米绩后股价表现弱势,但部分机构依旧对其发表乐观的看法。从最新的评级观点来看,野村予小米集团-W最高目标价16港元,花旗、瑞银、高盛、招银国际等大行皆给予其“买入”评级。

花旗发表报告指,在宏观环境挑战下,小米第三季销售及毛利率符预期。瑞信在报告中称,目前股价可能已反映Android市场疲软和电动车投资等影响,预计库存将在未来1至2个季见底。

至于第四季度,野村认为小米销售和毛利率可能会改善;瑞银预期,小米内地市场的去库存会于今季完成,海外则为明年首季,相信集团近期的股价表现决定于内地智能手机去库存;招银国际认为促销季节将加速小米海外去库存。

- 高盛:小米上季收入符预期,成本控制较强令盈利高于预期

高盛发表研究报告指,小米第三季收入按年减少一成至705亿元人民币,表现符合预期,经调整纯利则高于预期。剔除新的主动投资后的核心利润按季反弹9%至29亿元人民币,这是由于作为小米持续控制开支,核心经调整营运支出连续第二个季度录得下降。

小米内地的高端智能手机出货量按年增长14%,令智能手机的平均售价按年增长9%。该行维持集团的“买入”评级,目标价为13港元。

- 招银国际:小米上季业绩如预期疲弱,目标价微降至12.28港元

招银国际发表研究报告指,鉴于全球宏观环境疲弱和智能手机需求下降,小米第三季业绩疲弱属预期之内。展望未来,该行仍然看好小米的全球份额增长、用户基础扩大和EV上涨空间,相信2023年上半年的宏观环境持续复苏将成为其主要利好催化剂。

该行表示,虽然去库存和宏观经济疲弱仍将在第四季存在,但认为促销季节将加速海外去库存;对拉丁美洲及东南亚市场的市场份额扩张和广告业务收入的内容价值增长持乐观态度。该行将其目标价由12.51港元略为下调至12.28港元,维持“买入”评级。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。