编辑:Desmond

一、24小时,三件大事

过去的24小时,欧洲发生了3件大事。

每一件事对于欧洲接下来的命运都息息相关。

首先是意大利总理德拉吉再次提交“离职”申请。

这对于欧元区,是一个负面的消息。尽管多数议员奋力挽留,德拉吉仍坚持要离职,原因是议会第二大党“五星运动”在一项价值260亿欧元《援助法案》中集体投弃权票。

德拉吉直言团结国家太难,已选择躺平。

具有反建制、民粹主义色彩的“五星运动”,曾在2010年代欧债危机期间反对财政紧缩、寻求退出欧元区;俄乌冲突议题上则主张将前领导人迪马约“开除党籍”,因为他支持继续向乌输送武器。

右侧标语:“O si cambia, o si muore(要么改变,要么死亡)”

其次是北溪1号重启成功。

这是个积极的消息。通过“北溪1号”管道出口的天然气将恢复40%的流量,与7月11日维护前的水平相同。高盛集团表示,40%的流量水平可能使得天然气的价格出现暴跌。

俄欧关系恶化,北溪1号也因“关键的涡轮发动机由于制裁原因被扣留在加拿大”而减少供气。7月11日起,这条管道干脆因“例行维护”而关闭。不过这次,“维护”时间没有像欧洲各国政府担心的那样被延长,而是如约恢复供气。或许地缘局势准备迎来转机了?

如果,不出什么幺蛾子的话。

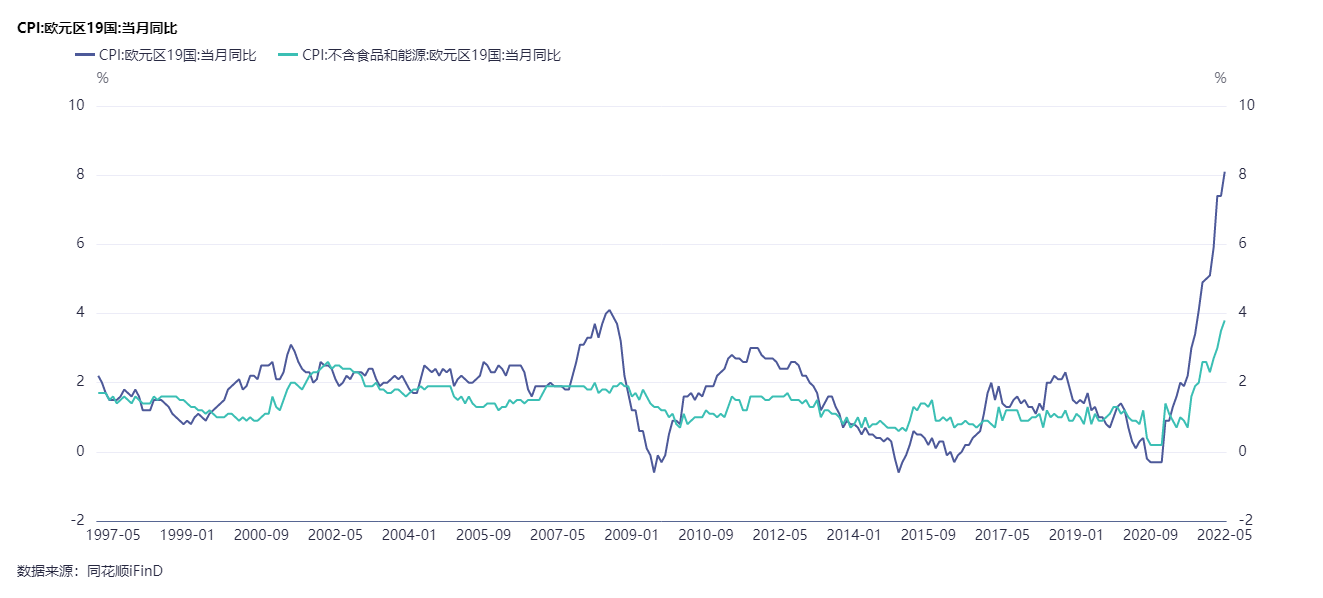

最后是为应对通胀,欧洲央行7月决定加速收紧货币。

这是个复杂的信号。欧洲央行7月21日货币政策议息会议,确定加息50个基点,意味着欧元区加息快于上个月制定的节奏。

有人认为50个基点过于激进,也偏离了上个月制定的计划。

不过欧洲央行行长拉加德6月28日其实也曾暗示过:“某些情况下,渐进主义显然不合适。例如,如果通胀上涨并可能导致通胀预期失控、或出现经济潜力永久性丧失迹象从而限制资源可用性,我们将需要更迅速地退出宽松政策,以消除自我实现的恶性循环风险。”

二、“恶性循环”,兵临城下?

7月加息幅度已然偏离预期,且如果照拉加德所说:加速收紧货币的条件是“通胀上涨并可能导致通胀预期失控、或者出现经济潜力永久性丧失的迹象从而限制资源可用性”。

再加上政治局势的动荡和能源危机长期看依旧高悬于头顶。能否推测:

“自我实现的恶性循环”已开始露头?

对此,市场先生很诚实。

当地时间7月21日,泛欧STOXX-600指数开就先跌为敬。尤其是总理要辞职的意大利,截至出稿跌幅超过2%。

债市方面,欧洲主要国家债券收益率继续上涨。

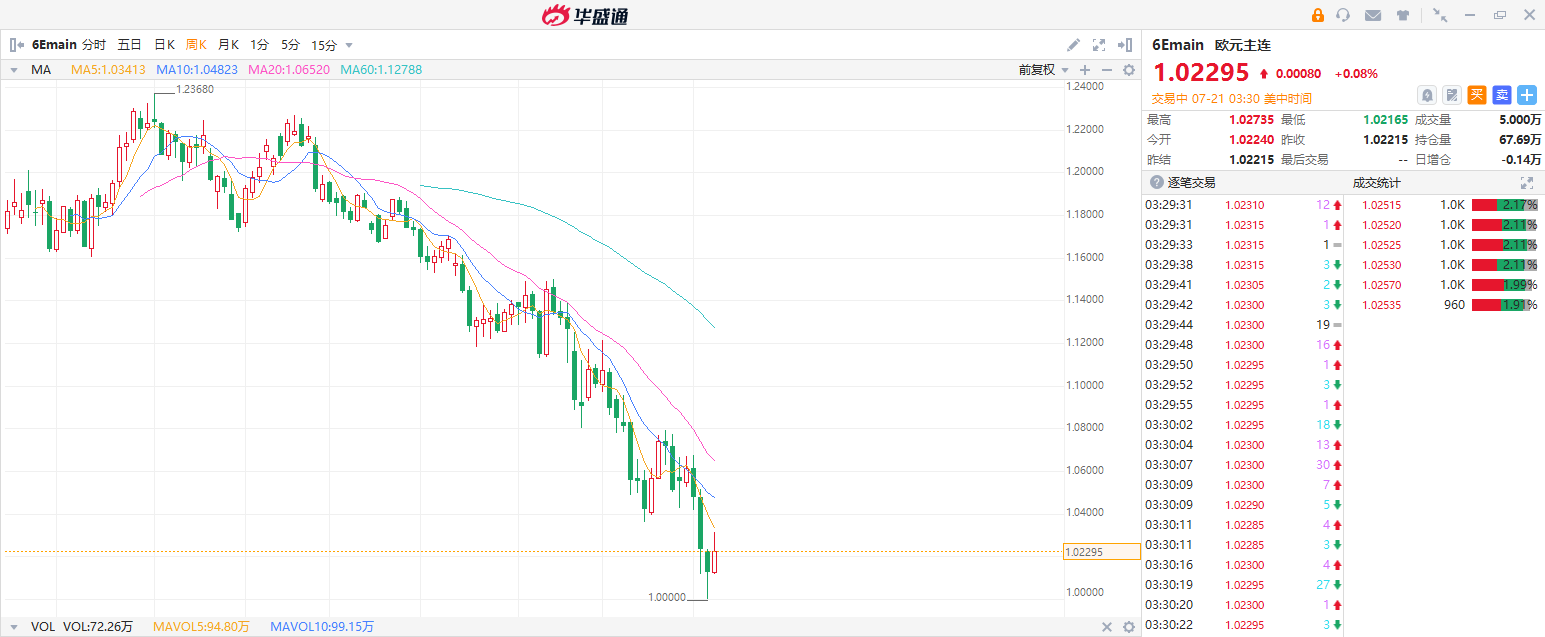

汇市方面,欧元兑美元汇率7月21日冲高回落,目前的博弈主要在1.02~1.03区间。几天前一度来到1.0,时隔20多年再次跌至与美元平价位置。

股债汇三杀,恐怕会让欧元区很受伤。

欧元股债汇(尤其是汇率)继续下跌,可能进一步损害欧元区的经济政策弹性,让对抗通胀的效果大打折扣,乃至形成经济预期下降、欧元遭到抛售、欧元信用受损、无力抵御通胀的恶性循环。

眼下市场可能还指望着欧洲央行加息,从而减少货币供应、压低商品价格,从而控制通胀;同时,国际大宗商品的价格下降,也是通胀下降的喜人信号。

可问题是,欧元的下跌可能削弱抗通胀效果。

为什么?

比如在大宗商品价格方面,商品一边降价,美元兑欧元一边升值。可对欧元区买家来说,你需要先用欧元兑换美元,才能参与多数国际大宗商品交易。而本币与美元价格涨跌相互抵消,恰如小学应用题中,边放水、边抽水的变态泳池。

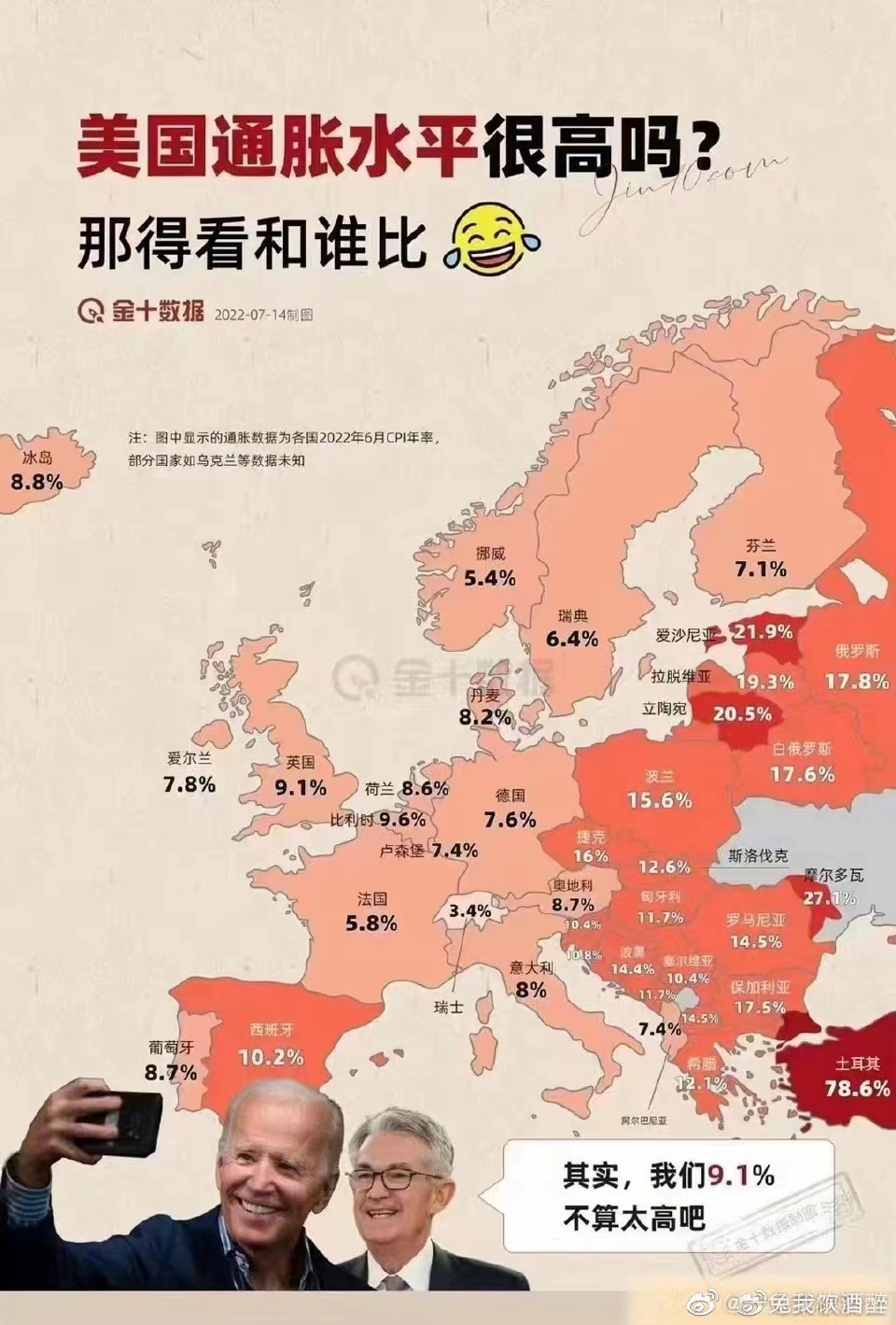

这也是为什么欧美市场的通胀趋势,难免存在进一步分化的压力。

货币政策方面,欧洲央行接下来要更努力才能留住国际资金。

资金喜欢那些高信用、低风险的货币,所以一般情况下,欧元区最好保持与美国市场的利差。可现在美联储加息一加息,欧美市场利差就会缩小。假若欧洲央行跟进不及时,本就ROI敏感的资本,就会更倾向于卖掉手中的欧元资产,换成美元现金,然后购买美元资产。

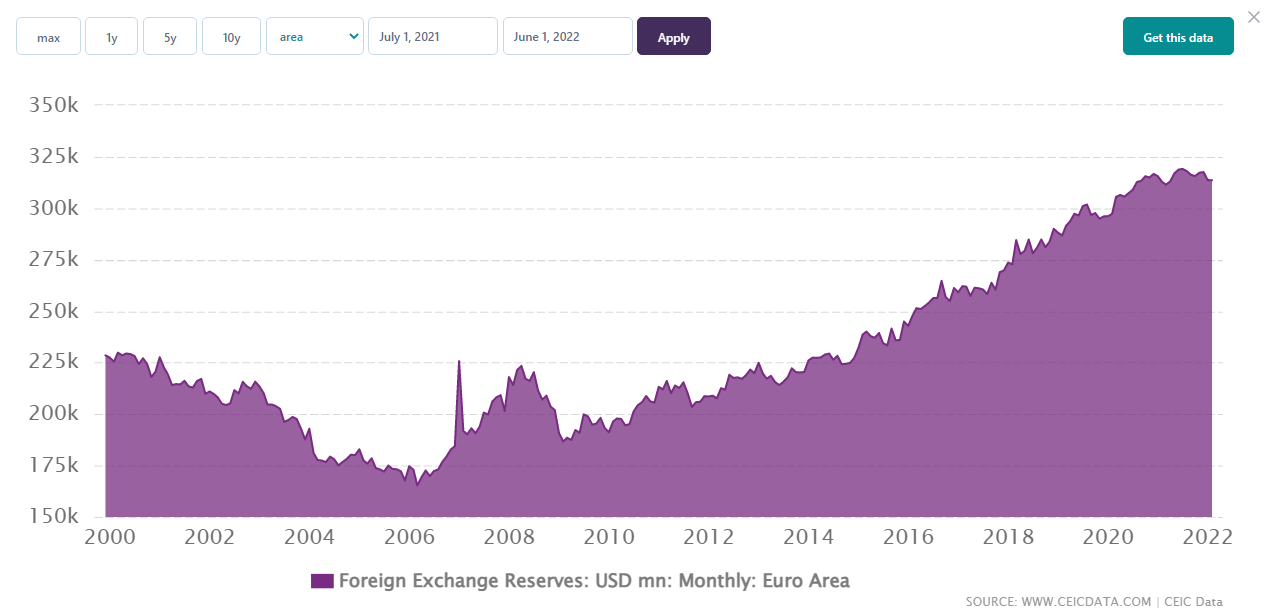

而这样的后果是欧元区的美元外汇储备减少。

那么一些极端情况的假设就会随之而来:假如走到衰退周期,欧元区能否拿出足够外汇为市场兜底?或者一旦出现债务危机,欧元和本币计价风险资产持续贬值的情况下,欧元区资产是否足够抵债?这些都事关欧元区作为整体的信用评级。

要知道,这些极端情况以前也曾经发生过。

且眼下也正在发生。

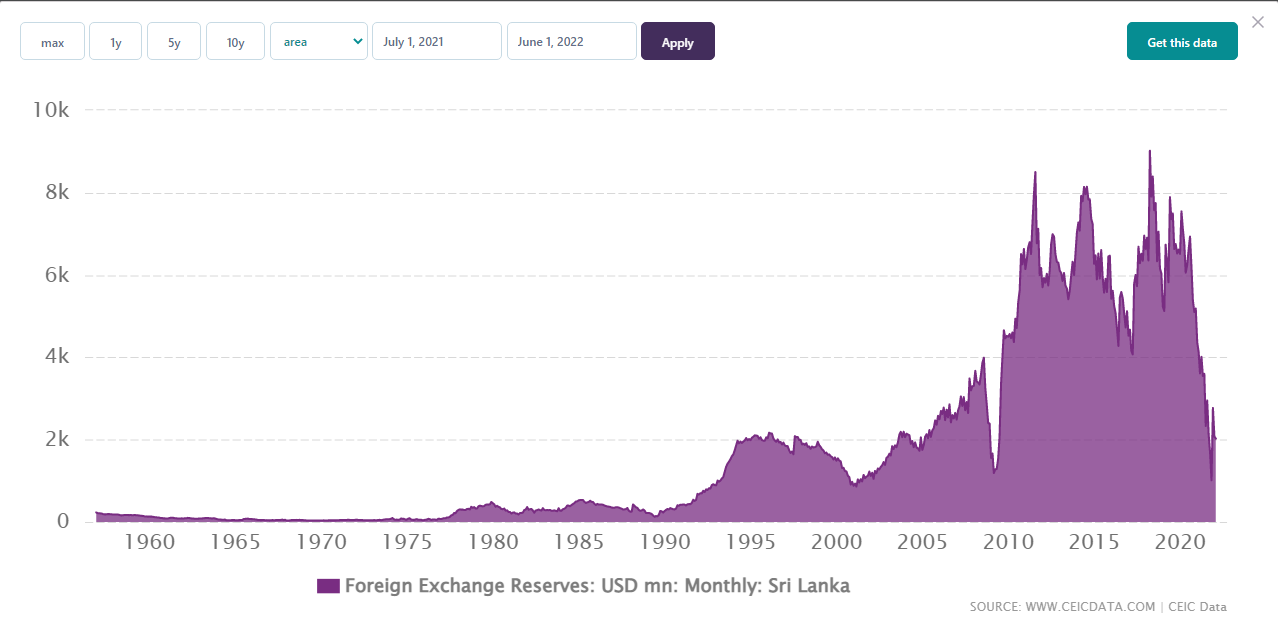

三、“抄底”面前,众生平等

不久前,斯里兰卡成了本轮全球衰退周期首批“牺牲品”。

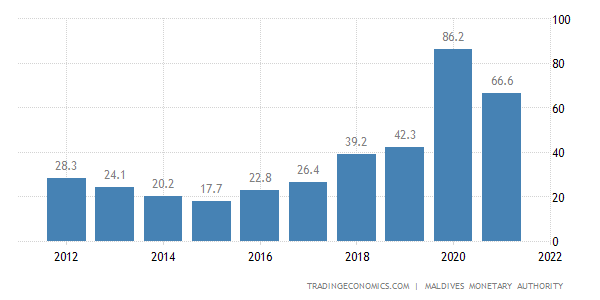

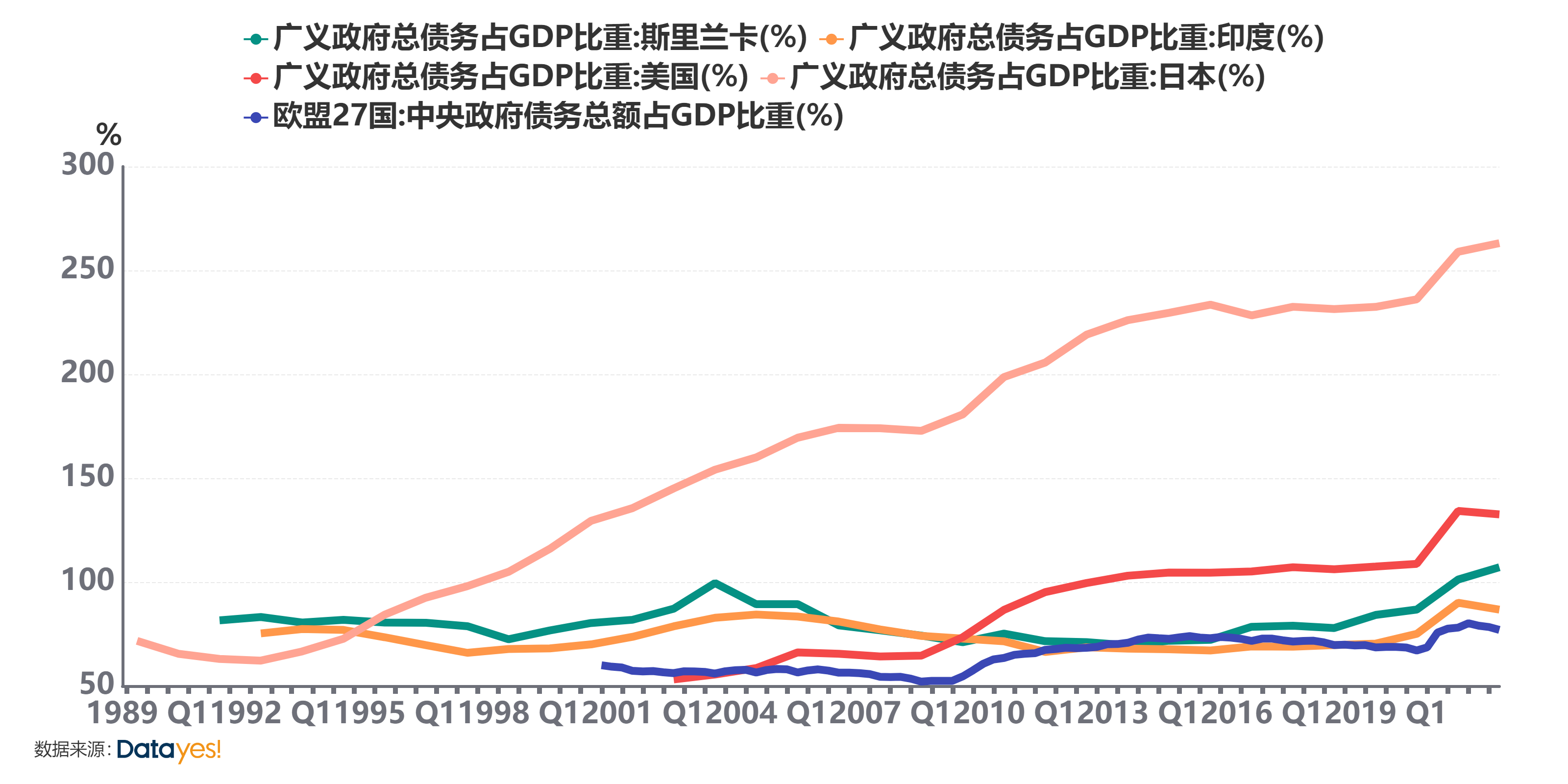

这个国家目前共背负着约510亿美元外债,可外汇储备已经来到了20亿美元下方,差额至少是25.5倍,这个水平比日本目前的广义债务/GDP还高出10倍。斯里兰卡几乎是在最近5年时间里,迅速花光了从21世纪以来积攒的外汇储备。

与此同时,马尔代夫、印度等国也都站在悬崖边缘。

这时候,美元就会前来“抄底”。

从美元建立霸权算起,“抄底”已出现过很多次,在东亚、东南亚、拉丁美洲、东欧都曾经上演过,并且正在南亚上演。

对通胀的担忧,迫使美联储快速加息,美元供应变少汇率就会变高。而升值预期会进一步吸引更多资金购买美元,美元汇率会逐渐高于其合理价值。所谓非理性繁荣。

所以在美元被高估的时候,要赶紧花出去。恰好外围市场的资产,此时正因为经济危机而过分低估。等于是用高估的美元,去购买低估的海外资产。

怎有不赚的道理?

人们甚至有一个专门的名词来形容这种操作——美元潮汐。

一查便知资金果然已望风而动。6月底,美国宣布向斯里兰卡中小型企业提供1.2亿美元的新融资,并向受经济危机影响最严重的人提供575万美元人道主义援助。

明眼人一看就能反应过来,这波剧情像极了当年被“抄底”资金撬开资本大门的阿根廷和韩国。

可见在绝对金融霸权面前,天下刍狗。

四、欧元20年:从挑战霸权,到手下败将

或许不是巧合,美国一战到二战发展起来的实业资本可以说独步天下,成为支持盟军打赢二战的产业基础;二战后布雷顿森林体系下的黄金美元金融资本,以及黄金衰落之后,与产油国结盟建立的石油美元金融资本,则是保证了美元的全球税收权,让美元资本能够躺着把钱赚了。

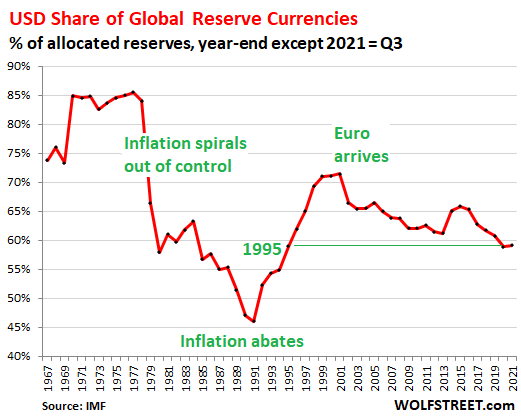

这也是为什么,后来美国人对欧元的崛起如此警惕。

彼时,欧元在短短几年时间内成为全球第二大货币,并在后来不断侵蚀美元的全球储备比例。据2005年统计,2004年,欧元在国际债券存量中的比重由1999年的约20%增至30%以上;欧元在国际债券发行额中的比重约为39%,接近美元的45%。

当时欧洲拥有强大的工业体系。

汽车、飞机等大宗工业制成品畅销全球,家电和机械也成为市场宠儿,全欧盟工业增加值早21世纪初头10年排在全球主要经济体前列。

如果单纯通过贸易额决定货币信用,那么当时的欧元应最具信用。人们甚至一度对欧元寄予厚望,认为它是打破美元霸权的希望。

但美国人也不傻。

他们深谙自己力量来源。所以欧元只要稍一露头,就会被狠狠敲打。

欧元刚成立2个月,美国就绕过联合国,打着“防止科索沃人道主义危机”的旗号,悍然轰炸南联盟。资本也顾不上欧洲经济基本面一片向好,在战乱中拼命外逃。欧元一度跌到了与美元1:1平价的水平线上。

2001年11月,萨达姆宣布伊拉克将“使用欧元替代美元”,公开挑战石油美元。

两年后的2003年3月20日,美国航母再次绕过联合国开到了波斯湾,伊拉克战争爆发。4月15日美军在伊拉克主要军事行动宣告结束。

结果是“大杀器”没找到,萨达姆死了;伊拉克石油放弃了欧元,全面拥抱美元。

2022年2月8日,中俄签订了2个石油和天然气大单,均使用欧元作为结算货币。北溪2号天然气管道也大概率用欧元结算,每年可满足欧洲10%的需求。

后来俄乌冲突中,俄罗斯要求乌克兰背后的“不友好国家”用卢布结算天然气,欧洲领导人一边顶着资金外逃的疼痛,一边坚持紧跟白宫的脚步、加大力度在俄乌之间拱火。

仿佛科索沃战争的重现,如今欧元兑美元的汇率,又回到了1:1附近。

历史果然是相似的轮回?

可回看欧元区的20年历史,但凡能够搭建起稳定的货币信用,甚至建立起以欧元计价的全球大宗商品贸易体系,现在面临的情况或许会很不一样吧。

五、所以,欧元区可以抄底吗?

梳理了这么多,其实是为了回到最实际的问题上:在经历了6~7月份的急跌之后,欧元区的股债汇,有没有一个抄底的机会?

我们已经知道,美元+美联储货币政策的组合,是抄底非美元经济体的重要工具。而欧元在经历了20年斗争之后,眼下又回到了与美元几乎1:1汇率的水位上。但凡有机会,没有理由相信资本不会喜欢抄底。何况欧洲是这么大一块肥肉。

所以答案是肯定的。

问题在于,什么时候去抄底才合适。

玩短线的朋友,随时都可以根据自己判断入场。经过一个多月的阴跌,欧洲风险资产市场压抑已久,跌超反弹、踏中低点连线甚至“死猫跳”的行情中都能找到机会。

比如我们看到,泛欧STOXX-600指数目前短线已经向上突破了前底420为界的整理区间,接下来需要冲击的下行趋势线的阻力处,而到了前高450上下的压力位就很难再继续向上进攻,但是向下的阻力目前看来也不小。

具体来说,对于反弹的判断,可以在后市追踪一些,机构推荐的美股ETF标的。

比如做多类欧洲市场ETF,Direxion每日富时欧洲3倍看多 $EURL ,累计跌幅已经达到56.34%;此外还有Proshares UItra FTSE Europe $UPV ,欧盟国家ETF-iSares MSCI $EZU ,安硕核心MSCI欧洲ETF $IEUR ,iShare安硕欧洲ETF $IEV 。

对于下跌的判断,则可以考虑反向标的,比如2倍做空欧洲市场的ETFProShares UItrashort 富时欧元 $EPV 年内累计涨幅高达40.76%,2倍做空欧元ETF $EUO 累计涨幅则达到24.59%。

具体参考的标的,敬请详见我们此前的文章:《1欧元=1美元!欧元闪电贬值有哪些投资机会?》

而关注长线的朋友应该注意,需要判断欧洲的大趋势,是上坡还是下坡,进而判断现在距离基本面的“大底”还有多远。

可以结合我们这篇文章的思路进行判断。

对于东亚、拉美经济体,美元过去会在债务危机爆发之后,等资金面充分消化利空因素的情况下入场抄底。但现在看来,欧盟眼前还会面对几个利空因素。

比如俄乌冲突最终如何落幕,又或者这一波欧洲领导人的“离职潮”会掀起怎样的波澜,以及欧元区接下来能否真正控制住通胀。从时间上看,泛欧斯托克600指数最近十几个交易日还在拉涨。要说已经消化了最近这些利空,恐怕有些勉强。

而欧盟的债务比例本来就不算高。

根据欧盟目前的外汇储备量,看起来违约的概率也不会太大。况且在加息50个基点的同时,欧洲央行还推出了TPI工具,专门用来防范部分欧元区国家的债务风险。

因此,前路的方向更显扑朔迷离,更激烈的多空博弈或许才刚刚开始。

但如果在更长时间尺度下讨论的话,只要欧元区高层继续跟着美国脚步,损害欧元信用,那么没有大宗商品和全球军事力量作为支撑的欧元,会怎样发展大家心里有数。

已经比较明朗的是,欧元的信用再难有机会跟美元平起平坐了。

只是整个下坡路不会太快走完。

从古罗马帝国到日不落帝国的衰落,也无不伴随着漫长的、对经济体系和货币信用的侵蚀过程,系统性地挖空墙角,最终倾大厦于无声。更何况,欧元区其实也只建起了半座大厦而已。百足之虫虽死而不僵,但确实是在僵的路上一步步地沦陷着。

罗马的皇帝们,用了200多年时间来挖第纳尔银币的信用。

美国人则等了半个世纪,跨越了两次世界大战,才等来黄金英镑的衰落,从而让美元爬上全球金融霸权的宝座,成为信用仅比石油低的硬通货。

目前英镑在全球的结算份额只占小个位数。

剩下的问题是,欧元会不会真的步英镑后尘,经历一系列黑天鹅事件后从神坛跌落。如果欧元区衰落,华尔街必然更有底气去狙击它的货币,以及通过这种货币计价的资产。

正如1992年,英镑被玩弄于股掌之间那样。

特别鸣谢Simonxiao, Roypeng对本文的支持

栏目简介

盛言牛熊:华盛通美港股观点类栏目,精选主流财经媒体和意见领袖评论。即时分析行情热点,揭示投资机会,纵论宏观大势。

作者简介

Monsieur Desmond,持证爬格子专员,重度历史和宏观er,现实中充实的新能源车司机、科技硬件盲目爱好者,市场风云变幻中,本着新闻批判精神,搬运严肃正经的财经观点。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。