编辑:Desmond

最近关于消费,有两个挺不错的数据。

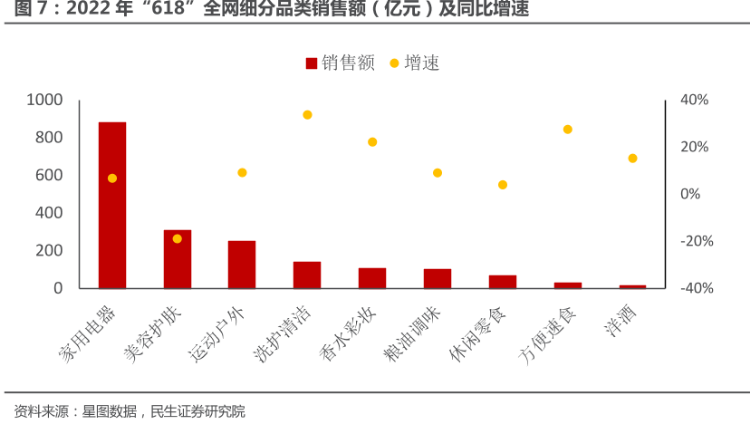

首先是“618”狂欢胜利结束。京东宣布2022年“618”期间平台累计下单金额达3793亿元,对比去年3438亿元的数值同比增长10.3%,创造了新纪录。

当然,这次“618”最大的不同,是叠加了各地的消费券。比如京东平台使用数字人民币消费金额高达4亿元,同比增长了18倍还多,已经超过了自2020年12月数字人民币开始在京东试点,到2022年5月以来的交易量总和。

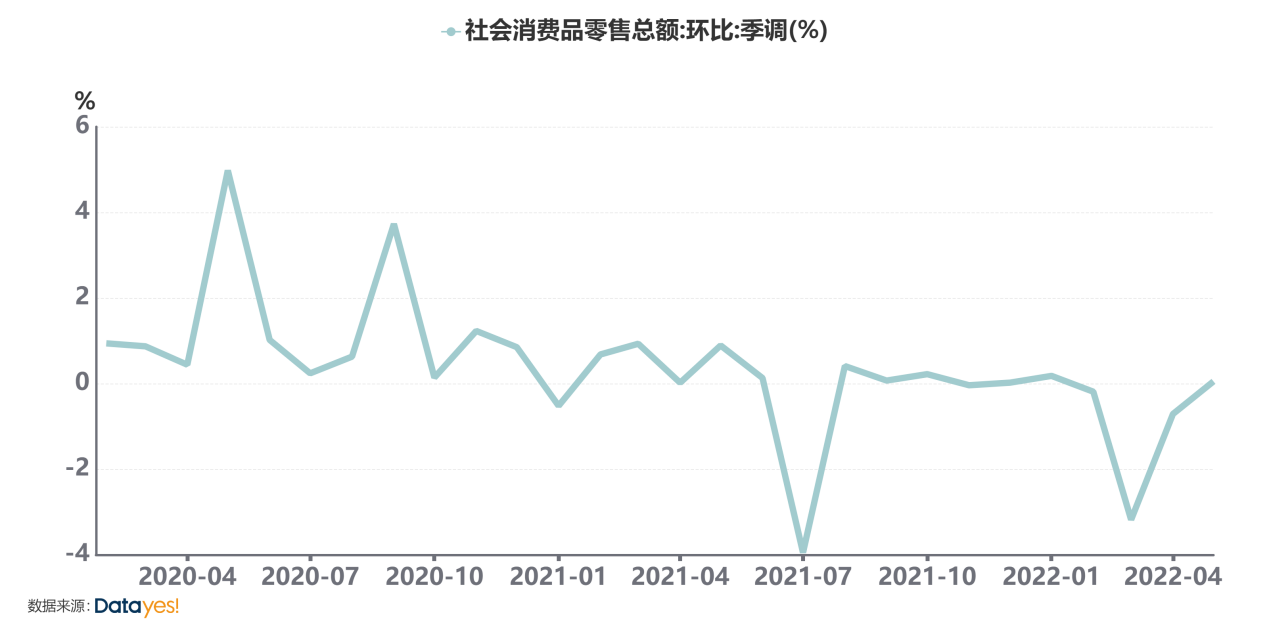

另一个消息,是中国内地社会零售的回暖。5月份,社会消费品零售总额33547亿元,环比4月份11.1%的降幅有很大好转。

而在投资端,5月下旬票据利率的回升以及社融整体小幅回暖。要知道,在没有增长预期的情况下,如果你是民间资本,你大概也是不太愿意加杠杆扩大产销投入的。

眼下对消费的乐观预期,已经让消费股走出了一波小牛行情。

港股中证内地消费指数在整个6月累涨10%左右;酒精饮料板块5~6月累涨超11%;从餐饮板块的走势上看,似乎也已经在5月末、6月初进入筑底后半段。

之前發仔在《押注疫后消费?注意行业机会,谨防踩空 》中就强调过疫后消费的逻辑。

况且国家已为下半年的消费复苏进行的铺垫,这是一个不错的节奏。先甩个观点:發仔跟许多券商一样,对下半年的基本面的预期总体乐观。

现在来展开谈谈这个判断的几个逻辑。

一、消费+投资,拐点上的重要使命

2022H2消费+投资的重要性已板上钉钉。

至于为什么消费和投资,对于接下来的稳增长非常重要?

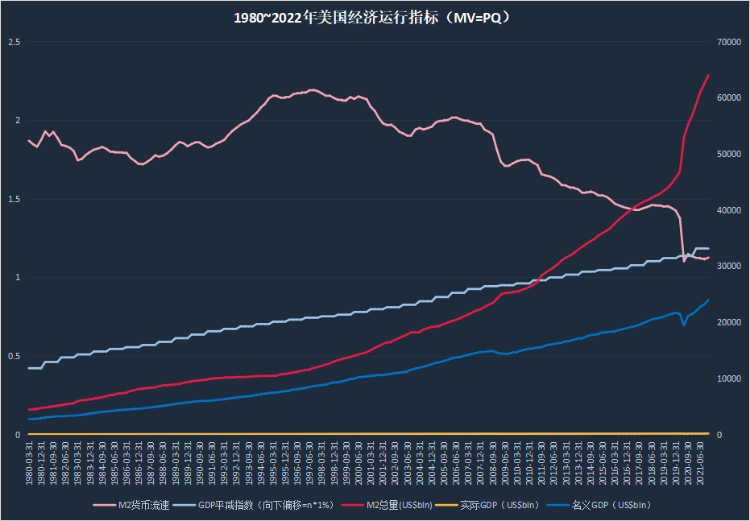

在这里还是搬出發仔十分喜欢的费雪方程:MV=PQ。

公式隐含着几个关键信息:货币供应量(Money supply)*消费(Velocity of money),可以反映GDP的水平;公式的另一边,物价(Price level)*产出(Quantity of production)也可以算出GDP;等式两边得到的结果相等。

这个等式中任何变量过高、过低,都会造成不平衡,影响经济长期发展。

所以套用费雪方程能帮助识别很多经济数据“陷阱”。

比如美银CFO在6月初表示消费者支出同比上升9%,并说“消费者支出仍然相当强劲”。一些人以为经济基本面转好慌忙“抄底”美股,结果被5月CPI数据啪啪打脸。要知道,消费者支出确实能够反映货币流通的速度,但无法反映物价对支出的影响。

相关阅读:滞涨风险下美联储开启缩表,这次跟1970年代不太一样

另一边的大洋彼岸,咱们上头则提出“双循环”。

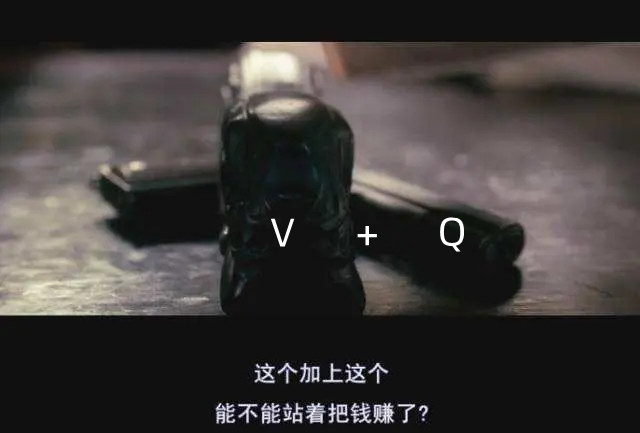

本质就是借助国内消费+海外出口两个市场的容量,带动费雪方程等式两端的V、Q,在不滥发货币、维持物价基本稳定的情况下,站着把钱赚了。

正如国务院办公厅在4月份印发的《关于进一步释放消费潜力促进消费持续恢复的意见》所指,消费是最终需求,是畅通国内大循环的关键环节和重要引擎,对经济具有持久拉动力,事关保障和改善民生。

二、大基建周期?消费是关键

消费是最终需求,此言不虚。

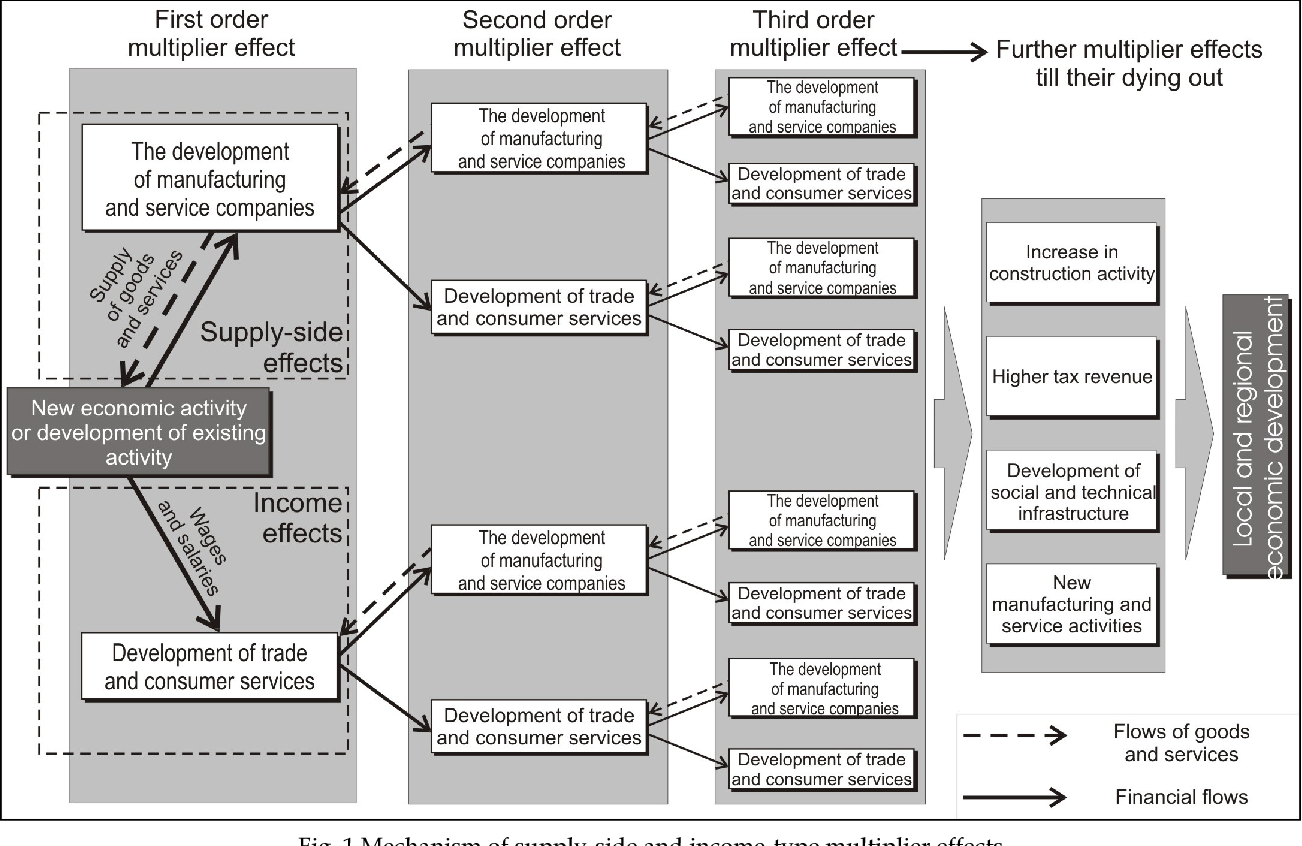

但真正发挥作用的其实是资金进入消费领域之后的乘数效应。

就在昨天(6月22日),《经济参考报》报道了一则重磅消息:水利部最新数据显示,今年前5个月,全国新开工10644个水利项目,投资规模4144亿元。基建其实也是对经典经济学公式的共识——无论是从产出端还是消费端,抑或是通过支出法计算的经济增长,都可以通过基建进行长期的刺激。

这正是因为,通过基础设施建设,能够开启乘数作用的正向循环。

如何理解?

此处引入经典的“支出法”GDP公式:GDP=G+I+C+(X-M)。

换句话说,GDP总量是由几个方面构成的,包括1. 财政支出(Government Expenditure);2. 投资支出(Investment);3. 消费支出(Consumption);4. 贸易余额(EXport-IMport)。

这个公式是我们理解基建带动经济逻辑的理论框架。

然后再引入一个理想状态下的逻辑链条:

首先,一般情况下,政府端会趁周期后半段生产资料成本低,主动增加财政开支搞基建,成本线可以控制在较低的位置。如此一来,基础设施建成后,能在上行周期享受成本价差带来的利润空间。

接着,而通过基建可以带动一大批产业发展,比如各种钢铁,交通,水泥,化工,监控,施工,监理,财务,审计等,一个项目拉动多个经济领域的企业发展。

然后,钱就会流向几个方向,包括:1. 作为经营成本流到劳动者手中进行消费;2. 作为利润流入企业家手中扩大再生产;3. 作为销售成本流入上游企业手中扩大再生产;4. 作为分红流入企业股东手中成为资本收益。

于是,1、2、3形成实体经济循环,V、Q得到拉动;

4则流向资本收益高地,比如周期后半段收益率上涨的国债,再次参与整个货币乘数链条的循环。

最终,GDP=G+I+C+(X-M)中的G、I、C都实现了持续增长。

皆大欢喜。

而大家肯定已经注意到了,上述两个逻辑链条中消费还是关键。

中上游企业第二轮分配中,若劳动收入不能转化为消费支出,1、2、3实体经济循环就会中断。同时,消费是促进经济增长的变量V,而经济增长决定基础设施能否给与财政足够回报,维持债务信用从而进一步吸引资本购买国债。

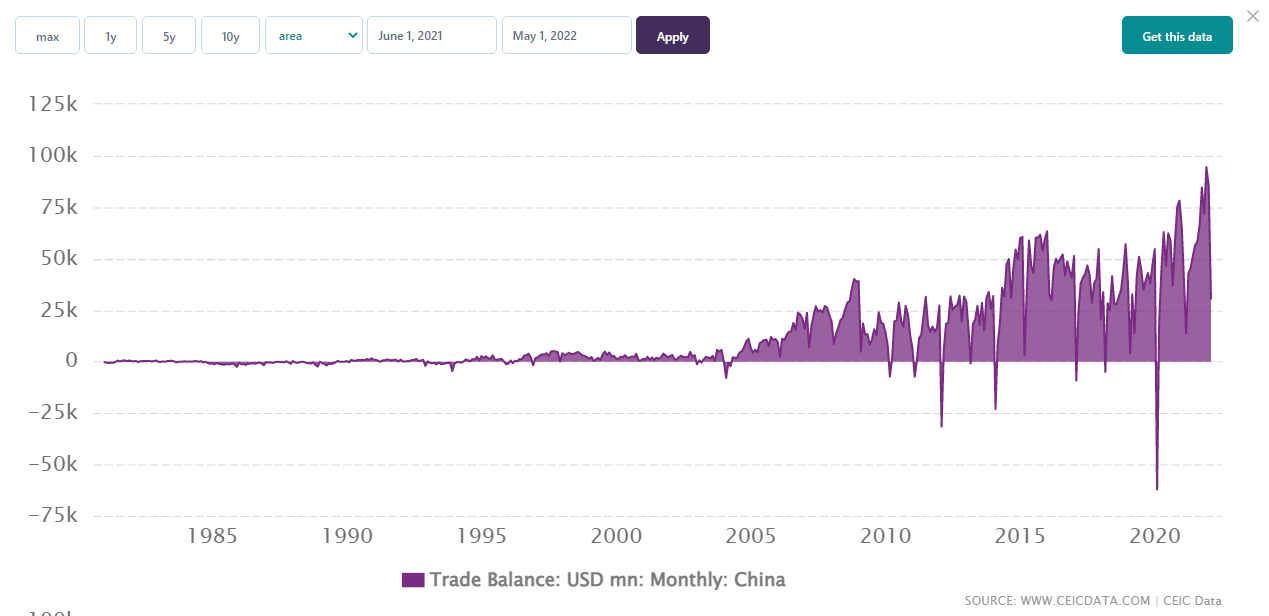

至于公式中的(X-M),我们一直做得不错,暂时可以保守看做给定值。

只不过,眼下有一些输入性风险。

毕竟制定规则的权利、为大宗商品定价的权利都不在咱们手上;外围市场经济衰退的迹象也越来越明显,需求可能出现停滞甚至倒退。上图中2008~2012年前后显示的贸易盈余收窄,正是金融海啸后外围市场衰退所致。

所以促进国内消费的循环生态,重要性更加凸显。

三、所以,接下来有什么机会?

社会零售额在5月份有所回升,下半年的逻辑其实也比较明确。

外部因素的影响有望减弱。

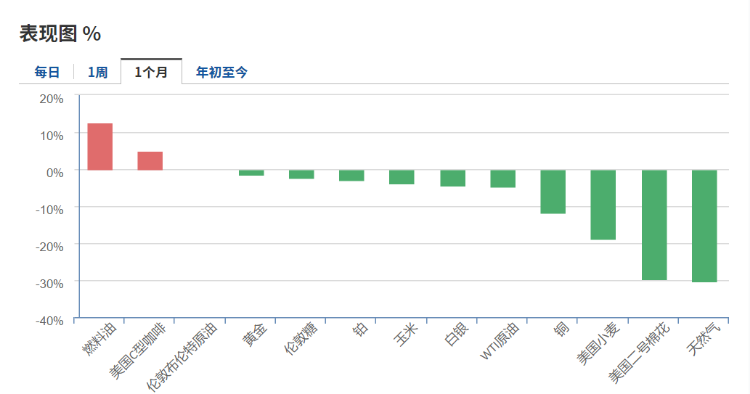

昨天有一条消息:小麦等农产品价格持续下行,全球食品通胀或将缓解 。有迹象显示印尼棕榈油出口量将迅速增长,俄罗斯小麦本季度产量可能将大增。油价方面,衰退预期也在抑制燃油需求,昨晚数据显示美国API原油库存暴增,WTI期货则继续下跌。当然,原油价格变动传导到燃料油价格,需要一定时间。

所以接下来主导因素很可能来自内部。

下半年重心来到稳增长,各项政策正在加速落地。

比如4月国务院办公厅日前印发的《意见》;比如多地在扩投资、促消费、稳定外资外贸、确保产业链供应链畅通等方面对下阶段稳经济进行密集部署。“618”期间发放的消费券也在此列。当然,还包括括多个城市房地产限购政策的放松、房贷利率下降,汽车购置补贴等政策出台,从中可以看到刺激消费的意图明显。

从最近汽车、“618”乃至社零的销售成绩上看,上头的政策似乎也慢慢得到了回应。消费者支出如果靠的不是物价上涨,而是消费意愿和购买能力,钱就可以流通起来。

有双向奔赴的信心,自然是好故事。

综上。

从这两天港股大盘情况上看,在经历近一个月的反抽之后,来到了一个平台,多空双方多少显得有些犹豫。

这种情况下出现的一些短线题材,做不做全看个人决定。

但从长期视角看,确定性、恢复弹性、估值等几个维度仍决定长期收益,本文上面提到的一系列逻辑有可能利好很多行业。

比如生猪养殖板块。外三元生猪价格今日已经涨至16.86元/公斤,较昨日相比上涨0.34元/公斤。此外,2022年第13批中央储备冻猪肉收储竞价交易4万吨。5月份全国生猪出栏环比下降0.2%,加上消费回暖带动,生猪价格持续回升,养殖户开始扭亏为盈。

又比如,餐饮板块。整体翻台率和利润率反映量价齐跌,戴维斯双杀压抑2年多,市值已跌至冰点。疫后市值弹性可以稍微期待一下。

再就是汽车产业链。汽车整车板块经历一波景气度拉升之后,上游零部件也会有机会。比如IGBT、激光雷达、智能座舱。

感兴趣的小伙伴也跟进一下奶粉、调味品、酒精饮料、美妆等板块的动向。

至于“618”最生猛的家用电器,需要注意消费券在其中的推动作用,换新潮结束之后市场还有多大容量,需要进一步考证。如果证实是短线逻辑,小心一点准没错。

总之要注意,基本面的利好真正传导到资产价格上,往往也需要时间。好比高坑位等雨水,逻辑再正确也需要付出时间成本。低处逐渐吸筹才是安全的策略。發仔也希望在今后的文章中,与大家讲讲关于吸筹的几种策略。

正如巴菲特所说,投资自己是应对通胀最好的办法。不断学习掌握更多知识,扩大自身认知和能力圈,是提高胜率的最根本途径。

四、發仔敲黑板

●社会零售和“618”数据,暂时反映了消费市场的回暖

●实现消费带来的乘数效应,是接下来稳增长的重要方向。政策引导和大基建将帮助扩大消费,消费也是关键环节

●生猪养殖、餐饮、IGBT、激光雷达、智能座舱、奶粉、调味品、酒精饮料、美妆

●确定性、恢复弹性、估值

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。