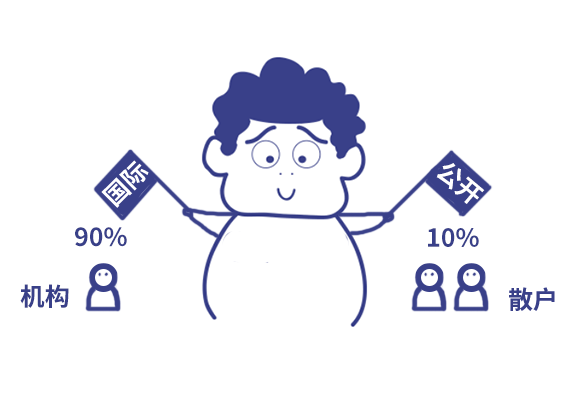

港股新股分配分为国际配售和公开发售两部分,90%的新股会在国际配售直接配发,参与对象为一些专业投资者,包括大型机构投资者与资金雄厚的个人投资者。两者有什么不同,接下来价值君一一罗列。

定义不同

国际配售和公开发售其实都是新股配售的方式,两者的关系好比批发和零售,一个进货进的多,一个进货少而且分散。国际配售面向来自全球实力雄厚的投资者,通常是机构投资者及专业投资者,认购资金非常的庞大,可以大批进货。

公开配售更多面向散户,资金额较小,我们大部分投资者通过华盛去认购的,正是新股公开发售的部分。

分配数量不同

正因为国际配售的认购资金远超公开配售,国际配售的份额也更大,两者比例一般是9:1,比如说2019年 $阿里巴巴-SW hk09988$ 赴港上市共发行5亿普通股,国际配售的股数占90%,公开配售占10%,即4.5亿给国际配售,5千万给公开配售。

国际配售的目的是巩固股东基础,使公司及股东整体获益,国际配售能拿多少货全靠自己的实力,这些投资者拼的是背景、规模、投资态度及策略等等。当然近水楼台先得月,有消息传,当年阿里为马云朋友圈里的机构投资者都留了一定的认购份额,懂得都懂。

相比之下公开发售的机会更加公平,打新采用抽签的方式决定,并尽量保证一人中签一手。但好票好公司,申购的散户也会多,比如2021年的“牙科茅台” ,$时代天使 hk06699$ ,新股就会获得超额认购,拉低中签率,因此时代天使1手中签率仅1.5%,能不能打中就看缘分了,但如果中了,当天就直接翻倍了,该股票上市首日涨幅达130%。有些投资者为了提高中签概率也会多申购几手,申购的越多,自然中签的概率更高。

分配时间顺序不同

国际配售开始早于公开发售,在这之前还会安排上市路演。主承销商和发行商的管理层与全球机构投资者面对面介绍公司经营理念、竞争优势等,从市场上获得反馈以此作为定价依据。路演结束后,国际配售就开始了,公司会接受机构投资者的意向申报,并累计投标。

公开发售开始的晚,因为公开配售的定价区间受国际配售影响。公开发售开始后,散户投资者就可以通过券商来认购股份,就是打新了。散户资金不足会选择融资打新,公开配售期间会产生孖展数据,通过孖展数据我们多少能了解到新股的市场分量,以便预测公开发售的超购幅度。

分配结果的指导意义

国际配售/公开发售的结果很大程度上影响了新股的上市预期,比如2019年$阿里巴巴-SW hk09988$ 上市的时候就有消息称,国际配售超购逾3倍,就说明阿里上市获得了较多机构的认可,对于上市表现来说是利好的。

相反,即便公开发售足额但国际配售不足额,上市也大概率会破发。比如2019的啤酒巨头 $百威亚太 hk01876$ IPO,公开发售也获得非常大的超购幅度,但最后由于国际配售不足额,硬生生地推迟上市日期,可见国际配售中机构投资者的眼光是非常具有借鉴意义的。

公开发售结果代表了有多少货在散户的手中,如果说公开配售获得了大幅超购,会触发回拨机制,发行商把国际配售的一部分回拨到公开发售,股份比例会被相应调整,即把一部分原本给机构的货,让给散户。比如公开发售超购15倍以上但少于 50 倍,可以回拨至30%,也就是说原来公开发售与国际配售1:9的比例会调整至3:7。

另一种情况就是公开发售不足额而国际配售足额,这时也会触发回拨机制,公开发售未被认购的部分会被回拨至国际配售。

2019年$阿里巴巴-SW hk09988$ 的国际配售与公开发售最初拟定是9:1的比例,但最终分配还要等到配售结果公布那天才知道。

国际配售与公开发售的认购方式

之前有说到公开发售门槛很低,相反国际配售的门槛比较高,申请国际配售的投资者一般而言资产值要在3000万港币以上,或者拥有800万港币以上的投资组合,华盛App提供了上述两种认购新股的方式,投资者根据自己的实际情况进行认购,具体认购方式如下:

【交易】-【港股】-【新股认购】-【国配/公开】-【认购】

总结

新股配售机制的意义影响深远,不仅为二级市场吸引了更多的参与资金,同时缓冲了庞大资金进入二级市场时带来的冲击,减少投机风险,也让我们小散有机会认购阿里巴巴、时代天使等优质公司的股票。

了解国际配售和公开发售的区别,才能明白配售结果所传达的信息,对新股有一个客观的预期,同学们根据自己的资金实力及风险偏好,去选择国际配售或公开发售,才能尝到打新的甜头。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。