周四凌晨美联储祭出75个基点的加息大招,尽管加息幅度为1994年以来最大,但也是给市场吃了一颗“定心丸”,利率决议出炉后,美股涨幅扩大。不过,就在鲍威尔新闻发布会上刚安抚市场没过去多久,今天海外市场又双叒叕“崩了”!三大期指盘前跌跌跌,纳指期货一度大跌超3%。欧洲市场也不平静,美股盘前英国和欧洲债市齐崩,欧股也是普跌。

本周以来,市场都是“战战兢兢”。美股经历了一场史诗级暴跌,恐慌指数飙升、三大指数遭重挫、美债收益率倒挂。面对这种“股债汇”全崩的状况,如果完全不进行对冲操作,就仿佛是在市场里“裸泳”,任由资产组合被市场“碾压”。

更为机智的投(老)资(司)者(机),会在适当的时刻,使用对冲工具减少损失,甚至获利。

比如,这位华盛社区这位晒单的發友:

那么常用的对冲工具有哪些,要怎么选择?

一、恐慌指数VIX:股市波动越剧烈,它涨的越猛

恐慌指数,顾名思义押注市场情绪面,用于测算芝加哥期权交易所市场的波动率。恐慌指数多高算高?从经验上来看,VIX指数超过30就代表市场可能存在非理性的恐慌。

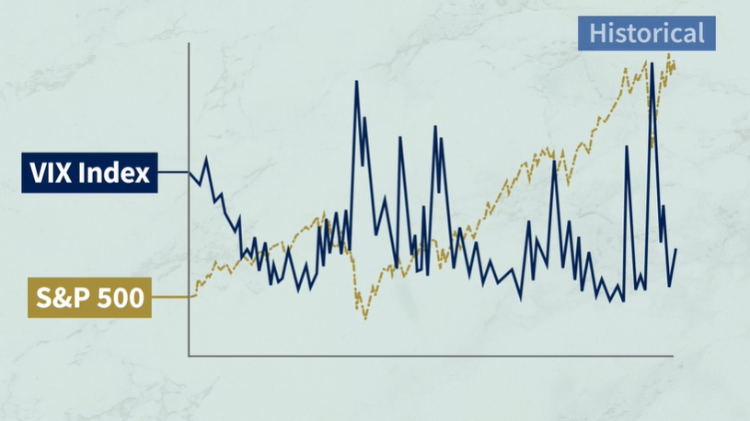

股市表现和VIX指数大致呈现相反的趋势,在市场急剧下跌时,恐慌指数会迅速飙升。

当然,高的VIX指数并不能完全等于对市场表现悲观,仅能代表投资者认为市场会有剧烈波动。

此外,恐慌指数VIX指数本身并不能直接交易,可以交易的是VIX相关的期货、期权或者ETF,对我们普通投资者而言,最为直接的就是下面列出的ETF品种。(涨幅截至6日14日收盘)

1.5倍做多恐慌指数ETF $UVXY :近一周涨幅20.35%

短期期货恐慌指数ETF $VIXY :近一周涨幅13.47%

中期做多恐慌指数ETN $VXZ :近一周涨幅5.57%

做多恐慌指数ETN $VXX :近一周涨幅10.76%

交易恐慌指数VIX要注意什么?

VIX不是一个适合长期避险的工具,因为它使用选择权的隐含波动率,隐含波动率会随着时间递减,直到到期日归零。

优点:VIX相关ETF的好处就是单位总金额小,好入手。

缺点:用于预测大盘由多头转空头时,这是一个落后的指标。

二、做空大盘指数:如果不知道做空哪只股票,考虑反向交易所指数基金

1、做空标普500指数

Proshares做空标普500 $SH :当标普500指数下跌1%,则SH上涨1%;

标普500两倍做空ETF-ProShares($SDS :当标普500指数下跌1%,则SDS上涨2%;

ProShares三倍做空标普500指数ETF$SPXU :当标普500指数下跌1%,则SPXU上涨3%。

2、做空纳斯达克指数

做空纳斯达克100指数ETF-ProShares $PSQ :当纳指下跌1%,则PS Q上涨1%;

2倍做空纳斯达克100指数ETF-ProShares($QID :当纳指下跌1%,则QID上涨2%;

3倍做空纳斯达克100指数ETF-ProShares $SQQQ :当纳指下跌1%,则SQQQ上涨3%。

3、做空道琼斯指数

道指ETF-ProShares做空($DOG :当道指下跌1%,则DOG上涨1%;

DXD ProShares二倍做空道琼30指数ETF($DXD :当道指下跌1%,则DXD上涨2%;

Proshares道指三倍做空ETF $SDOW :当道指下跌1%,则SDOW上涨3%。

交易反向ETF要注意什么?

常见误区:

做多指数一年跌10%,反向ETF就上涨10%?错误。反向ETF对标的是当日回报率,以百分比作为回报率来进行计算的,这样可以有效的避免反向ETF归零的可能性。

举例:

QQQ(做多)在第一天从100下跌至90美元,第二天又涨回100美元,结果:不亏不赚

PSQ(反向)在第一天从100下跌至90美元,第二天又涨回100美元,结果:损失了2.1美元

结论:

不确定为单边行情的时候,尽量不要持有过夜,因为如果对标物走势是震荡趋势,持有反向ETF时间越久损耗就越高。

三、期权做空:赚时间和方向的钱

以下4种最常见的期权操作,第2种和3种均属于做空。

第1种:买入看涨期权——Long Call =做多

第2种:卖出看涨期权——Short Call=做空

第3种:买入看跌期权——Long Put =做空

第4种:卖出看跌期权——Short Put =做多

Short Call: 向看涨的对手方卖出一份权力(赚方向和时间的钱)

好处:可以立即拿到一笔不需要支付利息的现金,只要股价在到期日收盘时不超过行权价,投资者就赚取一份权利金。做期权卖方是可以赚取时间价值,每过一天,卖方就可以赚取一天的时间价值。

缺点:若最终涨幅超过行权价,投资者虽然赚到了权利金,却必须以特定价格向期权买入方卖出一定数量的某种股票,风险无限。

Long Put: 购入一份低价买入的权力(赚方向的钱)

好处:只要方向对了,回报率没上限5倍、10倍甚至上百倍,且损失控制在一份权力的价格内。

缺点:随着时间的流逝,时间值耗损相对其他的策略损耗更快。如果买入的执行价格,到期日或买入的股票选择不当,Premium可能会遭受100%的损失。时间价值是卖方的确定性收益,是买方的确定性亏损。

关于期权做空还有很多技巧,比如使用认沽价差策略,可以减少期权做空的成本放大收益。

拓展阅读:

周五盘前,海外市场跌跌不休

华尔街大声唱衰美国经济

你会采取什么对冲姿势应对?

欢迎评论区留言。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。