编辑:Desmond

百度(09888.HK)将在今天(5月26日)港股盘后发布其2022Q1业绩报告。

从此前市场的一致性预期上看,百度业绩可能受到疫情冲击。但危机更加考验公司的抗冲击能力。百度的第二、三曲线(即百度智能云、智能驾驶和其他增长引擎),有望在危机下得到凸显。

一、对2022Q1业绩的一些预测

对百度2022Q1的业绩预期,最直接的冲击来源于疫情。

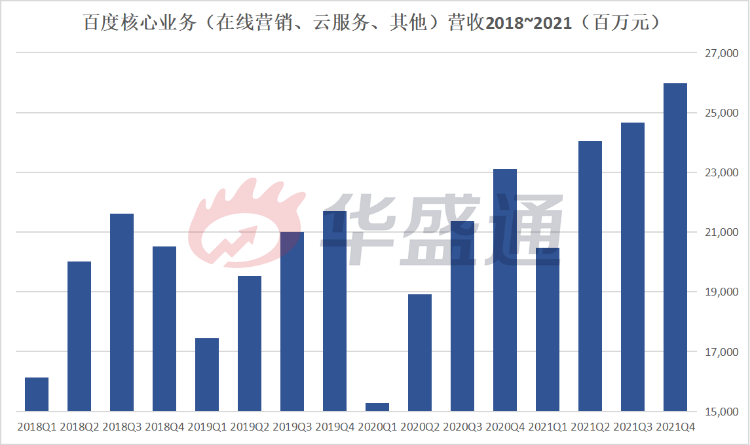

2021FY百度的营收中,在线营销服务收入达到739.19亿元,占业务比重的超过58%。该业务在2020Q1受疫情影响,出现下滑;而在2021年得益于疫情得到有效控制以及复工复产,在线营销服务营收对全年增幅的贡献(在线营销服务营收增幅/总营收增幅)达到了43.84%。

百度核心业务(在线营销、云服务和其他)收入2018~2021(数据来源:公司财报)

从上述信息中可以得出2个主要判断:

1)在线营销服务业务,仍是影响百度营收的最主要因素;

2)疫情的严重程度,与在线营销服务业务的营收之间,存在一定负相关。回顾百度的股价走势,2020Q1之后也确实是百度市值近3年来的最低点。

这种判断得到了彭博社分析师的确认,即上游广告主在疫情冲击下可能削减费用投放,使得营销业务和整体营收增长面临挑战。不过在宏观环境改善的情况下,在线营销业务收入有望重回双位数增长。

同时非营销业务(云服务和其他)有望快速增长,进一步改变百度的业务构成,使二、三曲线加速兑现。

德邦证券进一步表示,2022Q1集团收入预计将实现281亿元,其中核心收入210亿元,同比增长2.59%,在线营销业务下滑6.1%至约153亿元。

非营销业务则是大幅增长36.3%至约57亿元。

二、为何看好非营销业务?

从财报的介绍和研发费用投放中可以证实的是,非营销业务是百度重要的战略方向。

2021年百度核心研发费用221亿元,占核心业务收入比例23%,2020年为21.4%。值得一提的是,其过去按季度研发投入强度保持在20%水平线上。

这些业务主要包括IoT、百度云,以及正在蓄力的智能驾驶、智慧城市等。而在他们的中心,是百度AI的算法和深度学习能力。前几年一度传出百度“All in AI”的消息,后来被澄清了。不过从这次事件中可以看到,百度在AI方面的加码已经在市场上形成了相应的认知。

眼下AI技术进一步发展的大其趋势已板上钉钉。在上一轮技术革命红利减退的环境下,借助AI实现自动化是提高社会生产和运行效率的必然选择。所以AI被划入数字经济建设和新基建,以至于国家“十四五”规划的范畴,将为百度带来新的增长机遇。

从百度业绩报告中,可以看到非营销业务比重的增长趋势。

百度核心业务分布收入占比(数据来源:公司财报)

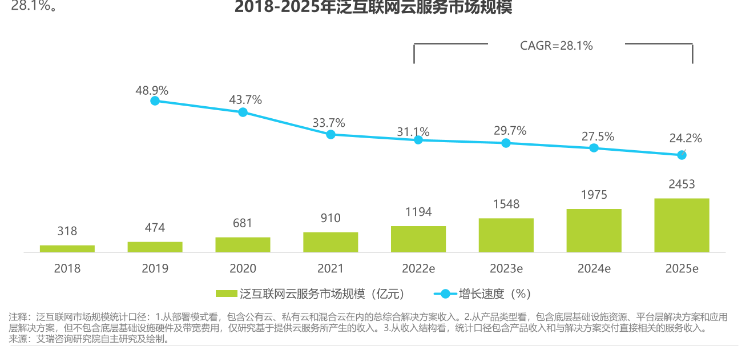

对于云服务的长期增长,艾瑞咨询预测2022~2025年复合增速(CAGR)为28.1%。

2018~2025年泛互联网云服务市场规模预测(来源:艾瑞咨询)

同时还要强调百度的第三曲线——在智能驾驶方面的大致布局。

智能驾驶方面,百度正基于Apollo的智能驾驶能力,推进智能出行服务Robotaxi的商业化落地。公司已获得中国自动驾驶测试牌照593张,其中载人测试牌照398张,超过500辆测试车在全国多个城市开展路测,目前测试里程在中国同行中排名靠前。C端客户端萝卜快跑已在北上广深和武汉开启试运营,截至2021Q4共计完成21.3万个出行订单。

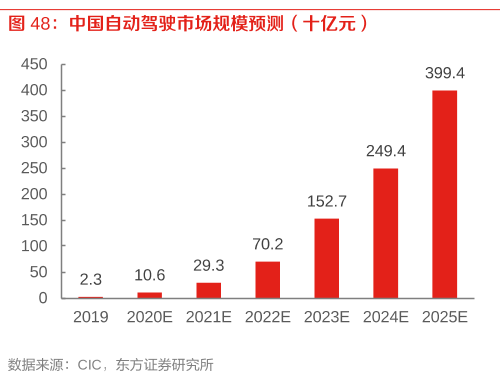

市场研究机构IHS预测2025~2035年全球自动驾驶市场规模CAGR为21.48%;摩根大通对2019~2025年CAGR预测为33%;CIC灼识咨询2019~2025年CAGR预测为108.9%。

中国自动驾驶世行规模预测(来源:CIC)

对Robotaxi的预测上,2019~2025年沙利文研究给出的CAGR为80.9%。

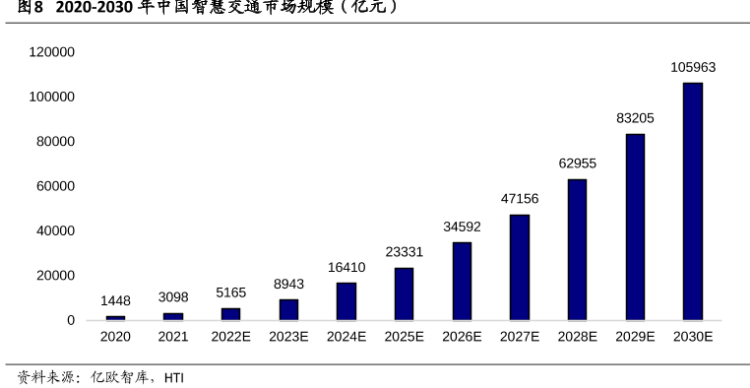

智慧交通方面,百度将感知和计算能力分布到路端,与智能驾驶共同构成车路协同。其愿景是减少信息不对称造成的运力损失,李彦宏2022年5月17日全国政协举办的“推动数字经济持续健康发展”专题协商会上乐观地表示,交通网络的智能化改造,可以让通行效率提升15%~30%,从而推动GDP每年2.4%~4.8%的增长。

亿欧智库认为2020~2030年中国智慧交通市场规模CAGR为49.95%。

2020~2030年中国智慧交通市场规模预测(来源:亿欧智库)

此外,百度还通过自身AI技术为产业赋能。

2022年5月20日,由深度学习技术与应用国家工程研究中心主办、飞桨承办的WAVE SUMMIT 2022深度学习开发者峰会上,百度发布文心·行业大模型,赋能工业、能源、金融、通信、媒体、教育等行业。

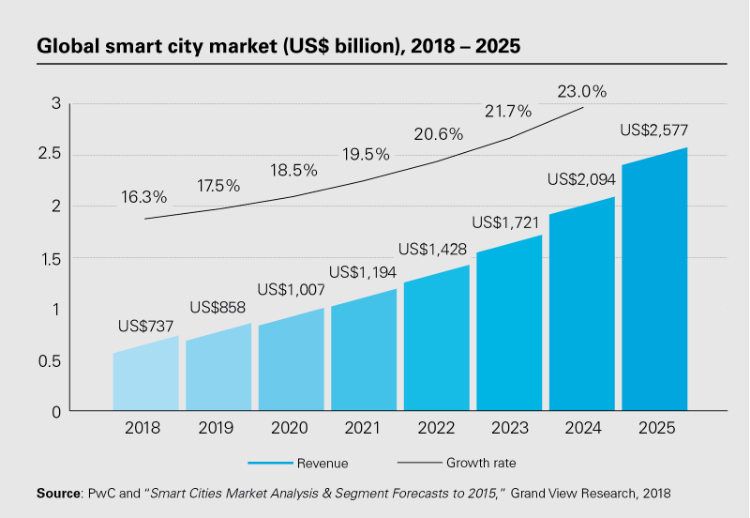

普华永道此前对2018~2025智慧城市CAGR的预测是接近17%;还有投资机构认为该行业2020~2024年CAGR为23%。

2018~2025年全球智慧城市市场规模预测(来源:普华永道)

结合此前沙利文对百度AI技术和落地能力的评估,保守估计百度各项AI赋能业务增速能与市场保持同步。即便这样,带入PE/G估值模型粗略计算,也能够得出相对OK的结论。

综合AI技术实力、落地能力评估(来源:沙利文)

三、机构认为的公允价值是多少?

分析师则给出了更专业的意见。

投研机构simplywall.st结合财务信息,以及来自巴克莱、法国巴黎银行、中银国际、花旗集团等机构的多名分析师意见,通过股权现金流折现法计算了百度的“公允价值”。

平台使用分析师对未来10年的现金流的估计,并假设公司以稳定的速度增长到永续经营。

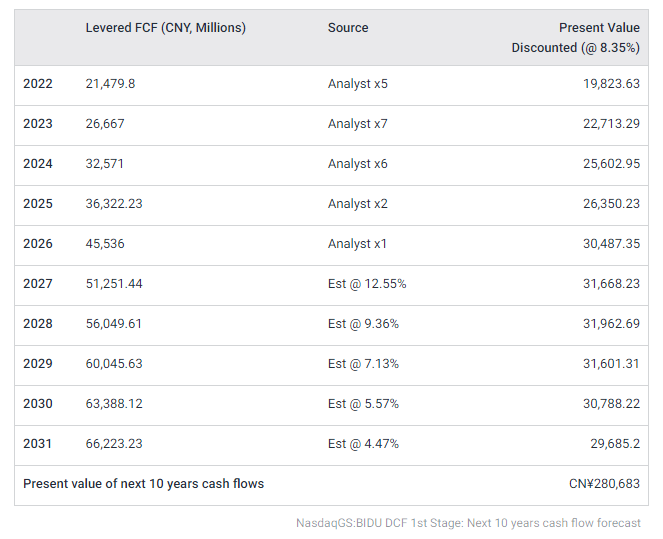

未来10年现金流情况如下:

2022~2031年百度现金流预测(来源:simplywall.st)

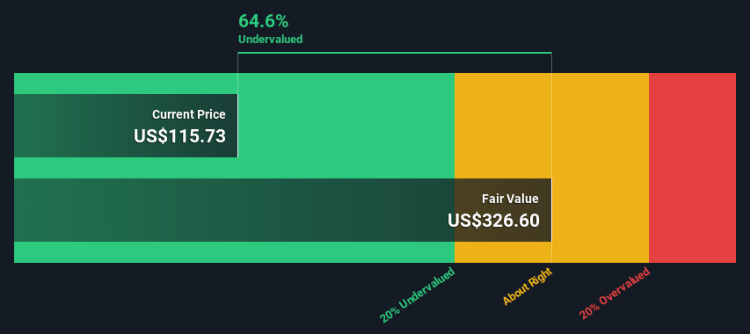

代入FCFE模型,并考虑给定条件和汇率后,得出百度“公允价值”为326.6美元/股。

而截至美东时间2022年5月24日美股收盘,百度股价为115.73美元,较“公允价值”低估了……64.6%。

百度当前股价与“公允价值”对比(来源:simplywall.st)

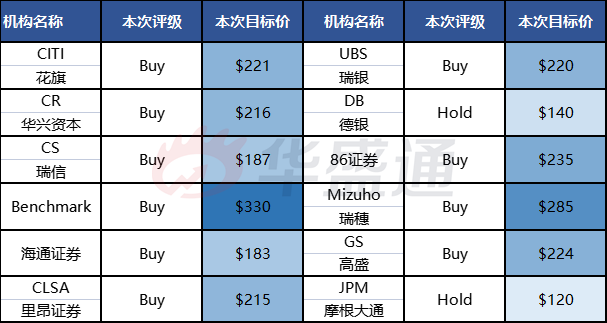

除此之外,很多分析师也对百度做出了不一的预测。

多家机构对百度H股评级与目标价(数据来源:机构研报)

回顾过去的3年,作为科技股,百度在2020年全球流动性十分充裕的情况下,市值曾经达到近10年的峰值。但后来随着经济复苏预期下,美联储加息概率的提升而开始回落。

在这次风险资产价格回调的过程中,绝大多数科技股市值都遭到了打击。所以很显然,与许多科技股一样,业绩、疫情和流动性是影响百度股价最显著的几个客观因素。

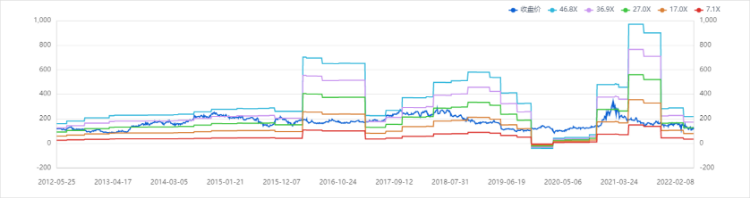

百度2012年5月~2022年5月PE估值(来源:同花顺iFind)

我们已经知道2022H1中国市场的疫情情况。

美联储在后市中似乎也计划进行两次幅度为50个基点的加息。目前我们很难判断市场是否已经充分反映加息预期,在美国市场产出仍然低迷的情况下,美联储鸽派、鹰牌轮番发言,给市场释放了不少烟雾弹。

不过在过去的走势中,相似的市场环境下,百度与其他许多同类型科技股出现了分化,包括一些同样经营智能驾驶、AI或者云服务的同行。如果不是客观因素导致的分化,那么从基本面中是否能找到答案?

一方面,业绩报表中,在线营销业务仍旧显著影响公司收入。

而另一方面,随着新能源汽车板块在2020~2021年的景气度提升,带动Apollo价值的重估,以及百度AI和云服务能力的兑现前景,开始带来抗冲击的营收增长,第二、三曲线的成长性也许能够打开新局面。

这两种判断似乎都没有错。那么是不是意味着,市场的诸多投资者,过去对百度的基本面和成长性预期也许仍存在较大分歧?

如果确如一些分析师所说,百度存在低估,那么当利空消散——市场流动性足够充裕,第二、三曲线得到兑现,或疫情冲击得到有效控制等等——的时候,是否曾经压抑的情绪越大,反弹的强度就会越大呢?在这里,可以先画上一个问号。

换言之,具有前瞻性的业务究竟能否兑现的预期,意外事件的概率,机构、聪明钱和大多数投资者的看法,政治、经济格局的动向……这些都是不断变化的。

因而定价本身就是一个动态和不断进化的过程。

紧跟指标的模型能让我们得到严谨的定价,终局思维能让我们看到资产回报的可能性。认知、策略、情绪等因素之间无休止的博弈,背后不正是市场诡谲多变的魅力所在吗?

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。