商汤科技重启招股程序,预计12月30日上市

商汤-W今日起至12月23日招股,公司发行15亿股B类股份股发行价3.85-3.99港元,每手1000股,入场费4030港元,预期12月30日上市。在发行规模、募资金额及定价区间方面均与此前保持一致。IPO保荐人为中金公司、海通国际和汇丰银行。

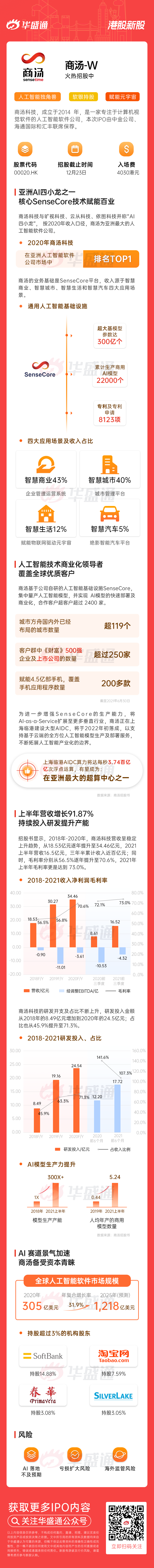

根据第三方咨询机构Frost&Sullivan报告显示,2020年按收入计,商汤科技是亚洲最大的人工智能软件供应商,并以11%的市场份额成为中国最大的计算机视觉软件提供商。

SenseCore 商汤 AI大装置是商汤科技原创打造的新型人工智能基础设施,整合了强大的算力基础和领先的算法能力,招股书称商汤已建成了23个AI超算集群,生产了22000多种AI模型,并训练了参数量超300亿的全球最大视觉模型。为了进一步增强SenseCore的生产能力,商汤在上海临港建设了大型人工智能计算与数据中心(AIDC),总算力达到每秒4.91百亿亿次浮点运算,预计该AIDC将于2022年初投入使用,届时会成为亚洲最大的超算中心之一。

基石投资人名单有所变化

公司锁定了9名基石投资者,基石投资规模较早前进一步提升至5.1亿美元。分别是:中国诚通旗下的混合所有制改革基金、徐汇资本、国盛集团、上海人工智能产业投资基金、上汽集团、国泰君安、香港科技园、希玛眼科、泰州文旅。

而此前的基石投资者分别是中国诚通发起设立的混合所有制改革基金、国盛海外香港、上海人工智能产业股权投资基金、上汽香港、广发基金、Pleiad基金、WT、Focustar及Hel Ved,总额约4.5亿美元。

假设超额配股权未获行使,所得款项净额56.55亿元(以发行价中位数计算)60.0%用于增强研发能力;15.0%用于投资新兴商业机会以及提高产品及服务在各垂直行业及企业层面的采用率及渗透率;15.0%用于寻求战略投资及收购机会;10.0%用作营运资金及一般企业用途。

更多资料:

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。