一、新能源汽车的大潮导致锂供不应求

1、全球新能源汽车的大潮,滚滚而来

中金最新研报指出,2022年全球主流市场的新能源汽车渗透率将突破10%临界点,接下来将进入S型增长曲线的陡峭阶段。

值得注意的是,中国、美国、欧盟都在今年给出了新能源汽车的渗透率指引,中国2025年实现新能源车渗透率20%;欧洲2035年实现新能源车100%渗透;美国2030年实现新能源车50%渗透。

此外,比亚迪王传福19日表示,中国车企提供的电动车产品已经从性能、使用成本等方面全方位超越了传统燃油车。他预测,今年中国市场新能源车销量有望破330万台,明年年底,中国新能源车渗透率将超过35%。

种种迹象表明,未来几年内,在旺盛的需求下,全球电动车的销量增速仍将保持在高位。而电动车的核心是电池,锂又是组成动力电池的核心金属元素,不管是三元锂电池,还是磷酸铁锂电池,亦或是未来的固态电池,都离不开锂。

2、锂资源稀缺

据Statista的数据,未来5年锂的需求量将增加一倍多,达到82万吨。

此外,据美国地质勘探局的数据显示,全球锂资源高度集中,目前已探明的73%的锂资源分布在北美洲、南美洲,而大洋洲、亚洲、欧洲、非洲的锂资源分布相对较少,分别占比8%、7%、7%和5%。就国家而言,锂资源主要分布在南美洲“锂三角”地区(玻利维亚、智利和阿根廷)、美国、澳大利亚和中国。

“锂电池之父”古迪纳夫曾在获得诺贝尔化学奖后警告称,“锂资源的重要性不亚于石油等战略性资源,一旦锂资源开采出现瓶颈,可能会跟石油一样成为战争的导火索。”

由于汽车电动化势头凶猛,导致锂供应持续紧张,世界第二大锂矿商SQM预计,今年最后三个月,锂的平均价格将比上一季度上涨近 50%。

二、这些公司有望受益

目前,智利的锂产量约占全球的29%,但它计划到2025年将其产量翻一番,达到25万吨碳酸锂当量(LCE)。根据智利的预测,到2030年,全球对锂的需求将翻两番,达到180万吨。届时市场可供应量预计将达到150万吨。

1、世界第二大锂矿商智利矿业化工 $SQM

作为智利本地企业的SQM正是当前锂供需紧张局面的受益者。该公司报告,今年第三季度净利润约为1.06亿美元,而去年同期为170万美元;总收入为6.616亿美元,较2020年三季度同比增长46%。

由于锂市场持续吃紧,导致全球锂价在2021年增长逾一倍,中国的锂价也创下历史新高。由于当前全球供应体系中的锂库存很少、甚至没有,而到2025年锂需求将增加两倍以上,所以买家正在尽可能抢购所有的锂。

SQM首席执行官里卡多·拉莫斯表示,公司的年产量已经超过 12万吨。公司将继续努力实现其新设定的目标,即在2022年底之前在智利生产18万吨碳酸锂和3万吨氢氧化锂。拉莫斯表示,今年的锂销量可能接近10万吨,高于此前预期。他预计今年四季度锂业务的业绩可能创纪录。

2、全球最大锂矿开采商雅宝 $ALB ,上调2021年锂销售预期

全球最大锂矿开采商雅宝美国雅宝上调2021年锂销售预期,并持续加大中国投资。

近日,全球最大锂矿开采商雅宝三季度业绩报告显示,营收8.31亿美元,同比增长11%;净亏损3.928 亿美元,或稀释后每股亏损3.36美元;调整后的息税前利润为2.176亿美元,增长1%;调整后的息税前利润增长14%。

此外,三季度宣布收购广西天元新能源材料(天元),其中包括一个锂转化厂(钦州),设计产量为25000吨,并有可能扩大到50000吨。雅宝表示,收购天元将扩大其锂生产能力,并在钦州港附近增加在中国的锂加工产能。

基于Q3的强劲表现,该公司上调了2021年全年业绩指引,预计净销售额为33亿美元至34亿美元。

近几个月来,随着全球汽车制造商纷纷宣布向全电动汽车(EV)转型,锂、镍等EV原材料的需求大幅上升在价格上涨的推动下,该公司最大业务——锂的销售额在三季度增长了35%,达到3.592亿美元。马斯特斯预计,“客户对电动汽车电池金属的需求将不断增加”。

美国雅宝的锂矿资源遍布全球, 2020年,雅宝占据全球锂产品供应的30%左右的市场份额,客户群体包含了全球动力电池领域的几大龙头,宁德时代、LG化学、松下SDI、三星等,还包括全球的主要车企,特斯拉、理想等造车新势力,也包括传统的老牌车企。

由于目前锂库存极少,而到2025年需求将增加两倍以上,锂买家正努力跟上电动汽车不断飙升的需求。雅宝计划在2022年初开始智利新工厂的产品销售,并在年中左右销售西澳大利亚扩建工厂的产品,同时重启另一个停产的矿山。与此同时,公司高管表示正在评估对智利新合同的投标,并在澳大利亚、北美和欧洲寻找可能的收购机会。

3、赣锋锂业 $01772.HK 以4亿美元拿下了千禧锂业,挤走宁德时代

11月17日,美洲锂业公告称,同意以4亿美元的价格收购总部位于温哥华的千禧锂业,这一价格比此前宁德时代的约2.97亿美元报价高出近35%。而美洲锂业背后的大股东之一,正是赣锋锂业。

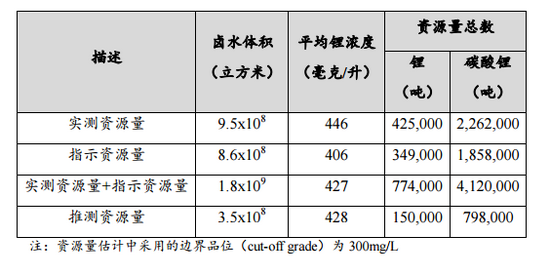

为何赣锋锂业和宁德时代会争抢该公司?千禧锂业如此抢手的原因是,它在阿根廷拥有2处世界级锂盐湖项目,一是位于阿根廷Salta省的Pastos Grandes锂盐湖项目;二是位于阿根廷Jujuy省的Cauchari East锂盐湖项目,拥有约412万吨的碳酸锂当量。其中,Pastos Grandes锂盐湖项目已规划每年2.4万吨碳酸锂产能,但该项目仍在建设中。

分析人士表示,之所以出现全球动力电池企业抢购锂矿资源现象,原因有多重,一是动力电池需求大幅增长;二是从欧洲到北美、亚洲,正迎来动力电池新一轮扩产潮,导致对上游原材料需求持续增加;三是上述因素及市场引发原材料连连涨价。因此,有实力、有资金的动力电池企业积极向锂矿源头去挖掘资源。

银河证券表示,赣锋锂业作为锂行业龙头企业,加快上游锂资源开发,扩大中游锂盐产能,布局下游锂电池应用,强化公司生态链与竞争护城河,规划在2025年形成20万吨锂产品产能,巩固全球锂行业龙头地位。

而在新能源汽车的拉动下,锂行业景气提升,锂价持续上涨。而在下半年下游锂电需求进一步放量,锂精矿进入实质性短缺的情况下,锂价预计将加速上涨。公司作为锂行业龙头企业,将直接受益于锂行业景气与锂价的上涨。

三、更多机构观点

展望后市,多家机构认为,锂价后市价格将继续看涨。

中信证券称随着锂价涨至历史新高,全球锂资源环节再度进入“活跃期”。2022年锂新增产能主要来自:

- 1)雅保公司La Negra三四期项目4万吨;

- 2)SQM继续增产5万吨;

- 3)赣锋锂业Cauchari -Olaroz盐湖4万吨;

- 4)Greenbushes锂矿2号工厂产能爬坡约4万吨;

- 5)Pilbara增产约2万吨;

- 6)国内盐湖云母等增产约3万吨。

考虑到相关项目的产能爬坡和企业的销售策略,预计实际供应增量将低于18万吨。

中信证券还表示,2022年锂供应紧张的局面或无法缓解,预计锂价保持上涨趋势,板块配置逻辑从“涨价”向“业绩”转移。得益于锂价中枢抬升,锂公司2022年业绩预计同比大幅增厚,带来显著的估值优势。重点推荐锂矿自给率高以及锂资源布局不断落地的公司。

东吴证券研报指,当前新能源车下游需求仍然十分火爆,同时在上游资源端供给明显短缺的背景下,锂价后市价格将继续看涨。

国泰君安18日召开电话会议称,锂价第三轮涨价这周开始,核心原因是年前备货。目前19.5-20万的价格,春节前价格看到25万,明年价格还会往上,中长期价格上不封顶。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。