AH溢价跃至历史高位。自7月份以来,随着反垄断政策密集出台,“双减政策”的落地,港股市场整体情绪不佳,H股相对于A股显著走弱。中秋节期间港股的大幅下挫,叠加恒大危机发酵,AH溢价指数一度行至149.26,达到历史高点。

什么是AH溢价,为何会产生溢价?

AH股溢价是针对既在A股上市又在港股上市的上市公司而言的,这类股票中的大多数都呈现出A股股价大大高于H股股价的现象,这就叫做AH股溢价。

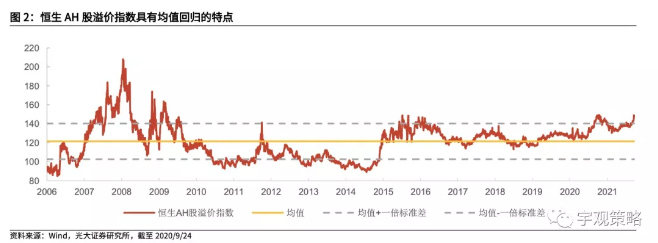

恒生AH股溢价指数根据纳入指数计算的成份股的A股及H股的流通市值,计算出A股相对H股的加权平均溢价(或折让)。指数越高,代表A股相对H股越贵(溢价越高),反之,指数越低,代表A股相对H股越便宜。

AH股产生溢价有以下几种因素:

- 部分资金只能在A股寻找投资标的,客观上造成了较多资金追逐较少股票的情况。

- 内地投资者经由沪港通、深港通投资港股有标的的限制,沪港通、深港通的开通门槛较高,这大大影响了AH股之间套利机制的发挥。

- A股本身存在溢价因素。首先是A股目前新股申购需要二级市场的股票市值来进行配售,同时新股上市之初又连续上涨,存在无风险套利。

影响AH溢价的因素

利率平价下的汇率变动预期是影响AH溢价的核心因素

产生AH价差的原因是利率平价理论下的货币贬值压力。根据抛补利率平价理论,即期利率高的货币远期贬值压力较大。高利率国货币的远期供给增多,倾向于在远期贬值。

中美利差是影响AH溢价的中长期因素

当中国与美欧的即期利差加大时,AH溢价扩大。A股和H股的经营收入大部分来自内地,未来盈利以人民币计价。在其他情况不变的情况下,当中国与欧美的长期国债收益率利差加大,AH股分子端的未来盈利受到人民币贬值压力而下降。估值本质就是对未来盈利的预期,由于港股中欧美外资占比较大,此时港股的估值较A股更容易受到压制。

AH溢价指数未来有望持续回落

AH溢价具有均值回归的特性

实证显示AH溢价长期具有稳定的均衡值,在该值上下波动并具有均值回归的特性。当前AH溢价高企,未来有望向中值回归,因此相比较而言,港股具备较高的配置性价比。

中美利差有望缩窄,H股有望获得超额收益

四季度,在美国货币环境趋紧、经济复苏动能保持强劲、债务上限问题即将得到解决的背景下,美债收益率大概率延续上行态势。在此情况下AH溢价有望持续收敛,H股未来相对于A股有望获得超额收益。

港股今年自下而上的盈利增速维持平稳,悲观情绪有望得到修复

从港股自下而上的盈利增速可以看出,港股本身的盈利增速维持平稳,并未大幅下调。因此近期AH溢价与中美利差的偏离主要受到投资者风险偏好的影响。后市来看,投资者风险偏好有望逐步恢复,AH溢价将随之向下回归。

哪些行业和公司具有配置价值?

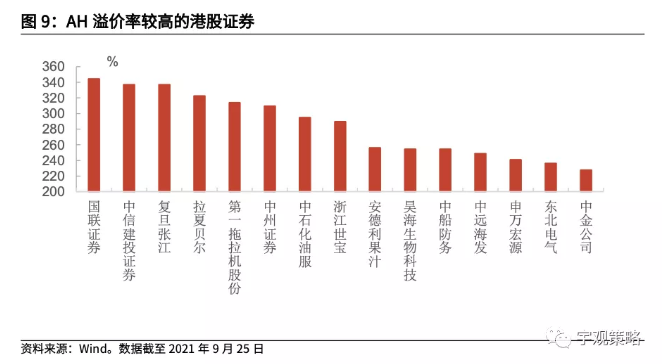

当总体AH价差收敛时,AH溢价率高的证券的AH溢价收敛程度也越高

从历史上数据可以看出,在最近的两次AH价差明显收敛的区间内,初始AH溢价率越高的证券,最终AH溢价率缩小得越多,因此当前仍然可以关注AH溢价率高企的证券。

包括国联证券、中信建投证券、复旦张江、拉夏贝尔、 第一拖拉机股份、中石化油服、昊海生物科技、中船防务、中远海发、申万宏源等AH溢价率超过 200%的公司。

随着基建预期升温,建筑业H股相对A股有望取得超额收益

港股投资者多为机构投资者,比较注重证券的盈利能力。未来随着基建预期升温,建筑行业的景气度和盈利预期有望持续得到改善,因H股本身基数较低使得其估值提升空间更大。

本文部分内容整合自光大证券研究报告

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。