在8月31日早盘,随着恒生指数的大跌,港股宣告再次“破净”。

所谓“破净”就是估值跌破1倍的PB(市净率),用通俗的解释也就是理论上可以用低于净资产价值的钱来购买股份(公司),通常指估值水平极度低估的状况。

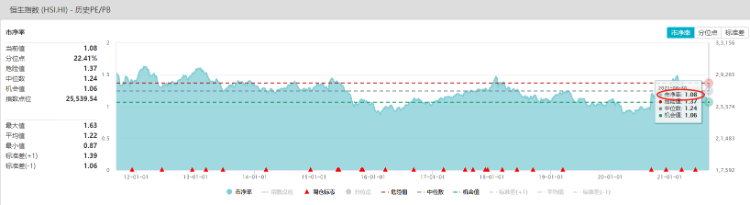

通过华盛资讯观察,wind数据显示恒生指数截至8月31日收市PB值为1.08,实际上在今年6-7月份已经跌至1倍PB以下。

而在2021年8月31日早盘,随着恒生指数一度跌超1.7%,恒生指数的PB(市净率)再度跌至1倍以下。

不过截至发稿,恒指呈现绝地反击的上涨态势,随着美团、腾讯等权重股走强,恒指已经转红涨约0.82%。

实际上以史为鉴,从2002年至今恒生指数仅出现过三次跌破1倍PB(市净率)的情况,加上今年的这次是4次。

究竟跌破这一指标对于投资者来说是否意味着抄底机会的来临,而当下的市场又应该关注哪些方向和个股,我们来详细看看。

一、以史为鉴,恒指“破净”后港股走势

历史上看恒指破净后港股均企稳回升,破净前顺周期板块跌幅较大,破净后行业表现各异。

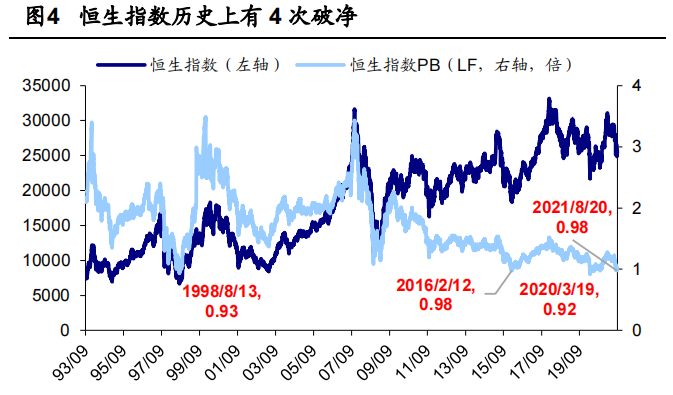

港股恒生指数历史上共有四次市净率跌破1倍,总结前三次可以发现,恒指破净均发生在危机时期,但破净通常意味着港股被低估。

港股市净率在1倍以下的时间不会持续很久,此后港股均很快企稳反弹。

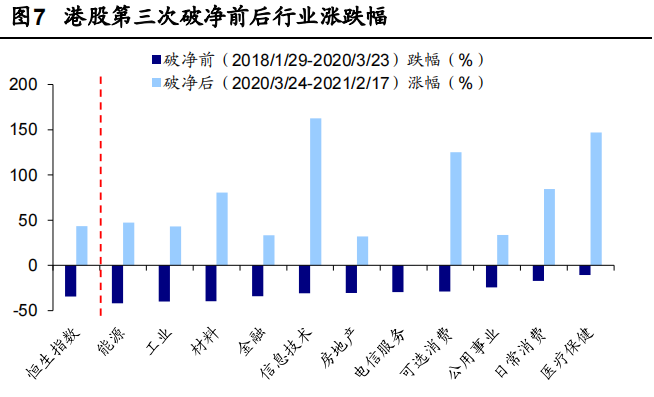

从行业层面看,破净前(前一轮恒指高点至破净当日)金融、地产、周期等板块往往跌幅最大,破净后(破净当日至下一轮恒指高点)行业表现各异。

我们具体来看:

1、第一次破净是在1998年亚洲金融危机时期,外资大规模撤出港股市场。

1998/8/13最低点时恒指PE(TTM,下同)为8.1倍,PB(LF,下同)为0.93倍,市净率维持在1倍以下的时间仅有5个交易日。

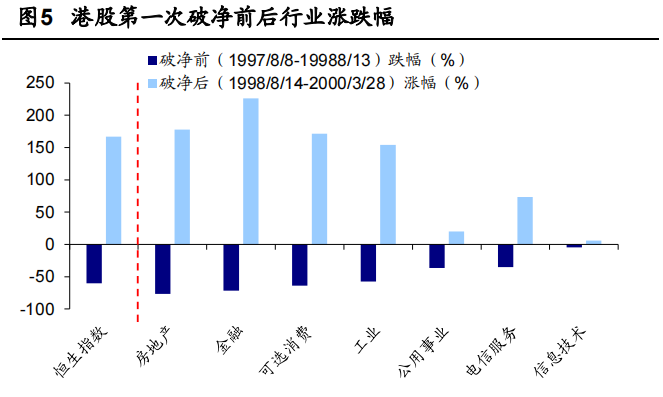

从市场表现看:破净前(1997/8/8-1998/8/13)恒指下跌60.1%,行业层面地产、金融、可选消费跌幅最大,分别为-76.7%、-71.7%、-63.8%;

破净后港股开始回升,破净后(1998/8/14- 2000/3/28)恒生指数上涨166.8%,涨幅较大的行业也是金融、地产、可选消费,分别为226.4%、178.0%、171.3%。

2、第二次破净是在2015年A股异常波动以及2015/12美联储启动加息周期之后。

2016/2/12最低点时恒指PE为7.9 倍,PB为0.98倍,市净率维持在1倍以下的时间仅有2个交易日。

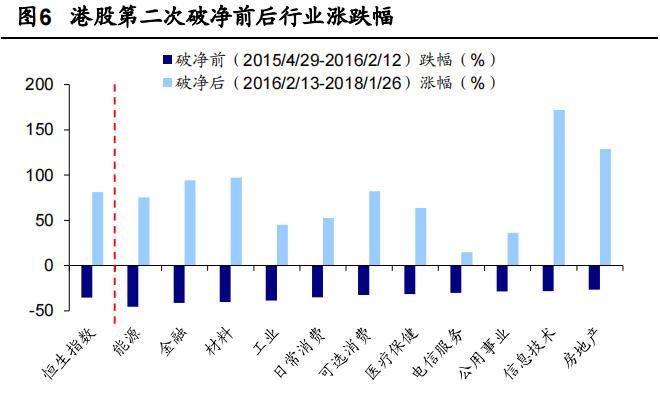

从市场表现看:破净前(2015/4/29-2016/2/12)恒指下跌35.6%,行业层面能源、金融、材料跌幅最大,分别为-45.6%、-41.2%、-40.4%;

破净后港股开始回升,破净后(2016/2/13-2018/1/26)恒生指数上涨81.0%,涨幅较大的行业为信息技术、房地产,分别为171.9%、128.5%。

3、第三次破净是在 2020 年全球新冠疫情爆发以及美股发生流动性危机之后。

2020/3/23 最低点时恒指PE为8.9倍,PB 为0.93倍,市净率维持在1倍以下的时间有16个交易日。

从市场表现看:破净前(2018/1/29-2020/3/23)恒指下跌34.6%,行业层面能源、工业、材料跌幅最大,分别为-42.0%、-40.1%、-39.5%;

破净后港股开始回升,破净后(2020/3/24-2021/2/17)恒生指数上涨43.3%,涨幅较大的行业为信息技术、医疗保健、可选消费,分别为162.7%、146.9%、125.1%。

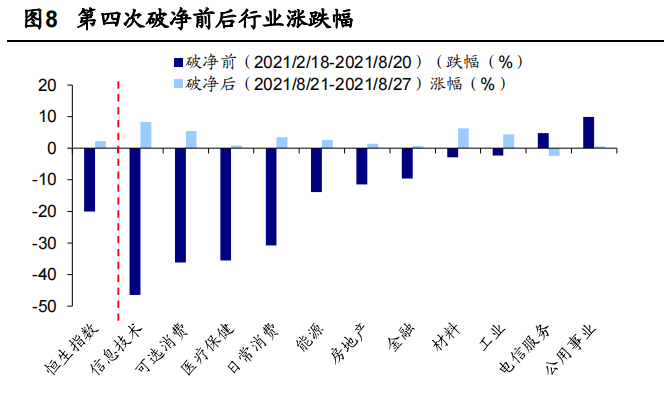

二、这次港股破净有什么不同

根据机构海通证券观点,参考历史经验本次破净意味着港股已经到达低位,未来上涨的概率更大。

本次港股从2021/2/18开始持续下跌,累计跌幅为-20.1%,2021/8/20最低点时恒指PE为10倍,PB 为0.98倍。

与以往不同的是,本轮下跌中港股科技和消费板块跌幅最大,其中信息技术板块跌幅为-46.4%,可选消费为-36.2%,医疗保健为-35.5%,日常消费为 -30.7%;

而公用事业和电信服务分别逆势上涨9.9%和4.8%,工业和材料等顺周期板块也更加抗跌,跌幅远小于新经济板块。

究其原因,一方面是港股科技和消费板块自2020/3/23低点以来累计涨幅较大,估值较处于历史高位。

因此港股科技和消费对流动性较为敏感,在美联储政策收紧预期引发美债利率加速上行突破1.5%时,港股大幅回调;

另一方面是国内反垄断和数据安全政策对互联网行业形成压制,这些行业基本面可能短期存在下行压力,针对教育行业的监管政策也进一步引发卖出降低风险的趋势。

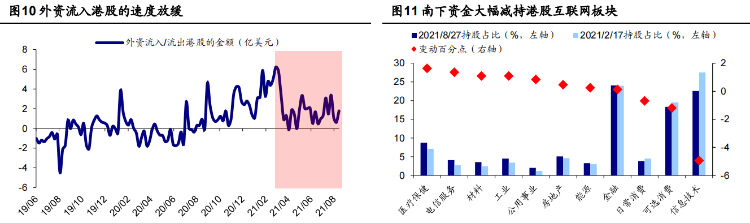

面对不确定性,外资流入港股的速度明显放缓,但并未大幅流出,而南下资金流出较多,主要是减持港股信息技术和可选消费行业。

2021/2/17-2021/8/27南下资金持股市值占比分别下降5%和1.2%分点。

参考前三次经验,本次恒指破净意味着市场情绪较为悲观,目前港股已经到达低位,未来上涨的概率更大,长线资金迎来重要的投资机会。

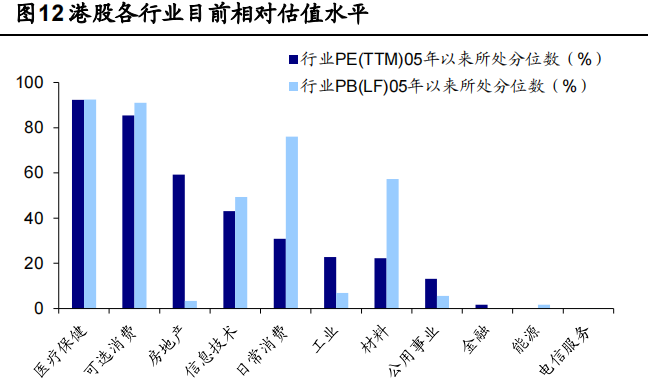

三、海通推荐科技、消费,平安看好“守正出奇”

对于投资者应该配置哪些方向,机构看好的行业个股也有所不同。

机构海通证券认为应该主要关注科技和消费方向。

参考美日等发达国家经验,未来科技+消费是中国转型方向,相对而言科技和消费的基本面更强。

具体而言,港股拥有运动服饰等的国产消费公司,有望受益于国潮崛起和国内“双循环”的大趋势。

对于港股互联网公司,需要持续跟踪监管政策对基本面的影响,短期看不排除互联网公司企稳回升的可能性,但中长期看需要关注政策是否会影响互联网的商业模式。

若反垄断政策仅仅是规范行业秩序,将不改互联网产业的中长期趋势,若反垄断政策损伤了核心竞争力,则可能会降低其长期投资价值;

其次需关注高股息资产的投资价值。港股金融、地产等价值板块相对A股存在较大的折价,因此投资的性价比更高。

而机构平安证券则提出可以使用“守正出奇”策略。

港股当下正处于磨底阶段,反转依赖于政策与大国博弈等难以把握的因子,所以对于目前的港股,最佳策略是“守正出奇”。

其中“守正”关注防御属性强的公用事业、电讯业与景气度高的铝、原油、功能服装;“出奇”则以互联网、娱乐龙头为主。

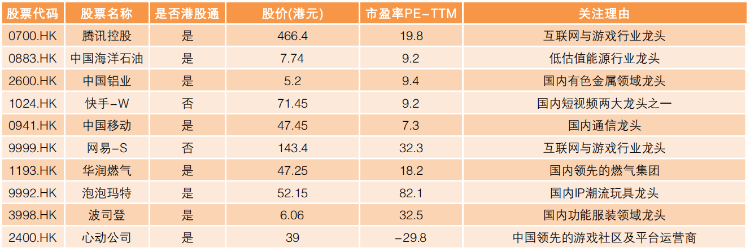

基于上述策略,可以关注这十大个股的投资机会:0700.HK腾讯控股、0883.HK中国海洋石油、2600.HK中国铝业、1024.HK快手-W、0941.HK中国移动、9999.HK网易-S、1193.HK华润燃气、9992.HK泡泡玛特、3998.HK波司登、2400.HK 心动公司。

港股跌破净资产近20年仅出现4次,投资者您是否认为这是长期配置的机会呢,欢迎留言交流。

本文部分观点引用自海通证券、平安证券研究报告

编辑/charliehua

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。