总结:

预期标的股价快速上涨:买入认购期权,盈利公式:收益=现价-行权价-权利金;

预期标的股价快速下跌:买入认沽期权,盈利公式:收益=行权价-现价-权利金;

预期标的价格缓慢下跌或横盘:卖出认购期权,盈利公式:收益=赚取固定权利金;

预期标的价格缓慢上涨或横盘:卖出认沽期权,盈利公式:收益=赚取固定权利金。

上一节课我们已经了解了期权定义和原理,很多投资者是不是已经迫不及待的想去交易了呢?

但是在真正交易期权的时候大家可能都遇到一个问题,那就是期权种类太多了,该怎么选。

俗话说:选择不对,努力白费;选对标的,事半功倍。

相比于股票,很多投资者在刚开始买卖期权的时候,会有一些疑惑,股票只有买卖方向,看好就买入,看空就卖出。

而期权的选择却是较多,期权不仅有买、卖两个方向,还有认购期权、认沽期权两种不同期权的选择,这一套组合下来就是N种期权了,不知如何抉择?别慌,本期小编来帮你治好期权选择困难症。

第一步:判断行情方向

期权交易说白了就是对标的证券价格未来的上涨或下跌判断,并从中牟利。你没看错,即使跌了,也能利用期权交易赚钱!!

因此,对行情的多空方向的判断准确与否,这是大多数投资能否盈利的关键因素,当然也是期权投资最基础和最重要的一步。

投资期权的特点就是,你对方向的判断的越精准,获得的收益越高。

而多头和空头各有两个代表方向:

- 多头代表:买入认购期权、卖出认沽期权;

- 空头代表:买入认沽期权、卖出认购期权。

可能有点抽象,举个例子:你看中某房东的房子,认为近期房价会上涨,那么你可以买入多头代表的期权;反之,认为近期房价会下跌,则买入空头代表的期权。

肯定有人说,判断行情方向后,还要二选一啊!太难了!不着急,继续往下看。

第二步:分析行情波动速度

期权投资不仅要判断行情的多空方向,对行情波动速度的判断是期权投资中非常重要的一个环节。

所谓的行情波动速度就是判断标的证券价格的上涨或下跌的快慢速度,举个栗子:

假设小明用5元权利金买B股票(此时股价5元)6月份期权合约,行权价是20元。而B股票的股价确实上涨了,但是在6月份只涨到12元。这时行权的话,小明就会亏损13元(12元现价-20元行权价-5元权利金)。为了减少亏损,小明只能含泪的“撕毁”期权合约,亏损5元权利金。

但是,小明死脑筋,认为B股票一定会大涨。于是再用5元权利金买B股票(此时股价15元)9月份期,行权价为20元的期权合约。最后在9月份B股票暴涨28元,小明行使期权权利,赚取3元(28元现价-20元行权价-5元权利金)。

总结:在这里可以发现,虽然小明行情判断对了,但是最终到9月份却亏了2元(3元-5元)。这是由于小明误判A股票价格上涨速度,导致第一次买入A股票的期权时产生时间价值损耗的5元。如果一开始就买入9月份的期权合约,就可能直接赚到3元。

因此,对于分析行情波动速度是很关键的。特别是期权的买方,因为买方支付的权利金是有时间价值损耗的,如果对行情的速度预判不到位或者偏差太大的情况,即使看对行情方向也有可能造成亏损。

第三步:决定交易策略--期权单腿投资策略

如果不仅能判断出行情走势的方向,而且还能判断上涨或下跌的速度,那么恭喜你,离成功更进一步了。

根据第一步和第二步分析后,可以初步把多头分为:快涨、慢涨;空头可分为:快跌、慢跌。然后就可以再一步制定交易策略了。

当然期权交易策略多种多样,但所有复杂策略的构建都源于几个基本的策略。如下图:它们分别是买入认购、买入认沽、卖出认购和卖出认沽。只买入或者卖出一种认购或者认沽期权的策略叫做单腿投资策略。

本文以基本的期权单腿投资策略来教大家如何选择合适的期权。具体如下:

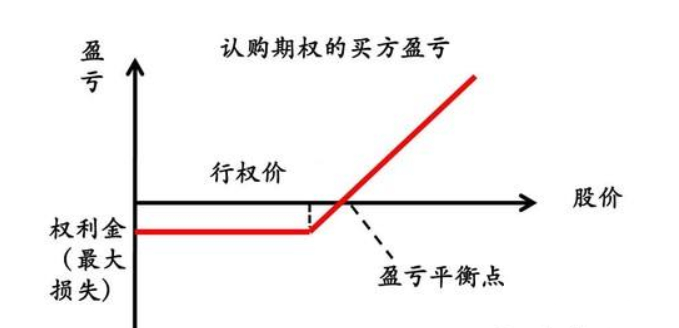

1、买入认购期权

买入认购期权适合的时机主要有:

- 1.对标的证券价格预期后市将大涨。

- 2.市场波动率正在扩大(不适用于市场波动率收窄的市况)

下图为买入认购期权策略的到期盈亏损益图,由图可知,买入认购期权损失有限,最大损失为付出的权利金;但盈利无限,随着对应标的的证券价格上涨而上涨。

(盈亏平衡点=行权价+权利金)

举个例子:假设小明看多B股票并且会快速上涨,于是用5元权利金买B股票认购期权合约,行权价是20元。而B股票的股价暴涨到X元。这时小明就会赚X-25元(X元现价-20元行权价-5元权利金),且X股价越高,赚的钱越多,没有上限。

如果B股价格涨1000元,小明就是了赚975元,那就是195倍(975÷5)收益啊,想想就激动。而最大亏损就是小明含泪的“撕毁”期权合约,亏损5元权利金。

买入认购期权的优势:

比买入股票的价格要便宜,小明用5元权利金可以撬动B股票20元股价,即4倍杠杆。虽然期权投资是有风险的,但是风险是固定的,大的风险就是保证金亏完,但收益是没有上限的。

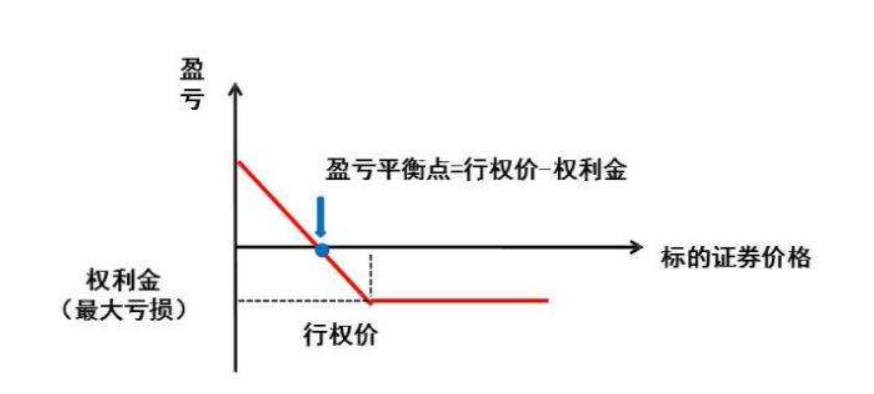

2、买入认沽期权策略

买入认沽期权策略适合的时机主要有:

- 1.预期股市将会下跌。

- 2.市场波动率正在扩大(不适用于市场波动率收窄的市况)。

下图为买入认沽期权策略的到期盈亏损益图,由图可知,买入认沽期权损失有限,最大损失为付出的权利金,即当标的证券价格上涨超过行权价时,损失最大。当标的证券跌到零时,盈利最大。

同样的例子:假设小明看空B股票,且预期B股票会快速下跌,然后用5元权利金买B股票认沽期权合约,行权价是20元。而B股票的股价暴跌到X元,这时小明就会赚15-X元(20元行权价-5元权利金-X元现价)。且X股价越低,赚的钱越多,当B股价格跌近0元时,小明赚的最多。

而最大亏损就是小明含泪“撕毁”期权合约,亏损5元权利金。

买入认沽期权的优势:

即使标的证券的价格下跌了,也能从对应的期权中获利。而且风险是固定的,最大的风险就是保证金亏完,但收益是上限很高。

选择买入认购期权和买入认沽期权的注意事项:

①期权买方虽然损失有限,可以实现以小博大的目的。但其波动很大,不宜重仓持有。

②期权买方不适合市场波动率收窄时进场,因为有可能看对了方向也会亏损。

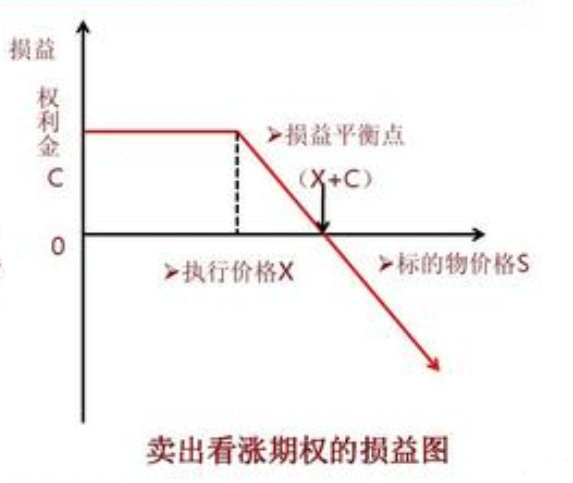

3、卖出认购期权

卖出认购期权适合的时机主要有:

- 1.预测后市上涨无力,即将反转下跌。

- 2.预期指数在行权价附近盘整,不易波动。

即在标的证券下跌或横盘时获得时间价值衰减的收益。下图为卖出认购期权策略的到期盈亏损益图。由图可知,卖出认购期权最大收益为收取的权利金,而损失却是无限的。

同样的例子:假设小明看空B股票并且认为会横盘不涨(假设此时股价是25元),卖出价值5元的B股票认购期权,行权价是20元。而B股票如约缓慢下跌,当跌到21元时,小明赚取4元(20元行权价-21元现价+5元权利金);当股价跌到20元以下,那么小明就可以赚取5元权利金啦。

当然,如果B股票一直在22元,横盘不涨也不跌,小明也能赚到3元(20元行权价-22元现价+5元权利金)。

如果股价未如约下跌而是上涨,当股价上涨到25元(20元行权价+5元权利金)时,不亏也不赚。但在B股票价格超过25元后开始产生亏损,金额为25-X元(X为B股票股价),且股价涨的越多,亏损越大,没有上限。

卖出认购期权的优势:

在于无论未来指数走势如何,都可获得权利金;只要指数下跌,哪怕下跌不多,都能赚。

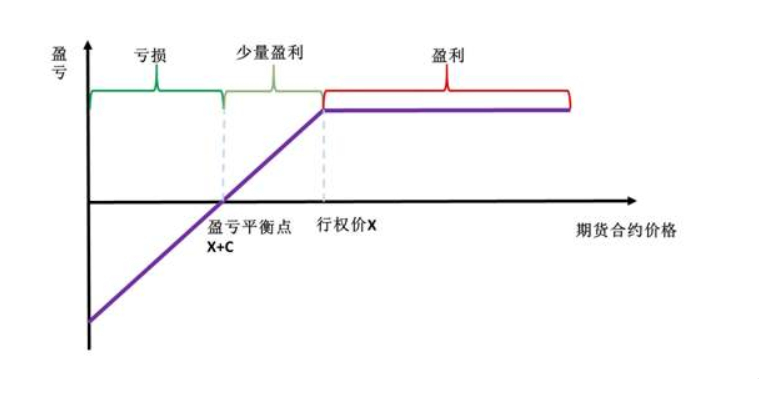

4、卖出认沽期权

卖出认沽期权适合的时机主要有:

- 1.预期指数下跌波段结束,即将反转上涨。

- 2.预期指数将在行权价附近盘整,波动不大。

即在标的证券上涨或横盘时获得时间价值衰减的收益。下图为卖出认沽策略的到期盈亏损益图。由图可知,卖出认沽期权最大收益为收取的权利金,而损失上限却是很高的。

同样的例子:假设小明看多B股票,卖出权利金价值5元的B股票(假设此时股价15元)认沽期权,行权价是20元。当B股票缓慢上涨,当涨到18元时,小明赚取3元(18元现价-20元行权价+5元权利金);当股价涨到20元,那么小明就可以赚取5元权利金(20元现价-20元行权价+5元权利金),

当然,如果B股票价格一直在22元横盘,小明依据能赚到5元权利金。

但是如果股价未如约上涨而是下跌,当股价在15元横盘(20元行权价-5元权利金)时,不亏也不赚。但在B股票价格跌破15元后开始产生亏损,金额为X-15元(X为B股票股价)。

卖出认沽期权优势:

即便涨幅小,依然赚的多;即便行情判断错误,仍有权利金收入;时间越久越有利,如果行情不动,或是忽上忽下回到原点,卖出认沽期权就可以以逸待劳,坐享权利金收入。

选择卖出认购期权和卖出认沽期权的注意事项:

①作为期权的卖方收益有限,亏损上限较高。所以最好在卖出认购期权的同时,持有一定的标的证券或者买入较低行权价的认购期权进行保护。

②需交纳保证金,从而降低投资报酬率,买方没有“以小博大”的机会。

关于如何选择的期权策略,希望小伙伴们看了这篇文章后,在选择期权时不再迷茫。想要了解更多期权相关知识,欢迎锁定华盛课堂或评论留言哦~

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。