作者/杨饭

编辑/Greeny

前2篇已经向大家介绍了港股上市公司的财报来源、结构内容、章节主题及阅读重点等内容,通过这2篇文章我想应该基本上是可以读懂一份港股公司的财务报表了。

但光看得懂财报,显然还远远不够,只能说投资还只是入门而已,离真正的“会”投资还有一段距离。今天我们将深入挖掘财报所隐含的信息,用财报实例来向投资者展示如何从财报所蕴含的信息中排除地雷,或者寻找可能的投资机会。

一般来说,潜在的“雷”最有可能隐藏在以下这些地方:

1、首先,最明显的是更换核数师

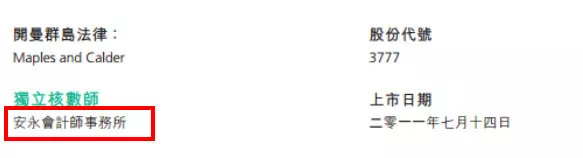

换审计单位,如果是四大换四大,则通常问题不大,这种情况一般都是服务年限到了的正常更换,而如果原先是四大的审计(四大审计包括:普华、毕马威、安永和德勤),未到正常年限而突然换成普通的、不知名的核数师,则很可能有非常大的猫腻,投资者需要注意了,例如“XX光纤”公司的核数师由2015年中期的“安永会计师事务所”换成2015年末期的“国卫会计师事务所”,如下图:

不在一个完整的年度末期,而是中期更换核数师,而且是四大换普通,那是相当相当令人寻味的,投资者不防再结合下公司这个期间的股价走势,就会明白更多;那这个雷,您还会再踩吗?

2、我们也可以从公司财报的资产负债表里读出一些不寻常的东西

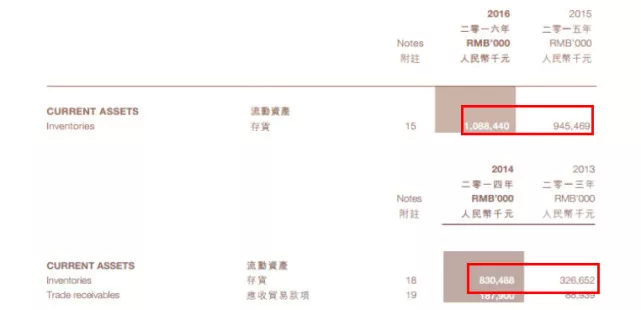

当然有心的投资者可以结合公司近几年的财报披露的信息,把某些财务指标做一个纵向的对比会更清楚。例如下面的某“XXX酿造”公司连续4年(13~16年)资产负债表的存货一栏的变化,如下图:

存货从2013年的3.26亿直接飙升到2014年的8.3亿,而且还不够,再次年年上升,蹿到2016年的10.88亿,2017年还没披露,不知会不会再升;要知道存货也都是现金换来的啊,当然存货要能像茅台一样,投资者也认了。不过事实可不是这样,如果大家细心一些的话,可以去看看它的近几年的营业收入与存货的比值,及存货的类型(原料、半成品、成品等,这些在附注里有),大家觉得这会不会是一颗雷呢?

再比如一些异常的财务指标,比如:

明明帐上有高额的现金但还是要去大量贷款,或者说高额的现金只有极少的利息收入;

充分竞争性的行业,但其毛利率指标却比同行业高出一大截;

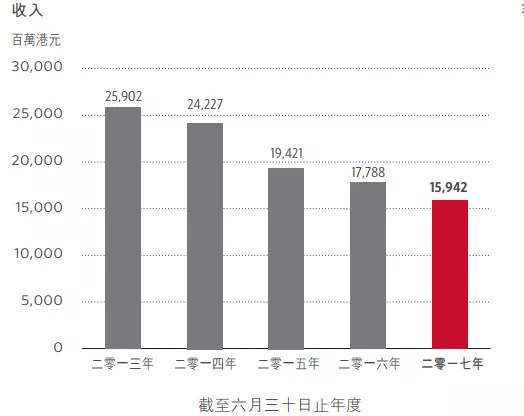

消费品行业公司营收不增加甚至下降、营收是由大量的关联交易所形成,营收与利润不高但核数师的酬金却异常的高以及大股东高额股权抵押等等等等诸多信息,都可能潜伏着杀机。雷,是无处不在的,而且杀伤力也是强大的。所以对所投资的公司的财报阅读是相当重要的,我们继续看下面这个例子,这是一个主营品牌服装,以前的大牛,近几年的大衰股,估计也是坑了相当多的投资者。作为消费品行业,营收的增长是及其重要的,因为很多成本都是固定的,收入不增长自然利润就上不去,搞不好就是亏损了。

而股价的表现如下图(月K线),几乎与营收下降趋势一致:

所以说,公司财报的信息已经很清楚的表明营收每年都在持续下降,除非是神仙可以预测下个阶段将会反转,否则有什么理由去投资它?做人要雪中送炭、共患难,但投资则相反,只能做锦上添花的事情。

说完了雷,我们回过头来看看财报的信息可能蕴含哪些投资机会。

多数企业经营者还是以做好公司为目的,不是来坑蒙拐骗投资者的。虽然说财务报告反映的是相关公司截止到某个时间节点,其过往一年的资产负债变动情况及经营业绩,甚至你看到报表时间又往往已经过了好几个月。

投资重点则是看未来,财报反映的都是过去和现在的信息,两者似乎有点相悖。跟开车其实非常类似,你不看后视镜敢随便换车道,随便超车吗?所以投资者必须依托于财报,跳出财报看财报,动态而不是静态的看它的内容,利用我们的知识和经验,结合财报披露的内容来预测未来。

一个典型的例子是财报里披露的行业情况,很大程度上有助于加深我们对某些行业的理解,毕竟公司高管是真正的业内人士。例如下面这样写:

你要不相信它的话,你还可以找同类公司做比较,与公司过去的表现做比较,横向和纵向同时做对比,如果大家的预期都比较一致,你还有什么理由怀疑呢?这就是投资信息!同时再简单的结合下公司目前的估值情况,大概的一个资产负债表现(判断公司是否会集资)、行业地位竞争力情况,基本就知道如何做投资决策了,所以笔者现就在这个行业里的相关公司潜伏着,等待业绩的变现。

另外,对一些增长中的行业,或者大宗商品行业,可以从相关公司在建项目的扩张情况、投产时间、规模等来预测其业绩的兑现期。最典型的莫过于发电企业的公司了。例如下面某核电公司的财报公告表述:

在运20台机组,在建8台,而且在建的装机容量几乎达到了现有总容量的一半,也就意味着未来的业绩增长是有保障的;当然投资并没有这么简单,一个很大的变数是电价是否可能下降。如果投资者恰好是干这行的或者经常可以追踪到政策的变化,那这何尝不是一个很好的投资信息参考呢?

财报蕴含的投资信息其实有很多,再比如提供原材料或配件的行业公司,当你从事某些行业,能提前知道需求的快速增长或者萎缩,那大概率的也可以知道提供这些原材料或配件的企业将会迎来业绩的大周期。典型的如手机行业,苹果的持续畅销催生了一些配件的大牛股,如瑞声科技、舜宇光学科技及邱太科技等公司;

还有比如某些公司会有回购,而在年报里披露则会披露相关的回购量,如果有持续的、大额的回购,和也很可能是一个投资的信息,例如某公司2017年半年报披露的回购信息,如下图:

如果能结合公司的历史,尤其是集资与分红这类信息和估值情况,经营业务的表现与竞争力情况等,则对目标公司的投资价值会有更清晰的判断。

其它的技巧还有很多,当然这需要靠更多的经验和阅历来把握;数字是死的,但背后的东西是活的,公司是一个动态发展的实体,是不断在变化的;投资者需要达到的境界是从“管中窥豹,可见一斑”上升到“窥一斑而知全豹”。跳出财报看财报!

这是关于港股财报的第三篇文章;相对前面的基础篇和进阶篇,本篇是财报阅读的高级篇,要求投资者在掌握前面知识的基础上,结合自身经验和能力才可以融会贯通。

这个时候刚好是港股公司的财报季,公司的财报披露将对我们的投资决有一定的影响,希望这财报分析三部曲中能对大家的投资有所助益。

【相关阅读】