作者:@半个研究猿 来源:雪球

首先要说明,读懂财报,不能解读成读懂财务报表,而应该是读懂财务报告。在一份完整的财务报告里,财务报表仅仅是其中一部分很重要的内容而已,但远远不是全部。

只看财务报表,或者过多地看重财务报表是不对的,在只看财务报表的时候你无法回答:

营收/成本/利润为什么变动?

整体报表之外,各项细分业务是怎么样的变动?

毛利率高?ROE高?增长率快?就一定是好事吗?

财务报表+财务报告的其他部分综合起来看才是读懂财报的正确姿势。而且对于新手而言,对于一些分析指标一知半解的就很容易误读。

要读懂财报,第一要做的事情是明确目的。目的不同,看的方法自然有差别。我认为看财报的目的可以分为两大类:

一是了解,二是追踪。

第一种情况是你初次看这个公司的财报,你想了解公司的主营,想了解公司的业绩,想了解公司的商业模式,想知道这个公司是否值得投资。

第二种情况则是你已经买入或者把这个股票加入观察池了,想看其最新的变化是什么。这个时候你一般已经知道你要关注什么,去看报表的时候应该是直截了当地去看你要观察的核心变化。

第一种情况相对来说具有普遍性的方法论,第二种情况则因人而异。所以这篇文章主要展开讲一讲第一次看一个公司的财报的时候,应该看些什么,以及怎么看。

为了找到有效解答以上的这些问题的方法,本文将会从以下三个角度展开:

一、财报有什么内容

二、看财报的步骤

三、看财报的一些tips

一、财报有什么内容

要想看懂财报,首先你得搞清楚财报上面到底有哪些内容,搞清楚有哪些内容之后才知道如何快速地寻找你所要的信息,而不是像个机器一样无序地从头翻到尾。

财报分为季报,半年报和年报,其中的差别是信息详细程度,年报信息最丰富,半年报次之,季报一般只有核心的财务数据。

所以在第一次看某公司的财报的时候,年报是首选。下面就以年报为例来介绍。

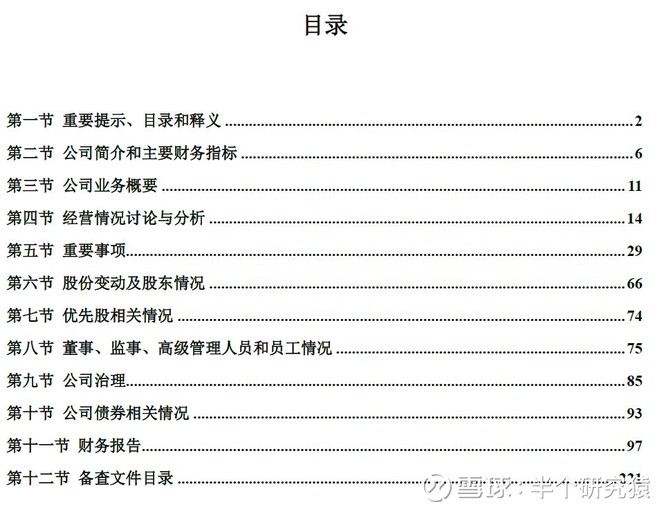

随便翻开一家上市公司的年报目录,大致可以知道你看年报可以获取到以下这些信息:

公司的业务概要;公司的财务报表;公司的股东及高管情况;公司管理层对经营情况的讨论;其他重要事项;

这些信息,对应的就是我们前面提到那些问题的答案,下面逐一介绍。

1、公司的业务概要

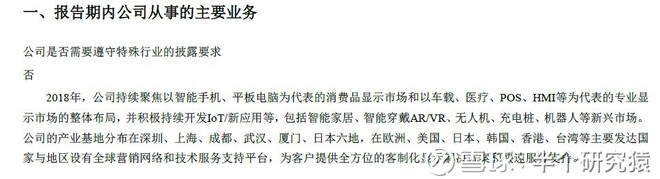

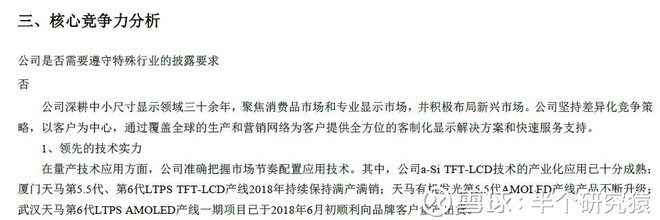

公司的业务概要告诉你公司的是做什么的,处于什么行业,竞争力在哪。看深天马的介绍:

从主营业务介绍的信息这里你就可以知道深天马的主营是什么,下游产品应用在哪,销售区域的范围。

然后公司会给出自己的核心竞争力分析。这部分的公司夸自己的成分相对较重,参考就好。公司真实的竞争力有多少,还需要通过财务数据,同行对比等等一系列的分析来得出。

2、公司的财务报表

公司的财务报表也就是常见的三大表(资产负债表,利润表,现金流量表)。这三张表每一张都承载着相当丰富的内容,资产负债表告诉你公司现在家底怎么样,利润表展示了公司的赚钱能力,而现金流量表则展示的是公司的现金流动状态。

每一张表怎么看都可以单独写一篇文章,在这里做个概览性地介绍。

利润表:利润表记录了企业一个报告期内的经营成果,卖了多少产品,获取了多少收入,其中的成本是多少,由此产生的费用是多少,最终取得了多少的收益。

看懂利润表的核心,就是要看明白以上的每一步是如何变化的:营收;毛利润;营业利润;利润总额;净利润;归属母公司所有者的净利润

区分清楚以上每一个指标之间的差异,就算是了解了利润表的核心了。

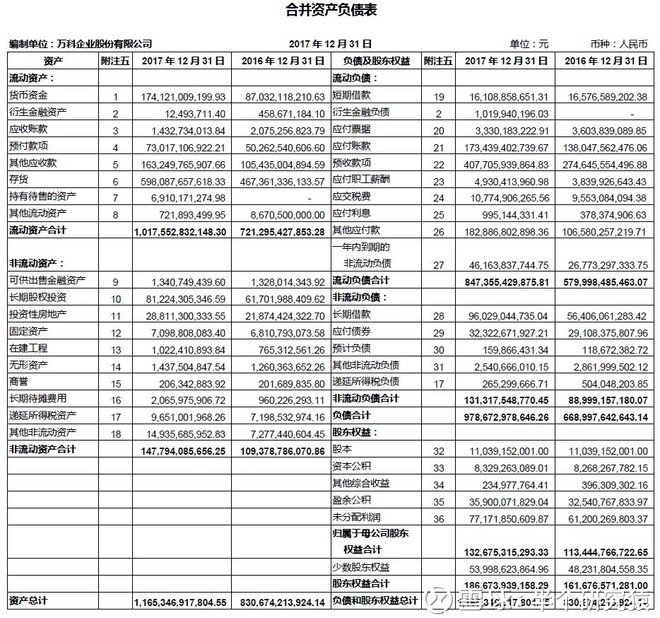

资产负债表:前面说了,资产负债表展示的是公司的家底。相对于利润表只是展示一个报告期的成果,资产负债表则更能展现公司当前的一些静态情况。

资产负债表的内容,比起利润表来说,只多不少。里面各种各样的项目,也更难理解。对于大部分来说,哪些是资产,哪些是负债就可能看的晕头转向。

来看真实的资产负债表:

左边是资产,右边是负债+股东权益(也就是净资产)

左右两边最底部的值是相等的。这个就是我们看资产负债表要了解重要等式:

公司的总资产=公司的负债+公司的净资产

把负债左移,就得到大家很清楚的:资产-负债=净资产

我们看资产负债表的时候,一是要搞清楚公司的资产有什么,构成是怎么样的。二是要看清负债有哪些,剩余的净资产有多少。

观察资产负债表,不能只看大的数字,还得看具体的项目。比如资产是现金还是商誉,厂房还是无形资产。负债是短期借款还是长期借款,是有息的还是无息的。具体资产和负债的项目不同,背后代表公司的家底情况就千差万别。

现金流量表:现金流量表。比起资产负债表和利润表来说,现金流量表被讨论的频率要低得多。不管是算PB还是算PE,还是算PEG,都不需要去看现金流量表。不过在去年熊市之后,现金流量表的关注度越来越高。

看现金流量表,首先得搞清楚这个与利润表的区别。简单来说,前者看的是权利的变化,后者看的是真实的变动。利润表上可能赚了很多钱,但是现金流量表里却不一定有现金流入。比如最典型的PPP工程企业,工程干完了,利润表已经开始按合同记入收入和利润了,但可能真实的账款还没有收回来。

所以现金流量表可以看做是利润表的补充,更加全面地展示了公司利润的含金量以及经营活力。

现金流量表中有三个组成部分:经营活动现金流:投资活动现金流;筹资活动现金流,字面理解就好。

三个部分当中最常看的是经营活动现金流,这代表了公司日常经营活动的现金流动结果。

三张表之间不是独立存在的,而是相互联系的。只看任何一张表都无法对公司形成全面的认识,通常都要综合地看。

3、公司的股东及高管情况

投资一家公司你必须要知道这家公司的实际控制人是谁,管理层有哪些人。翻到年报目录对应的位置就可以找到公司的实际控制人,前十大股东,高级管理人员介绍/薪酬等等核心信息。

这部分相对简单就不过多浪费篇幅了。

4、公司的经营情况讨论

这是容易被忽视的部分,但实际非常有价值。其他部分都是公司的客观描述,这部分则包含了公司核心人员对于公司,对于行业的看法。很多时候,这部分也会讨论公司的未来战略重点和方向。

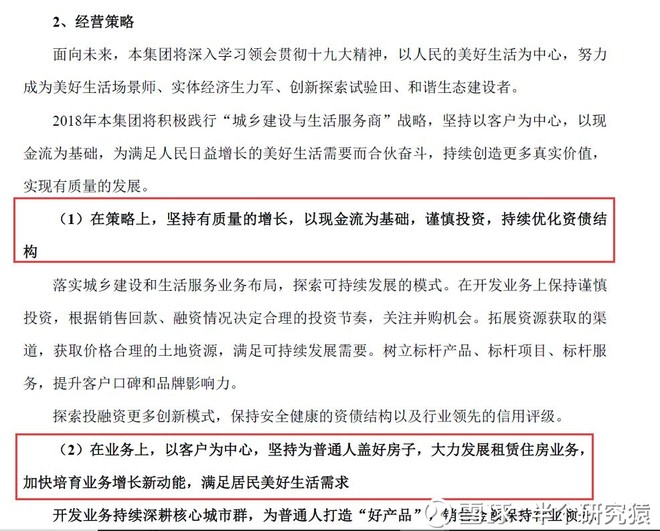

比如翻看万科17年年报的这部分,你会看到这样的内容:

上面很清晰地告诉你,万科未来的策略是要聚焦,不会盲目扩张,而且还会大力发展住房租赁。

看三张表,等于是看到的历史信息。看这部分则可以让你知道公司未来要干什么,要怎么做。

除此之外,很多公司财务报表之外的核心经营数据,也是得看这部分才可以得到。比如零售公司的店铺数变化,互联网公司的用户数变化等等。

5、其他重要事项

其他重要事项,包括分红情况,收购信息,以及公司面临的各种各样的问题。这些信息占据的版面很少,属于补充的部分。

这部分信息虽然信息量不大,但也可能蕴含着影响公司股价的大消息,还是要认真看。

二、看财报的关键步骤

说完财报有什么之后,来说说看财报的步骤。一般来说,我在想了解某个公司的时候会这样做:

1. 通过查看主营占比和毛利占比,找到重点

2. 查看公司的三张表。做初步排查

3. 看公司的经营情况讨论,了解公司现状及未来

4. 得到结论,继续深入研究或是放弃

1、 找到重点

前面介绍了公司会在年报开头的部分介绍自己的业务。但那块通常写的比较模糊。而且公司会把自己经营的各种各样的业务都写上去。大部分时候我们要关注的只是核心的一两项业务,而不是全部。

只有通过准确的数据,你才可以清晰地知道公司现在的主营到底是什么,我们需要关注的重点在哪。

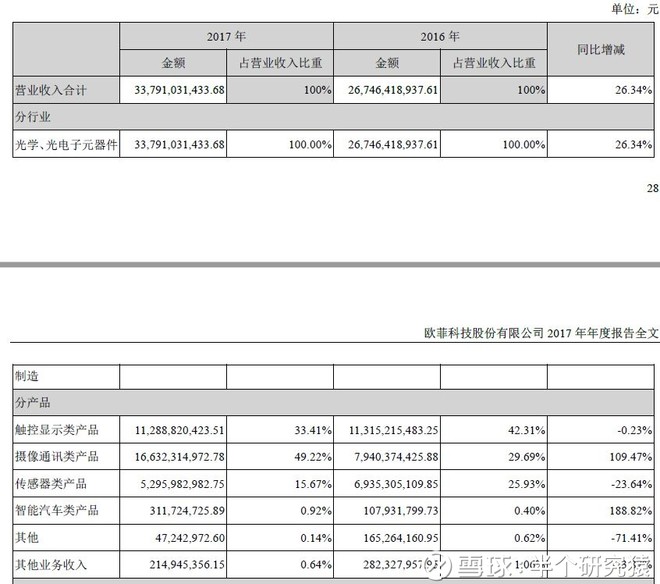

拿我比较熟悉的欧菲科技举例,查看其在17年报中“经营情况讨论与分析”部分的分业务收入拆分表,才可以清晰地发现:

- 早年做显示模组的欧菲光现在主营的大头是摄像头

- 显示模组和传感器业务在走下坡

- 新上线的智能汽车组件业务增长迅速,但是规模还是太小

看到这里,你应该知道欧非科技18年的重点应该是摄像头业务。

除了营收占比,毛利润占比也是另一个需要参考的角度。因为有时候不同业务的毛利率相差极大,比如贸易业务(毛利率通常个位数)和医药业务(毛利率很多高于50%)。在这个时候就有可能出现有些收入占比不那么高,但是毛利润占比还不小的情况。

2、 做初步排查

第二步,到了简单翻看财务报表,这一步主要是用来做排除法的,就是说看到某些情况的出现你就不再看了。

在这一步不同投资风格和偏好的人会有自己各种各样的小癖好。比如:

毛利率太低的放弃

销售费用占比太高的放弃

应收账款占比太高的放弃

现金流太差的放弃

……

我个人在这一步其实很少pass某个公司,除非出现我认为不太合情理的状况,比如毛利率异常,或者三张表数据彼此之间无法验证。

3、 了解现状及未来

走到这一步,就需要你将冷冰冰的数据与公司实际经营的业务结合起来了。

了解现状:公司的商业模式是什么,做的是否是好生意?公司最新的财务数据变动是因为什么?比如营收的增长是销量增加,价格上涨,还是量价齐升。

了解未来:公司的策略是怎么样的?你觉得是否靠谱?未来的前景如何?

4、 得到结论,继续观察或者放弃

做完前面的这些事,应该已经可以得到一个结论,如果觉得一切ok,那就继续观察,如果觉得不好,就可以放弃了。

做完这些事,也仅仅是做到对财报的一个看懂而已。简简单单通过读一份年报就看懂公司,乃至做出买入的决策,还是不够的。

你要做的还有去看公司的历史公告,去体验公司的产品,去对比同行业的公司,去做行业层面的分析等等,只有这样你才能够形成对一个公司的立体看法。

三、看财报的其他tips

这一部分算是前面的补充,同样非常重要。

1、财报重要的是看“变化”

体现的是公司过去一个报告期的成绩。对于我们投资者来说,看静态的数字是远远不够的。更重要的是,我们要去看其中的变化。比起年度的变化,更应该关注季度的同比变化。

2、 财报以外,还有更新的业绩信息

很多人在自己持仓发布了很好的财报之后,发现公司的股价丝毫不动就觉得很困惑。这很有可能是因为在正式发布财报之前已经发布了业绩快报或者业绩预告,市场对于最新的业绩信息已经充分消化。按业绩的披露先后顺序分为预告,快报和财报,关注最新业绩切记不能忘了看预告跟快报。

3、如果近期有大额并购或者定增,那么仅看财报是不够的

一旦上市公司发布了大额的并购或者定增报告,那么意味着当前公司的基本面已经发生了重大的变化,只看基于以往基本面的财报就不够了,还需要去看相关的并购报告书,非公开发行报告书等等。

4、 财报业绩不仅可以用来看个股,还可以用来看市场

上市公司是国家经济的重要组成部分,上市公司的业绩在某些程度上就预示着相应的经济形势。如果你有看研报的习惯,你会发现非常大的行业及策略研报都会从这个角度来看市场

5、 别以“A股财报都是假的”为由不看财报

抱着这样的态度,是无法好好做投资的。如果你可以这么想,那你在买股票的时候,你也会想“所有股价都是庄决定的”。事实上,不管是在任何一个国家的股票市场都会存在一定程度的假账,美股和港股的小盘股也是重灾区。只有在你看的财报够多了,累积的经验和能力够了,你才会发现哪些是可能有财务造假的烂公司,哪些是安分的好公司

做投资要求抓住核心,抓大放小。做会计和审计要求一丝不苟,明察秋毫。对于普通投资者来说,上市公司的年报就是最好的教材。只有通过不断地自我实践,去翻看更多的报表,才能知道到底怎么看才是最好的。

编辑/Greeny

风险及免责提示:以上内容仅代表本文作者的个人立场和观点。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。本文不构成任何投资建议,对此亦不做任何承诺和保证。