作者:@杰晟JasonZheng & @斐波纳奇

上市公司财造假,投资者踩雷后往往损失惨重。识别上市公司财务欺强既需要专业知识,又需要耗费大量精力。国内一些债权机构比如银行,由于可以审阅账目,又有征信系统等工具,识别起来相比普通投资者更容易些,就这样,债权机构踩雷的事情也时有发生。

而普通投资者由于不能审阅账目,加之识别财务欺诈的手段有限,所以就更加困难。审计本来最有条件也有能力识别公司财务欺诈, 替投资者把关,但由于种种原因,哪怕是四大审计的企业财务欺诈也时有发生。所以,求人不如求己,自己掌握一些必要的识别财务欺诈的方法对投资来说是十分必要的。

一、财务报表有什么作用?

财务报告反映了企业的财务状况和经营成果等重要信息,这些信息的作用主要体现在以下几个方面:

(偷懒的就看翻译)

1.有利于国家经济管理部门了解国民经济的运行状况。

翻译:老母亲想知道自己的孩子们过的好不好

2.有利于满足财政、税务、工商、审计等部门监督企业经营管理。通过财务报表可以检查、监督各企业是否遵守国家的各项法律、法规和制度,有无偷税漏税的行为。

翻译:老母亲要定期检查孩子是否守家规,不遵守就要处罚噢!

3.有利于投资者、债权人和其他有关各方掌握企业的财务状况、经营成果和现金流量情况,为他们投资、贷款和贸易提供决策依据。

翻译:金主爸爸要知道你拿了爸爸的钱都干啥了!

4.全面系统地揭示企业一定时期的财务状况、经营成果和现金流量,有利于经营管理人员及时发现问题,调整经营方向,制定措施改善经营管理水平,提高经济效益,为经济预测和决策提供依据。

翻译:企业就像一艘航行的船,一定要定期检修和调整方向才能驶的更远!

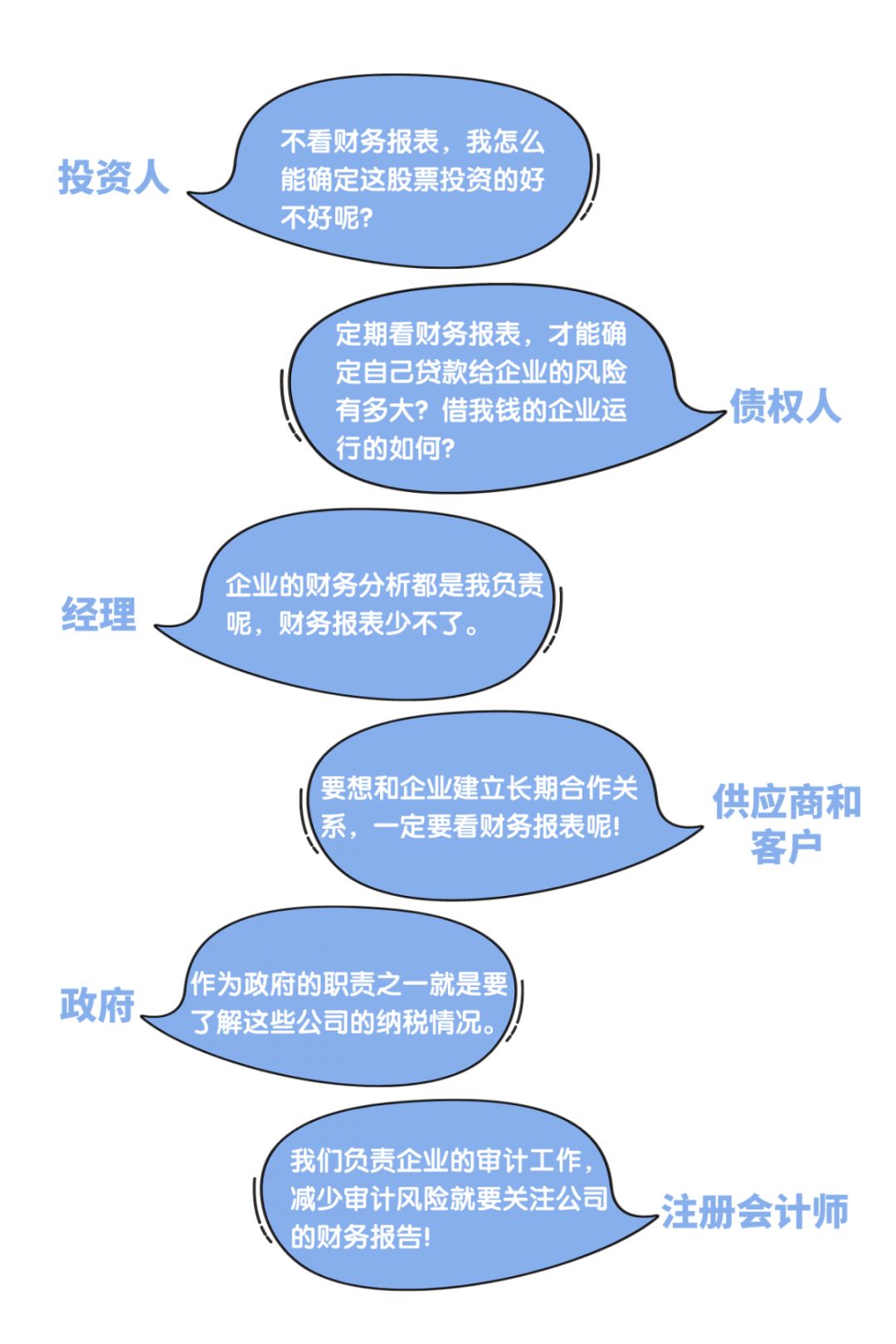

二、既然财务报表起到了这么多作用,猜猜都有谁关心并使用财务报表呢?

财务报表的使用者包括了投资者、债权人、政府及其有关部门和社会公众等。

至于为什么要看财务报表, 来听听他们是怎么说的吧!

那具体对股民来说财报有哪些价值呢?

三、财报能帮我们分析公司的经营能力

识别上市公司财务欺诈是一件相对比较困难的事情,但对一些极其熟悉财务报告并且有多年反欺诈经验的人来说,有时候也非常简单。因为,财务报表是会说话的。几张财务报表看上去是冷冰冰的一些数字,但数字背后实际是上反映企业经营管理的最终成果,当你看透了财务报告,看懂了财务报告之后,一幅生动的企业生产经营状况的画面将展现在你的面前。

一份财报就是一个公司交给所有股东的成绩单,当然,我们也知道,每个公司每个年度递出的成绩单各不一样。拿学生考试做比喻,分为四类:

第一类,优异类,就像学习委员,即便偶尔发挥失常,但总体表现优异,不断进步;

第二类,普通类,某一两年也会交出优秀成绩;或者暗自努力,从普通晋升为优秀;

第三类,一直差,偶尔及格了,或者突然不知怎么样考了高分;

第四类,从来没有表现好过,基本要被劝退。

实战中,用财报选公司,就像选学生,我们要选到成绩优秀的学生,优秀生的特点是,平时表现好,年终考试一般都差不了。选学生,我们一般看分数,而选公司,我们一般看净资产收益率ROE,增长率和现金流;

当我们把同行业的公司放在一起比较时,就能对比出每家公司在行业中的竞争力,如同同专业一起考试道理一样。在这个维度上,我们可以对比营收能力,净利润大小,毛利率等等,综合比较即可对同行业公司情况一览无余,找出谁是学霸,谁是学渣。这里我们也要注意,有些公司常年的暗自努力也不可忽视,天道酬勤,即便不是第一名,排在第二,第三的公司如果经营有方,弯道超车,成为第一名,也不是不可能的。

四、财报能帮我们避开潜在的地雷

不读财报,只看K线走势,政策,题材,行业景气度决策,会有踩雷的风险。

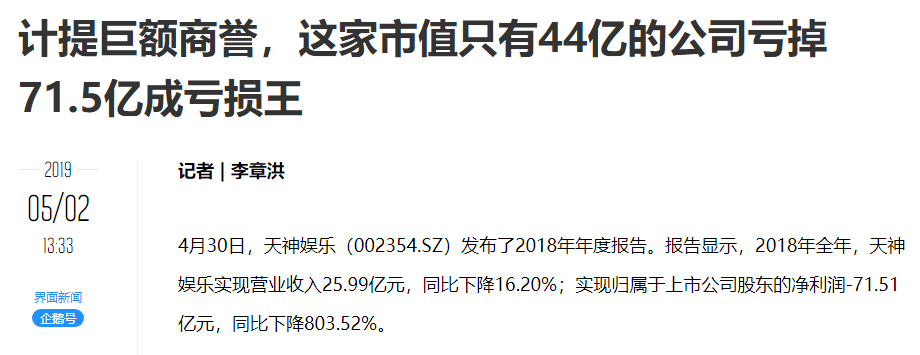

比如2019年初,因商誉出现的年报爆雷滑天下之大稽,有的上市公司,商誉减值,亏出一个市值还远远不够。

读财报,流传这样一句耳熟能详的话,“你可以在所有的时间欺骗一些人,你也可以在一些时间欺骗所有的人,但你不能在所有的时间欺骗所有的人。”这说明,财报可能某一两次造假骗一部分人,但是无法在长时间造假并蒙蔽所有人,所以读财报,也要读三至五年的财报,而不能因某一年的亮眼成绩而忽略过去的表现。

对于有经验的投资者,识别财务欺诈最重要的本领是:感觉!没错,就是感觉!对此我常说,世界上没有任何一家公司可以把假账做得天衣无缝,因此,敲黑板,划重点:凡是财务欺诈必有反常。我总结:事出反常必为妖!

五、财报能帮助我们分析一个行业的赚钱效应及所在行业企业的受益能力

任何数据只有放到比较中去才有意义,企业也的确处于竞争的环境当中,企业发展所面对的社会环境也在不断变化。针对单个企业的财务报告的纵向对比,以及与同行的横向对比都很重要,甚至放到更广阔的视野中去,阅读分析境外其他同行的财务报告,也大有裨益。

投资企业,首选行业赚钱效应好的企业,这类企业往往长期表现良好,如果一个行业常年赚钱效应差,股票走势也会差强人意,相反,赚钱效应好的企业,特别是龙头企业,往往走势如虹。

第一类,长年赚钱效应好,在财报中以毛利率表现,特征为过去,现在,包括推断未来仍可以保持高毛利的企业,且营业额,营业利润在行业内数一数二,具有很强的竞争壁垒。如白酒,调味品,白色家电等行业,代表如贵州茅台,五粮液,海天味业,格力电器等;

第二类,这类企业受周期性,阶段性行业景气度影响,从同行业财报的比较中,可以发现其行业地位,一旦景气度来临,受益明显,同时表现在股价,因此可以依据财报分析其受益程度提前投资布局。如19年的猪肉股票,受益猪肉涨价,牧原股份走出翻倍行情。再比如2020年初,新能源汽车的大力推进,让整个行业赚钱效应启动,产业链公司表现优异,如雅化集团,赣锋锂业等。

六、强化持股信心和决心

为什么很多投资者虽然能选到优秀的公司,但总是守不住?我认为很重要的一个原因就是这些人其实并没有真正了解其优秀,只是道听途说它优秀,或者主观意识感觉它优秀。这种潜意识的感觉其实是不可靠的,是经不起考验的,在大盘环境稍微变差一点,其持股信心就会减弱,特别是对于心理素质不好的投资者。

而认真研读过财报、深入分析过企业的投资者则内心坚定无比,甚至越跌越兴奋,越跌越敢加仓。正如三国演义中的诸葛亮,为什么能信心满满地在周瑜面前预知东风必来?其实并非其神也,只不过他长年研究气象数据,知道什么时候会风起。其实投资也一样,平时对标的公司研究的很透,机会出现时才敢贪婪。

所以,如果你想走价值投资这条路,尝试着去深入研读财报吧,一定会有意想不到的收获

财务报告也如一个人每年体检后医院给出的体检报告,它告诉你身体状况如何,难道你做完体检连这个体检报告都不看?正如看体检报告需要看医生的综合建议、各项指标以及指标背后的真实含义,看财务报表除了前半段的各类综述、指标、三张表,更重要更精彩的东西可能还在后头的财务报表附注。

体检报告不会告诉你所有的身体状况,即便指标看起来没有问题,一个人也可能未必身体健康,比如头痛、失眠等许多问题的背后原因通过体检指标可能未必反映出来。

要了解这些问题还需要看这个人的生活、工作环境。 所以投资者也很有必要了解行业的情况,不只包括同业,也包括上下游的整个商业生态系统,甚至更广阔的了解商业社会、人类社会。这要求我们见多识广、触类旁通。阅读是其中的一个很好的途径。众所周知老巴爱读财报,芒格爱读书,但背后老巴肯定也是一个读书广泛见多识广的人。

可能有些朋友经验尚不丰富,陷入财务报表简单类比的迷局,或者只见财务报表而不见行业分析,但大家都有一个逐渐学习进步的过程。投资决策不能只依赖别人,自己的分析及认识很重要。

编辑/Greeny 来源:雪球

风险及免责提示:以上内容仅代表本文作者的个人立场和观点。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。本文不构成任何投资建议,对此亦不做任何承诺和保证。