ETF04

5節課,掌握巴菲特推薦的投資神器。

歡迎來到ETF的世界。

衆所周知,反向ETF/槓桿ETF跟一般的ETF有很明顯的不同,前面的課程我們稍微有提及過這幾類ETF的概念和種類,這期課程我們就來好好跟大家聊聊反向ETF/槓桿ETF與傳統ETF、衍生品的區別。

與傳統ETF對比

在這里我們能看到槓反類ETF的主要特點:

- 是戰術型投資工具,並不適合買入並長持(必須每天監控)

- 給瞭解"使用獨特的獲利思路以強化投資組合效率"的專業投資者使用

- 它是合成ETF,使用衍生性金融產品,存在信用風險

- 不太可能長期貼近追蹤指數,也並非是追蹤誤差

- 槓反ETF需要每日重新平衡

Q: 每日重新平衡是什麼?

A:通常情況下,管理人會在每日進行倉位再平衡(利用買賣資產交換等,重新平衡其投資組合 )以確保 ETF能每天維持應有表現。

與衍生品(窩輪牛熊證、期貨)的對比

(1)與窩輪、牛熊證對比

窩輪牛熊槓桿雖然高,但風險也相對較大,這是他們的自身特徵決定的,包括引伸波幅、時間值耗損,強制收回機制等等。這些特徵使得投資者即使看對了方向,買對了產品,仍然有可能賺不到錢,甚至是賠錢。

比如,假設追蹤指數的價格不變,窩輪的價格會隨着時間的流逝貶值,並且越臨近到期日就貶的越快,而槓反類產品就不會有這個問題。

(2)與港美股期貨對比

和期貨相比,槓反類ETF具有入場費低、損失可控、沒有斬倉(最多退市)等風險,更能滿足大家的交易需求。而且,現有市場上,期貨所需保證金以及槓桿會大於ETF本身,即期貨面臨的風險會比ETF大,比如恆指和國企指期貨的槓桿倍數(15倍)都遠高於槓反類ETF(至多3倍)。

認識了這麼多ETF,下一期,我們終於要來學習懶人投資攻略啦~

我們的風險小Tips

雖然杆反類ETF可以買漲也可以買跌,看對方向就可以掙錢,漲的時候回報高,也可以對衝下跌風險。但畢竟這類產品也帶了槓桿,還是有一定的風險的,比如:

1、判斷失誤

以恆生指數為例,如果判斷錯了指數的走勢,加上槓杆效應,投資者會面臨較大虧損。

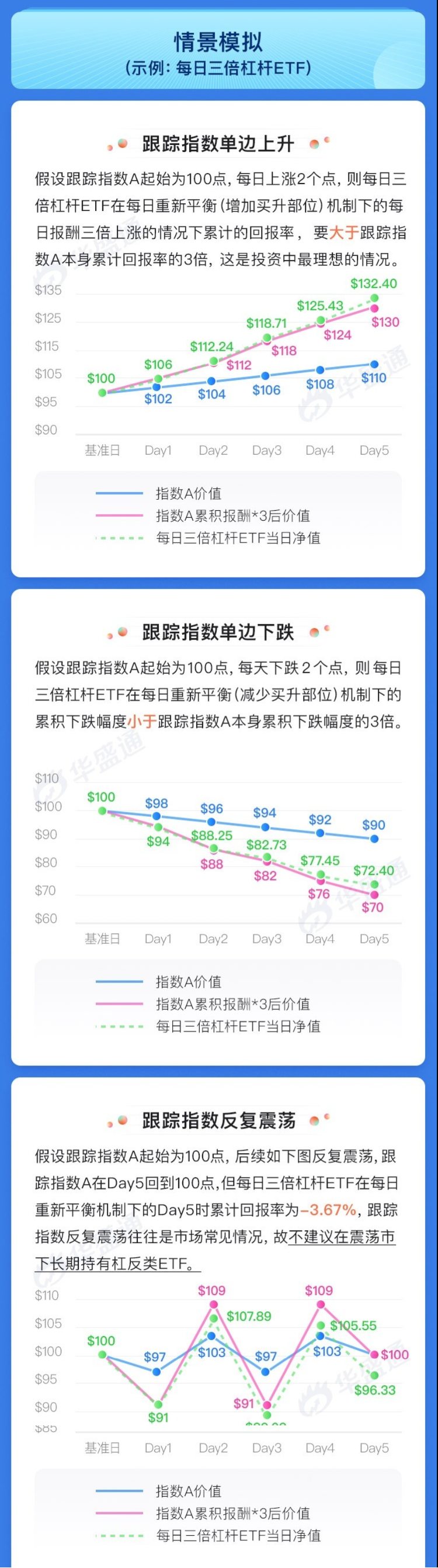

我們需要知道,在單邊(趨勢)市況,複利效應突顯,有利槓反類ETF的表現;而在震盪性市況,不適合買入並持有槓反ETF。

2、跟蹤誤差風險

雖然目前來看跟蹤誤差不大,但依然不能排除該類產品由於各種原因可能產生較大跟蹤誤差,投資者可能會受到損失。

港股市場的反向/槓桿ETF

以下是華盛資訊整理在港股市場熱門反向/槓桿ETF,僅供參考。

投資香港股票槓桿ETF

港股資產槓桿ETF |

FL二南方恆指 $07200.HK (2倍槓桿) |

FI二南方恆指 $07500.HK (反向2倍槓桿) |

FL二南方國指 $07288.HK (2倍槓桿) |

FI二南方國指 $07588.HK (反向2倍槓桿) |

XL二南方恆科 $07226.HK (2倍槓桿) |

XI二南方恆科 $07552.HK (反向2倍槓桿) |

投資內地A股槓桿ETF

其他槓桿ETF

其他資產槓桿ETF |

FL二南方黃金-兩倍多 $07299.HK (2倍槓桿) |

FL二南方納指-兩倍多 $07266.HK (2倍槓桿) |

FI二南方日經 $07515.HK (反向2倍槓桿) |

FI二南方納指-兩倍空 $07568.HK (反向2倍槓桿) |

回顧

本節課我們首先講述了槓反類ETF與傳統ETF、衍生品的區別。

其次,我們再來認識一些槓反類ETF可能會出現的風險,比如在單邊行情中或是震盪行情中。

最后大家記住,風險和收益是相對的,槓反類ETF給了投資者放大收益的同時,也有可能帶來放大的風險,在我們靈活配置資產的時候,一定要注意合理分配倉位哦。

下一期,也是本次課程的最后一期,終於要來學習ETF的懶人投資攻略~

ETF優勢突出,具有成本低廉、分散風險、操作便捷等優勢

無論是專業投資者還是新手小白,ETF都能為大家的投資之路增添助力

本門課程僅為知識普及,不構成任何投資建議。

學習更多港美股知識,請鎖定價值課堂。

我們下期再見!