6月30日,据彭博社报道,中国打车巨头滴滴(DIDI)将IPO发行价确定为14美元/ADS,位于13-14美元的发行区间价格上限。

业内人士认为,滴滴在启动路演三个工作日后就明确发行价,这在近些年的IPO宣传中属于最快速度之一,也是投资者力挺滴滴的最新证据。

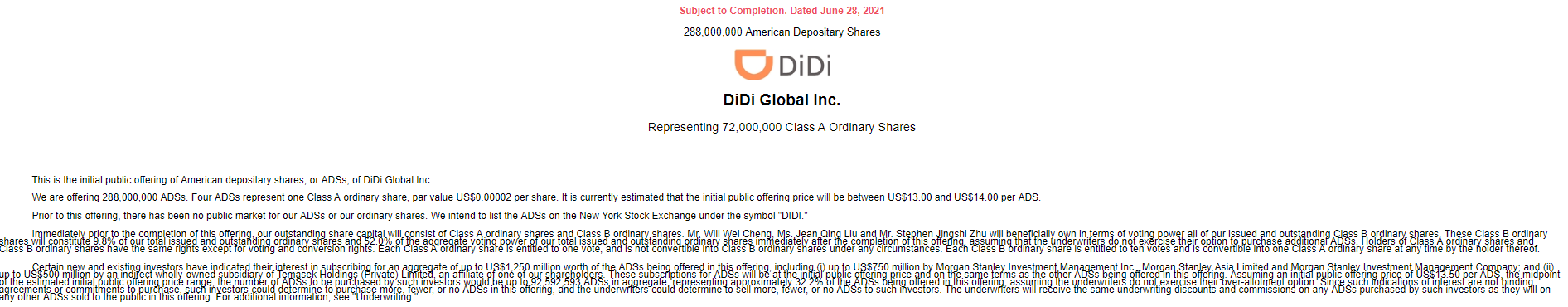

(图片来源:招股书)

从近日的媒体报道来看,滴滴自将近三周前递交招股书以来已获得10倍超额认购,认购订单共计超过400亿美元,提前一天超额完成原计划40亿美元的上市筹资目标。

招股书显示,滴滴计划发行2.88亿股ADS,以14美元定价计算,滴滴的估值将达到671亿美元,若承销商完全行使超额配售选择权,滴滴此次IPO估值将达到677亿美元。

不出意外,滴滴将成为继阿里巴巴之后,中国公司在美规模最大的一次IPO。同时,滴滴也将成为仅次于优步(UBER)的全球市值第二大的网约车公司。

迎来华尔街首个目标价!

大西洋证券公司(Atlantic Equities)分析师Xiao Ai首予滴滴“增持”评级,目标价25美元,意味着较拟定发行价存在80%的上升空间。

该分析师表示,截至目前,滴滴在中国已经占据了超过80%的市场份额,拥有着同业公司最好的利润率,利润更是稳步增长,而疫情后的持续复苏将在短期内使公司受益。

Xiao预计,到2024年,中国在移动出行支出的年复合增长率将为19%,达到近900亿美元。她预计滴滴的总交易额今年将增长39%,到2024年平均增长20%。

她写道:“由于中国城市人口和可支配收入的持续增长,我们在滴滴上看到了可持续的增长潜力,因为中国的叫车服务和美国一样普及,但由于人口密度更大、汽车拥有率更低,中国市场在结构上更具吸引力。”

分析师表示,虽然公司的核心业务盈利强劲,但由于在国际市场、共享单车、城市货运和团购方面的投资,公司也出现了亏损。但她看到了一条在国际市场上实现长期盈利的道路——滴滴在巴西、墨西哥、澳大利亚和日本等地都有业务——并指出,该公司已经为购买服务筹集了资金,持股比例降至33%。她认为滴滴可能在2022年实现扭亏为盈,最快可能在本季度实现。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。