社区团购打得火热之际,生鲜电商们也纷纷开启了奔赴资本之路。

今年以来,陆续就有叮咚买菜、每日优鲜、多点Dmall及美菜被传出将赴美IPO的消息:

为何生鲜电商们会扎堆传出IPO消息?“烧钱大战”之后,究竟谁能率先上岸呢?让我们来一起盘一盘吧:

一、IPO消息扎堆背后:“宅经济”打破生鲜旧格局,融资正当时

多家生鲜电商先后传出要赴美IPO的消息,是一种巧合吗?或许并没有这么简单,这背后疫情影响的推动力不容被忽视。

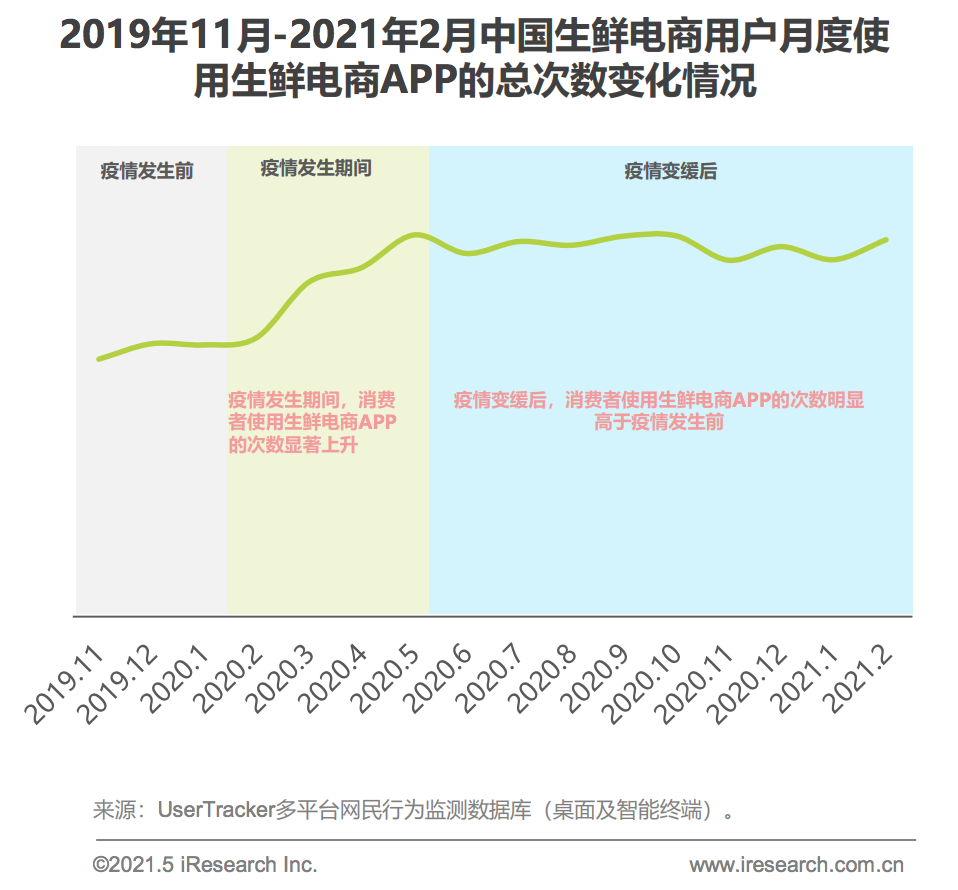

受疫情持续影响,“宅经济”迅速崛起。调查数据显示,疫情发生后,越来越多的消费者开始转向使用生鲜电商,并逐渐养成了在线购买生鲜类产品的购物习惯。

(图片来源:艾瑞咨询)

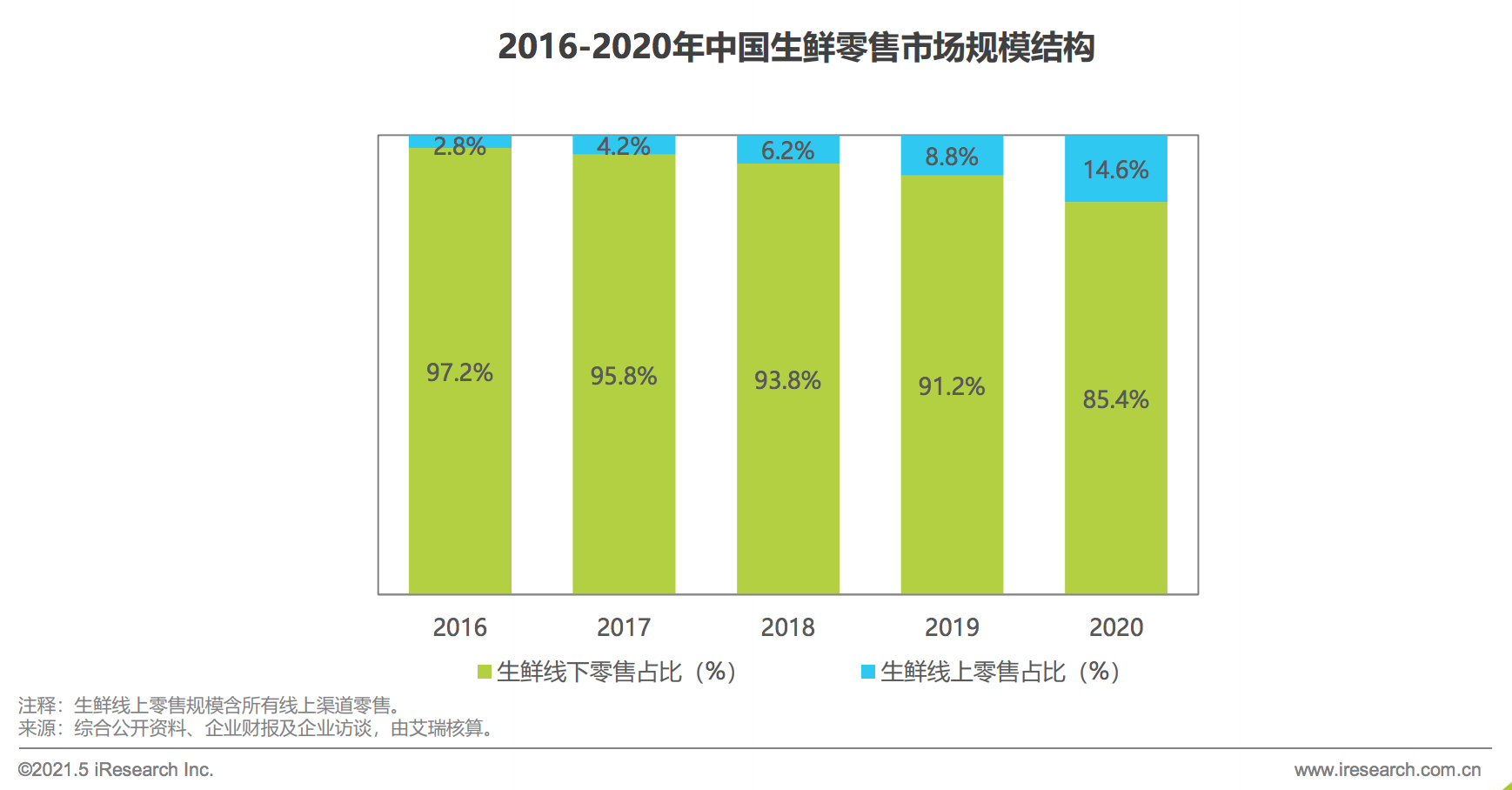

艾瑞咨询报告显示,2020年,生鲜线上零售占据生鲜零售市场的规模由8.8%跃升至14.6%,增速大幅领先此前年份。随着消费者网购生鲜的习惯逐渐养成,机构预计生鲜线上销售的渗透率将逐步提升,到2023年,生鲜电商市场的交易规模将由2020年的4585亿元提升至超过10000亿元的水平。

(图片来源:艾瑞咨询)

在这样的行业发展背景下,对于出现生鲜电商扎堆IPO,业内人士认为正是合理的,目前正是生鲜电商进行IPO的较佳时点。“宅经济”的崛起,有助于生鲜电商们取得更高的估值。同时,生鲜电商目前还离不开“融资”和“烧钱”这两个词,上市无疑是能够帮助企业补充更多弹药的好途径。由此看来,生鲜电商们挑选这个时点开始赴美IPO,自然也是合情合理。

那在这轮“生鲜电商第一股”争夺战中,究竟哪一家能率先突出重围呢?

二、“谁的菜篮子更大”? 看看哪家生鲜电商率先上岸几率更高

1、资本实力PK

生鲜电商,从2012年起,也是诸多资本较为看好的赛道之一。这4家生鲜电商发展至今,其背后公开可查的融资数额就超过了300亿人民币(以当前汇率折算,仅供参考)。投资方可见高瓴资本、老虎环球基金及软银愿景基金等明星机构的身影。各家的融资情况可见下表:

由表中数据我们可以看到,美菜在近两年并未获得融资,而相对而言,每日优鲜及叮咚买菜更加受资本青睐。这样的局面,或是由它们不同的商业模式决定的。每日优鲜及叮咚买菜都是前置仓模式,而美菜主攻上游供应端,操刀F2B模式。究竟各自都是怎么运作的呢?让我们来具体看一看吧~

2、商业模式对比

由表格数据来看,这4家生鲜电商公司的战略方向和业务重点都各有不同。

多点DMall 战略重点在于实践“商超到家模式”,与超市门店合作,背靠物美大树,同时探索成为为传统零售赋能的平台。近期多点还有投资SaaS公司昂捷信息的动作,此举或意味着多点的零售走向智能化,应用场景将覆盖到仓储物流及线上商城等。

美菜主抓供应链端,以互联网公司的做法来做传统的食材供应链生意,是连接供应和消费两端的中间平台。除了个人消费者,中小型餐厅也是他们的目标对象。理论上而言,美菜这种模式能够缩短供应链层级,进而压缩采购成本。传统的食材供应行业,随着时间发展,其效率已经达到一定的水平,很难去直接突破;其次,传统产业的部分用户属于价格敏感型,忠诚度较难保持。

每日优鲜及叮咚买菜则是前置仓模式下的代表玩家。在具体执行方面,二者会有一些差异。每日优鲜采取的是二级分布式仓储体系的前置仓模式,先在城市建立了分选中心,再进入社区建立微仓;叮咚买菜选择以城批采购、品牌供应商直供为主,将前置仓建在社区周边一公里内,再从前置仓配送。但相同的是,二者都采用了自建的物流体系,对用户有配送时效的承诺。

3、活跃用户PK

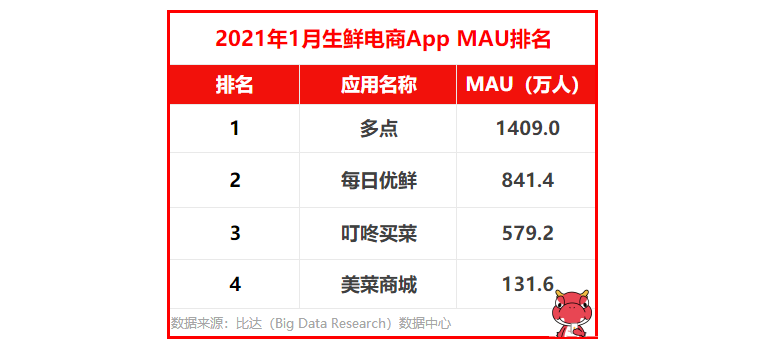

从今年1月的MAU数据来看,多点以月活人数领跑,在活跃用户数量方面占据优势。当月多点的月活人数位列头部生鲜电商首位,超过了盒马的1047.1万人;去年6月,多点的月活人数一度达到1156.7万人。

今年一季度的MAU数据,大致趋势与1月一致。除美菜最新数据未透露之外,据易观分析和艾媒咨询数据,2021年Q1多点月活为1092万人,每日优鲜812.7万人,叮咚买菜631.4万人。

不过,就在生鲜电商行业已成一片红海之际,还有诸多发展瓶颈也不容忽视,如老大难的盈利问题,还有商品标准化及冷链物流等痛点。在这一赛道上,据不完全统计,2018-2019年倒闭的生鲜电商品牌有36家。有零售行业业内人士表示,目前生鲜电商仍处于继续烧钱抢市场的阶段,战争继续,再打五年估计也很难分出胜负。

究竟谁能率先覆盖成本,打通盈利模式?“生鲜电商第一股”,你又最看好哪一家呢?欢迎在评论中告诉我们~

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。