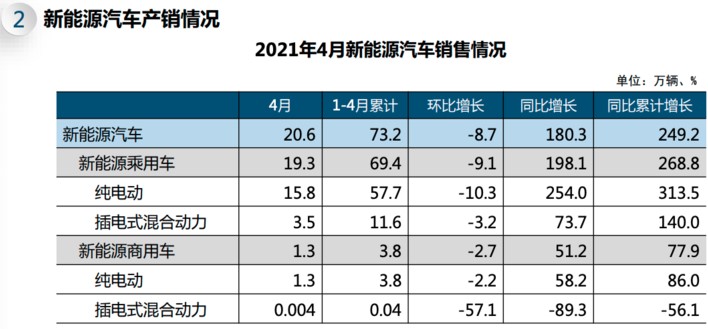

近期,各行业巨头布局造车成为一大热点。中国汽车工业协会在5月12日公布的产销数据显示,今年1-4月,国内新能源车产销分别为75万辆和73.2万辆,同比增长2.6倍和2.5倍,汽车电子市场呈现蓬勃发展的态势。

来源:中汽协

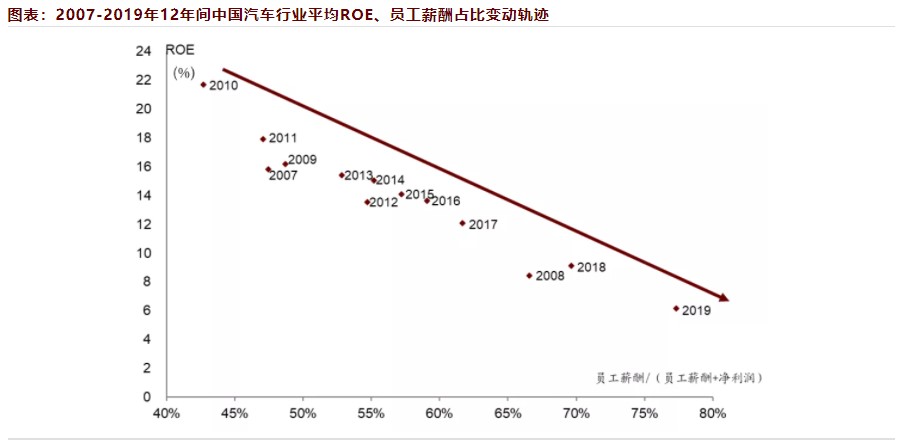

在汽车电动化、智能化的发展过程中,随着各大互联网企业的加入,行业竞争不断加剧,中国车企的ROE正在持续下降,行业格局或将重构。技术变革将为各造车新势力和处于弱势的传统车企提供弯道超车的机会,这也将会是我国汽车制造业迎头赶上的一大重要时机。

不过,在这一大变革时期,汽车行业的估值体系也在悄然发生变更,中金公司发布研报指出,硬件端和制造端的利润将维持合理但较低水平,软件利润和服务收入将成为新时代的估值锚。

未来的投资机会究落在何处?本文以中金研报引你一览新时代的估值锚。

一、汽车行业高速发展,但盈利能力持续走低

从中国整车企业过去十二年的ROE和员工薪酬占比看,行业在2010年达到ROE 21%,且企业负担不重。但因众多负面因素影响,行业整体ROE持续下行,盈利巅峰已过。

来源:中金公司研究所

来源:中金公司研究所

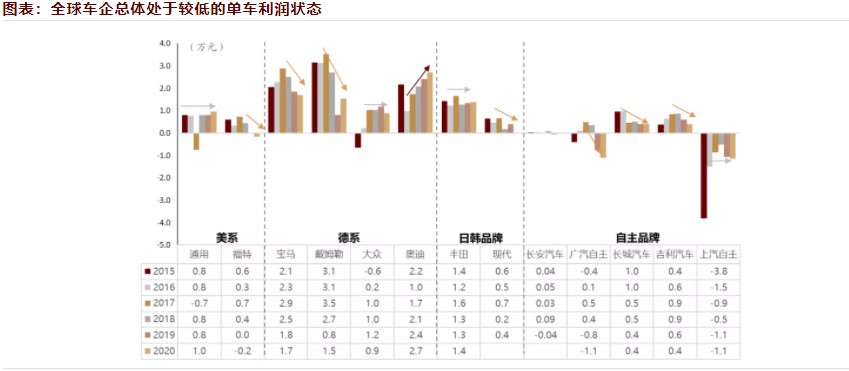

从全球的角度,过去五年大部分车企处于低单车利润状态,豪华车企中奔驰、宝马、奥迪三个品牌总体维持较其他主流品牌更高的盈利能力,长期单车利润在2万元以上。美系品牌单车净利润则保持在8,000元左右,韩系品牌处于4,000-7,000元水平,仅有大众(含奥迪)即使是在行业增速放缓的时候仍能展现出较强的运营能力。

来源:中金公司研究所

尽管行业已经经历了一轮利润中枢的下移,但中金预计向前看较长时间内,整车企业可能将持续保持低制造利润。

二、新估值体系之下利润来源究竟将落何处?

长期以来汽车行业依赖新车制造和销售获取利润,但若将一部分客户粘性高的服务进行按使用或者按期限收费,则带来了行业收入结构的改变,从依赖新车销量盈利而转向规模更大的保有量市场收费。特斯拉、蔚来汽车和小鹏汽车在自动驾驶方面的尝试是比较典型的例子。

特斯拉目前按照软件买断收费,假设以10年为自动驾驶全周期,在软件实现60%渗透率时,单车软件利润贡献约2.8万元,可比肩高峰时期的戴姆勒单车盈利能力。

来源:中金公司研究所

而蔚来开拓软件SaaS订阅模式,降低尝鲜门槛,增加用户便利性,使得“按需提供”自动驾驶成为可能,长途旅行较多的假期可能成为自动驾驶分时订阅的高峰期。若持续6年订阅则可以累积提供将近2万元的单车利润,与宝马单车硬件利润相仿。

来源:中金公司研究所

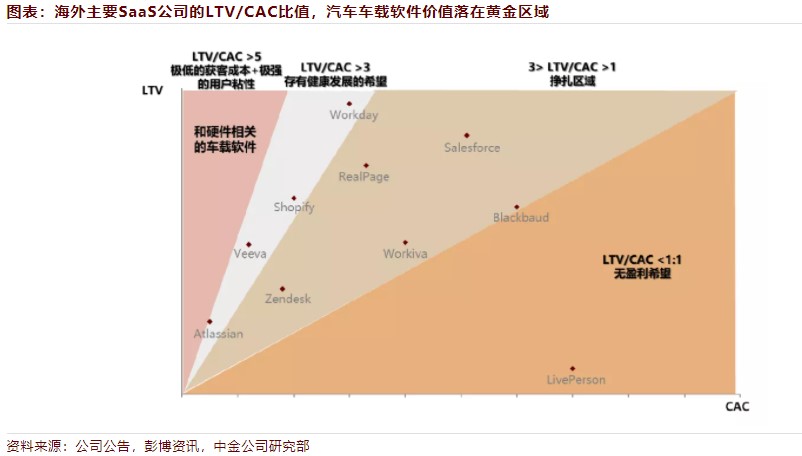

中金公司据此指出,车载软件的收费能力,应较普通商用软件SaaS公司更具价值。

首先,软件SaaS公司普遍销管费用比重大,体现边际获客成本高。其次,车载软件收费具有强排他性,使得获客成本(CAC)更低而用户高留存率却更高,带来的客户终身价值(LTV)也更高。

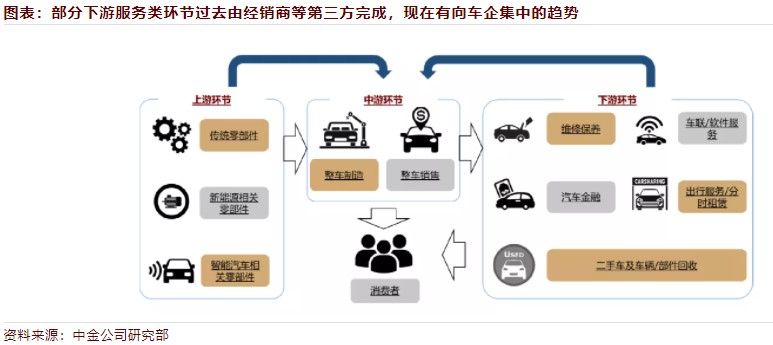

来源:中金公司研究所

在过去,车企主要负责整车制造,而在从新车销售转变成保有量收费的大背景下,一部分企业开始从电动车销售和补能服务等角度入手,打通全环节的客户体验,力求增强增强用户粘性并在实现长期变现。部分下游的环节过去由经销商等第三方完成,现在有向车企集中的趋势。

来源:中金公司研究所

三、盈利模式转向:生态布局、渠道收费才是硬道理!

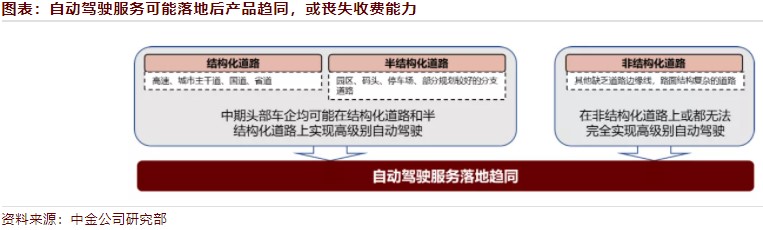

中金公司认为,中短期整车利润模型正在从硬件转向软件,但是长期的视角来看,通过车载软件收费的模式可能并不长久。

目前,许多头部车企如特斯拉通过领先同行的自动驾驶软件能力和品牌效应,使得差异化收费成为可能,但长期来看,服务将趋于同质化,落地产品的趋同,将使得头部车企陷入囚徒困境,自动驾驶软件或丧失收费能力。

来源:中金公司研究所

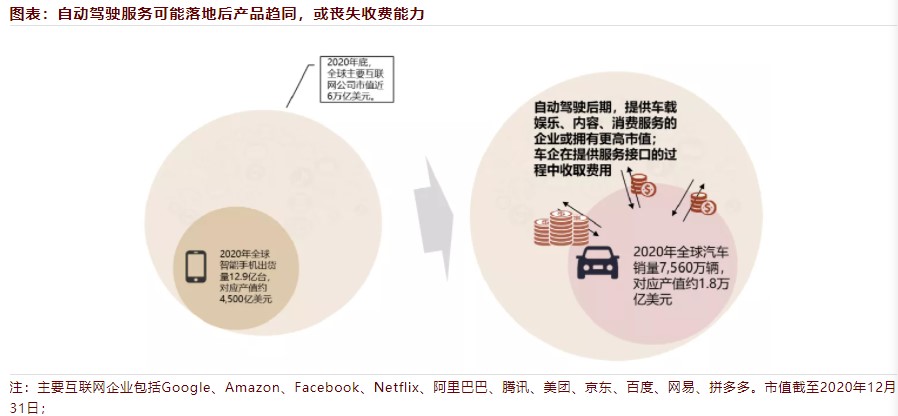

因此,更大的市场将从车内转向车外,车企盈利模式转向“渠道费”。

比如,以苹果为例,它并非以自身的机载软件盈利(摄像、摄影、地图、音乐软件、电子钱包等功能免费),而是收取“渠道费”(iTunes内购买音乐,AppStore购买软件、软件In-app购买服务的抽成)。

这一先行者眼光的操作,背后反映出的是,当各大品牌服务趋同以后,汽车价值链将从车内转移到车外。提供车载娱乐、消费、内容的企业或更有价值,而车企的收费模式也将从现在的销售新车盈利,转移到中期依靠差异化的基于硬件的软件收费(自动驾驶),最终发展到在提供服务的过程中收取渠道费用。

来源:中金公司研究所

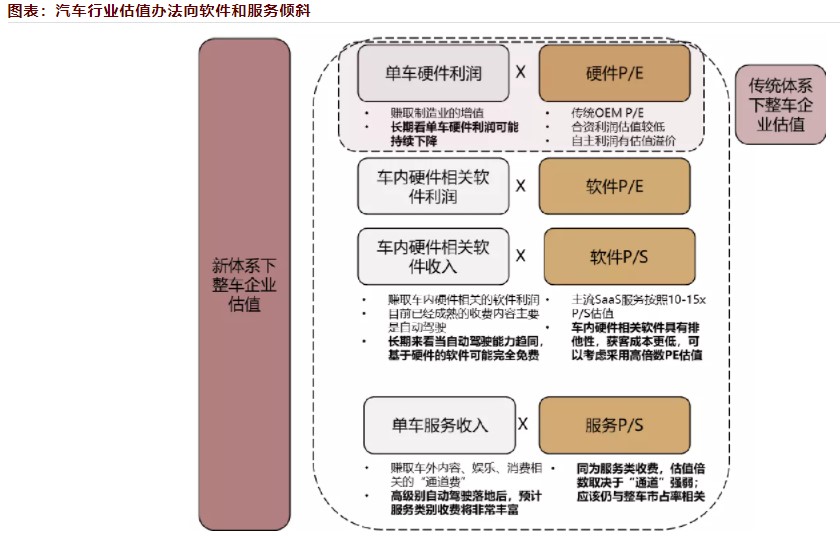

总结来说,新体系之下, 整车板块估值将由三方面组成,分别是单车硬件、单车软件、单车服务。

从单车硬件来说,硬件估值受制于持续下降的硬件利润和较为稳定的估值倍数。中金认为, 整车制造端盈利能力经历了过去长达十余年的下滑后,由于硬件预埋等原因还将持续处于较低利润率的状态。

从单车软件来说,高生命周期客户价值、低获客成本,软件相关利润和收入是目前特斯拉和造车新势力估值的核心。排他性带来的低获客成本,使得车内软件盈利成为可能性,因此高软件利润叠加高P/E估值成为了支撑特斯拉和新势力估值的核心。但向前看,我们认为当自动驾驶能力趋同,这部分基于硬件的软件可能完全免费,最终丧失收费能力。

来源:中金公司研究所

从单车服务来说,盈利最终转向“渠道费”,估值倍数取决于“通道”强弱。汽车行业价值链最终从车内向车外发生转移,在内容和车的边界上的收费能力、或者“通道”的强弱,将成为估值倍数的核心。一家下游市占率更高,对内容商溢价能力更强的车企,理应从进出的流量中获取更大的收益。

四、放眼未来,汽车行业长期的蝴蝶效应有哪些?

在经历多重作用力对企业硬件和制造端盈利能力侵蚀下,中金公司认为,汽车行业将开启一系列长期的链式反应,又称蝴蝶效应。

第一,在硬件利润不断下滑的阶段,对更多车企来说,代工成为了值得考虑的可选项,汽车有望实现“中国产,全球销”。在汽车行业,典型汽车产线需达到50%以上产能利用率。目前,汽车代工出现方案商,正走向专业化。如吉利控股和富士康分别在汽车制造和手机代工领域有口皆碑,两者的合资公司将为全球车企提供代工生产和定制顾问服务,成为了国内致力于代工领域的正规军。

来源:中金公司研究所

过去,我国汽车出口较少,主要因为自主品牌知名度较低,且合资股比限制汽车大规模出口。但2022年合资股比放开后,中国有希望以强大的制造优势和性价比优势,发展成全球汽车生产基地。

德国、日本的汽车工业以自身优良的产品设计、精益的生产流程,向全球出口汽车产品,就是中国汽车工业可以效仿的例子。

第二,中国汽车零部件有望受益于整车出口,被动提升全球市占率。

中国零部件公司普遍海外拓展能力偏低,下游格局又分散,体系内零部件供应商难以形成规模化。可以预见的是,后续整车企业较少涉及零部件生产制造;零部件公司会趋于集中,趋于专业化和模块化。

中国汽车工业发展到今天,车企内部零部件体系正为了谋求下一个更广阔舞台,而自发形成的打破垂直化的过程。

第三,硬件模块化,带来软件通用化。

上下游价格刚性大,新能源电机行业生存艰难,因此电系统中电控差异化较小,总装较燃油车时代更为简单,反向强化了代工可行性。

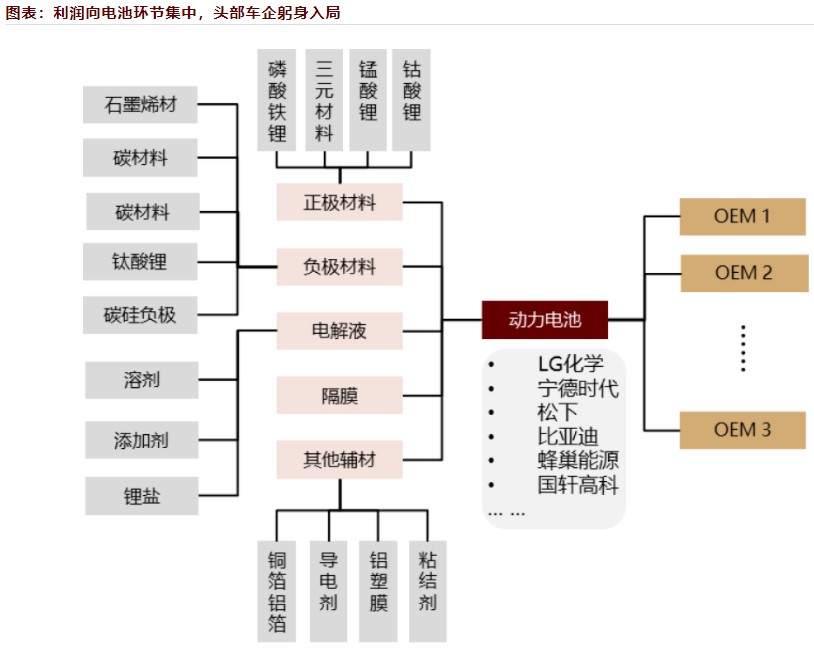

主机厂自制电池本不具备经济性,但出于对利润和供应链考量,头部车企不得不躬身入场。主机厂在不具备经济性的条件下,仍坚持自制电池,我们觉得主要是出于三点考量:打破现有格局、重新分配利润的渴望;对核心零部件供应链安全存在担忧;自供电池市占率与短期产品推出节奏相关。

来源:中金公司研究所

从分布式转向域控制,座舱和自动驾驶芯片向少数供应商集中,智能硬件开始趋同。随着硬件模块化带来的,是软件的通用化。若软件通用化出现在车载系统端,有利于行业整体提升效率。若软件通用化出现在自动驾驶侧,Robotaxi可能弱化主机厂地位。

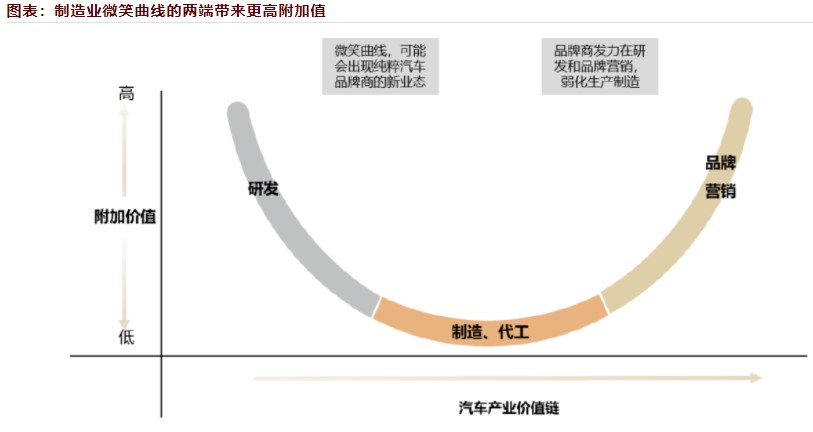

第四,硬件模块化、软件通用化、生产代工化的背景下,部分车企可能成为纯粹“品牌商”。

零部件开始模块化,部分软件开始通用化,生产制造交予第三方完成,这意味着传统微笑曲线下端的制造生产,以及左侧研发的基础研发已经有成熟的产业链代为完成。这使得一部分车企可能转成“品牌商”的新业态,关注品牌搭建、市场营销、和高端研发,成为轻资产模式。超豪华品牌、一部分刚进入汽车行业的新势力,有可能成为纯粹的品牌商。

来源:中金公司研究所

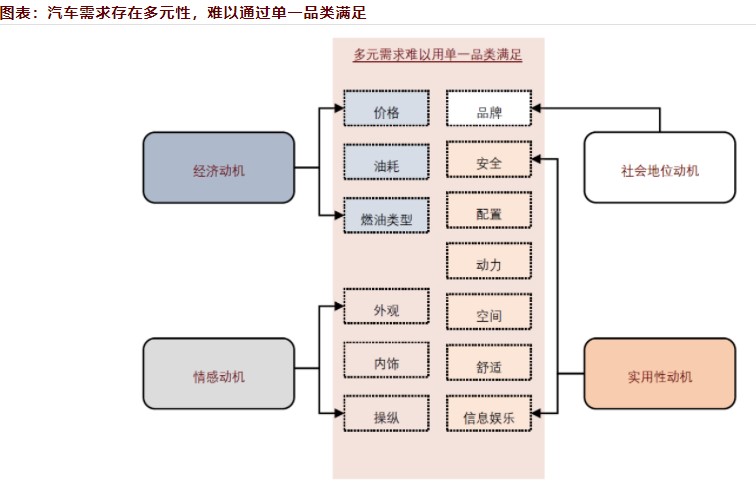

第五,长期竞争格局仍将保留较多参与者。

行业竞争格局最终是寡头垄断还是垄断竞争?最后的参与者是5家、15家还是25家?中金公司认为,答案是偏向垄断竞争,即适当的头部集中后、仍有较多的参与者在其中,因为整车需求更细分,单一品类无法覆盖所有需求,差异化需求保存竞争生态多样性。

来源:中金公司研究所

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。