华盛资讯5月14日讯,沛嘉医疗-B今日公布新股配发结果,暗盘交易将于今日16:15开启,预计2020年5月15日上午九时正开始在联交所买卖。

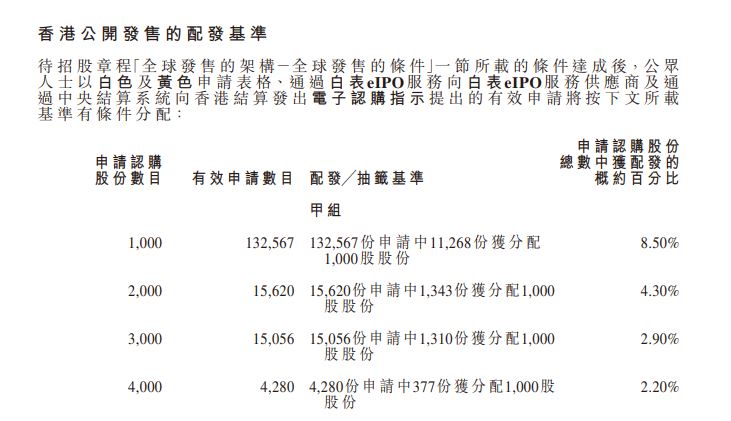

详细配发结果如下:

每股发售价15.36港元,一手中签率8.5%

沛嘉医疗-B(09996)发布公告,发售价已厘定为每股发售股份15.36港元,公司自全球发售收到的所得款项净额估计约为22亿港元。每手1000股,一手中签率8.5%,申购200手稳获一手。

资料来源:沛嘉医疗-B公告

公开发售超购约1183.41倍

其中,香港公开发售已获极大幅超额认购。接获合共28.64万份有效申请,认购合共180.65亿股香港发售股份,相当于香港公开发售项下初步可供认购的合共1525.2万股香港发售股份约1184.41倍。

因此,合共6100.4万股发售股份已由国际发售重新分配至香港公开发售。由于该重新分配,香港公开发售项下可供认购的发售股份最终数目已增至7625.6万股发售股份,相当于全球发售项下初步可供认购的发售股份约50%(于任何超额配股权获行使前)。

国际发售获极大幅超额认购

国际发售获极大幅超额认购超过20倍。经计及由国际发售重新分配6100.4万股股份至香港公开发售,国际发售项下发售股份的最终数目为7625.5万股,相当于全球发售项下初步可供认购发售股份约50%(于任何超额配股权获行使前)。

根据基石投资协议,基石投资者已认购合共7619.4万股发售股份,合共相当于紧随全球发售完成后公司已发行股本约12.49%;及全球发售项下发售股份数目约49.96%,在每种情况下均假设超额配股权未获行使,且并无计及根据股权奖励计划可能配发及发行的股份。

此外,根据国际发售,除向中国国有企业结构调整基金股份有限公司(为现有股东永禄控股有限公司的紧密联系人)及LAV Aero Limited(现有股东)(作为全球发售的基石投资者)配售若干发售股份外,合共向HH Sum-XXIV Holdings Limited(现有股东)配发100万股发售股份。

相关阅读:

配售结果 | 建业新生活一手中签率25% 公开发售超购141.52倍

每股发售价6.85港元,一手中签率25%;公开发售超购约141.52倍;国际发售获大幅超额认购。